Views: 63

关键词:《大牛市:涨升与崩盘》(Bull—Maggie Mahar); 可口可乐,微软,标普(S&P),NASDAQ,SENSEX, NIKKEI, 日本文化,KOSPI, 约翰邓普顿,零售,爱尔兰银行(Irish Bank), 耐心,能力圈,富达基金,职业选择,克隆,约翰博格,李录,慈善,阅读

关键段:

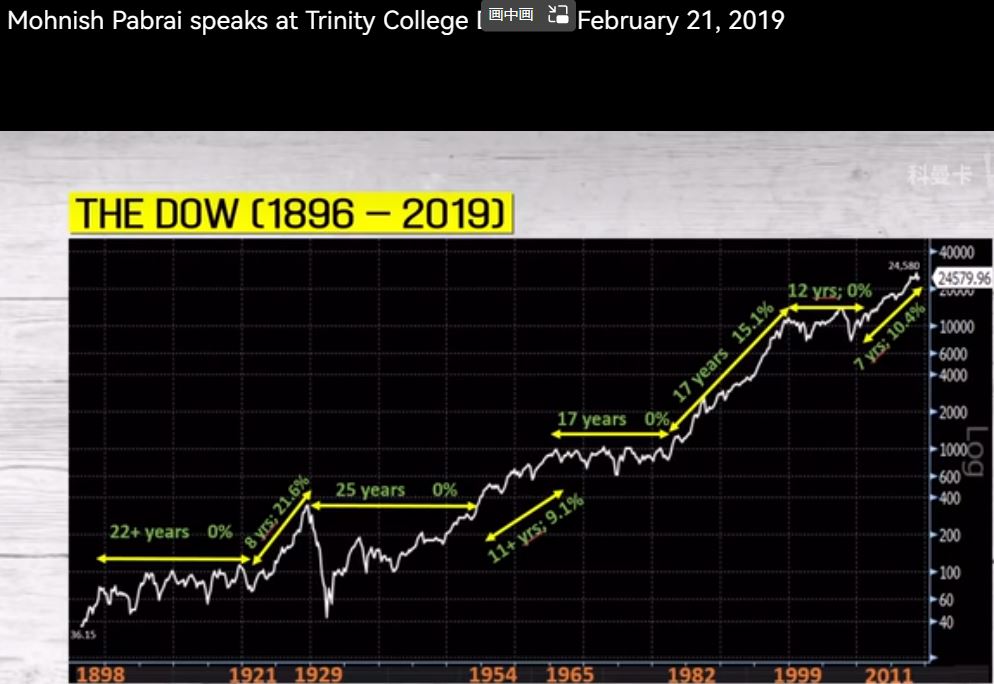

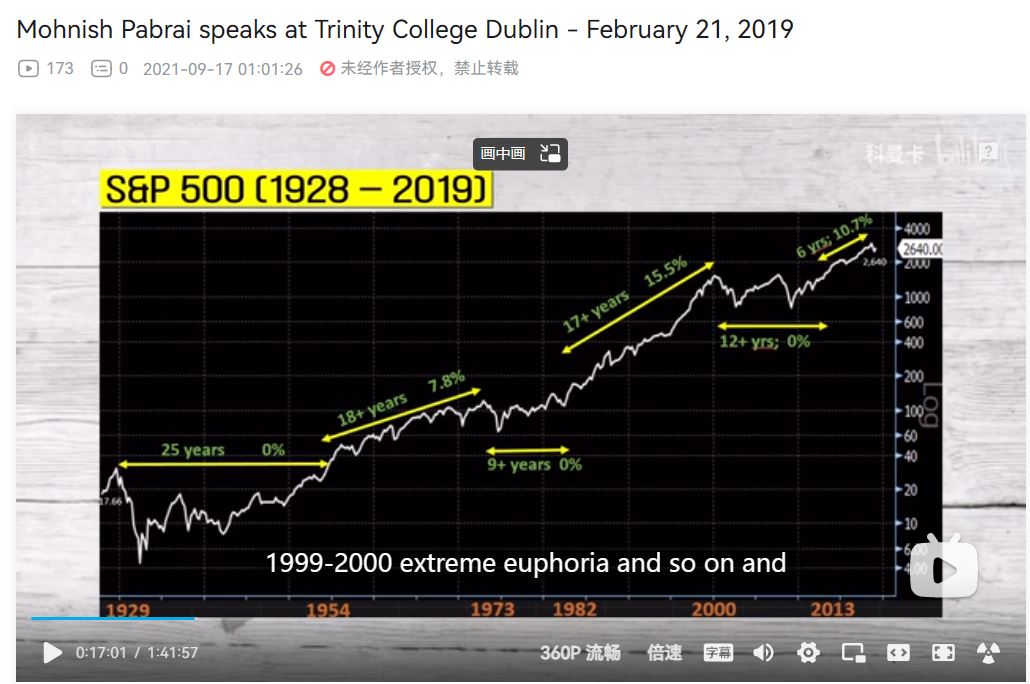

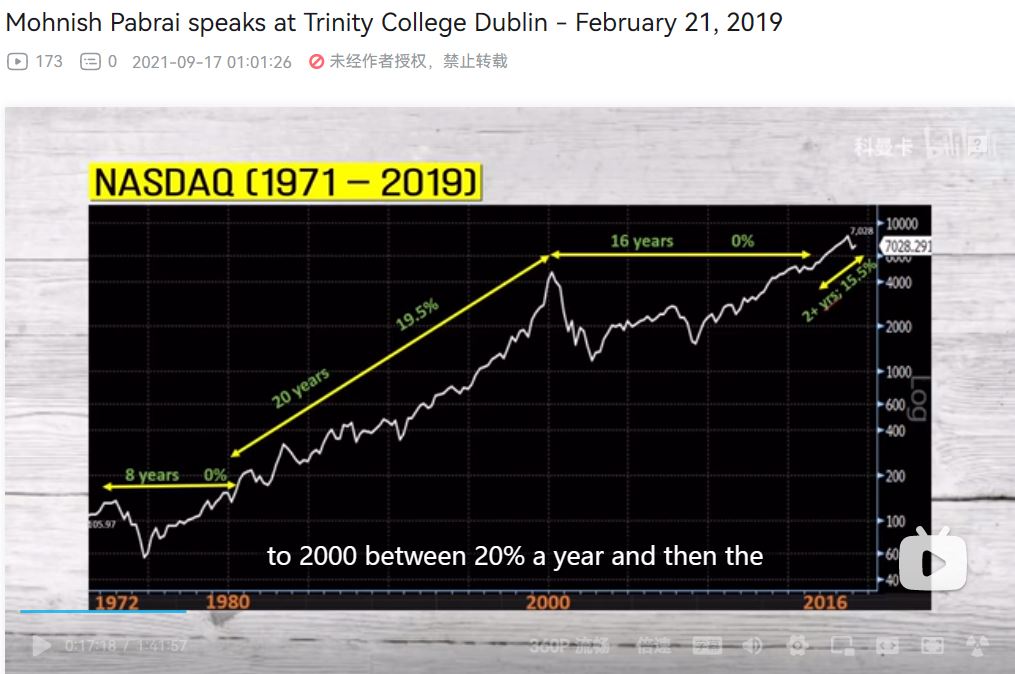

在”大牛市”一书中,作者Maggie观察了美国上百年的证券市场,年收益率在9%以上,

为什么这里面17年一个周期是因为人的记忆只有这么长,周期的两端是极端悲观和极端乐观,而其中是因为人的因素,只要有人在不停的买和卖,它就会是一股强大的驱动力量,而周期周而复始。作为价值投资者,我从不关注宏观经济,只关心企业本身的价值。一般来讲,弄懂一下企业的未来已经很难了,所以弄懂整个宏观经济的未来几乎是不可能的。但是大概知道我们处于周期的哪个位置这是可行的。我的私人基金成立于1999年7月,我意识到当时有很大的泡沫,Maggie的书还没有出版。当时不是新增私募的好时机,因为是逆着风的(headwins)。到2000年3月9日,纳斯达克上涨到5000点之上,而同一天却是伯克希尔哈撒韦的低谷,很多人把伯克希尔哈撒韦的股票卖掉去买疯涨的股票,正因为如此,所以那些小盘股被爆炒的不行,很多人当时就嘲笑巴菲特落伍了,而我的基金第1年就跌去了70%,当然2022年,2023年每年回报增长15%,部分原因是我关注于选股。

如果我们以可口可乐为例,2000年市盈率大概在45,现在的市盈率为15倍,也就是说从2000年到现在2019年19年年回报率只有2%,并不是一个伟大的投资。真实的生意做得很好,生意本身并没有问题。可是从市盈率45降到市盈率15,这不是一个好的投资,说明即便是伟大的企业,买入价格也是起作用的。

大概在2000年的时候,我的其中一个投资人是微软的一名员工,当然是早期有股票期权的员工。他对我说,如果你来西雅图,我可以介绍其他一些微软的员工给你,他们都对你的基金感兴趣,当然我十分感兴趣有人愿意往我的基金投钱。我也就去了微软,见到了一些人,他们有些人认为我是一位业务员,但是我告诉他们拥有微软的股票是一个糟糕的主意。可是他们只是认为我如此愚蠢,因为微软的股价一飞冲天,每年上涨30%~40%,当时微软的市值大概6,000亿美金,后面一直跌到2,000亿美金,当然现在涨回来了,可是一直到2013或者2014年几乎都没有回报。

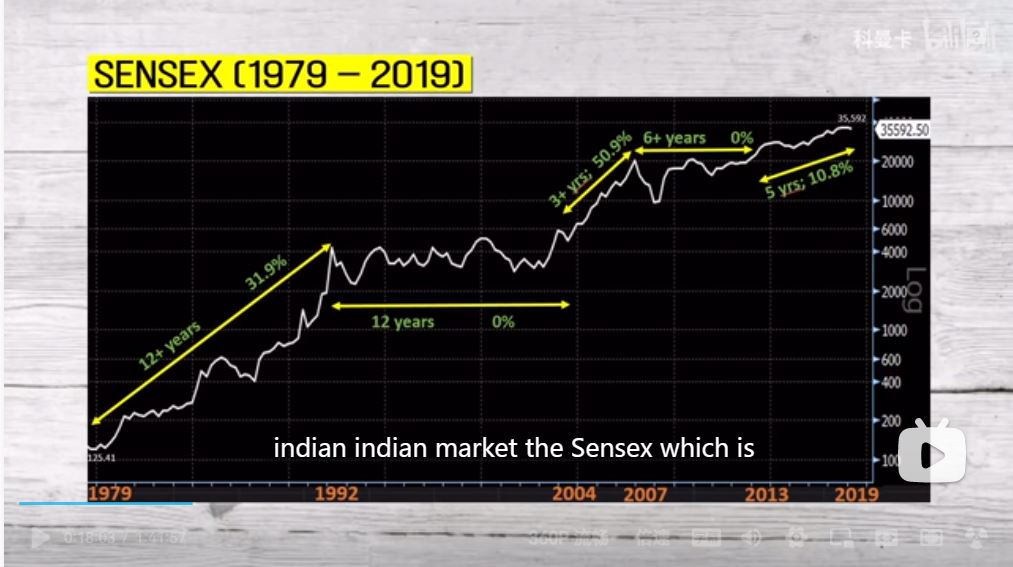

印度的SENSEX指数类似于美国的道琼斯指数,1992年开始的12年是印度政府开始开放,所以有一系列的经济问题。

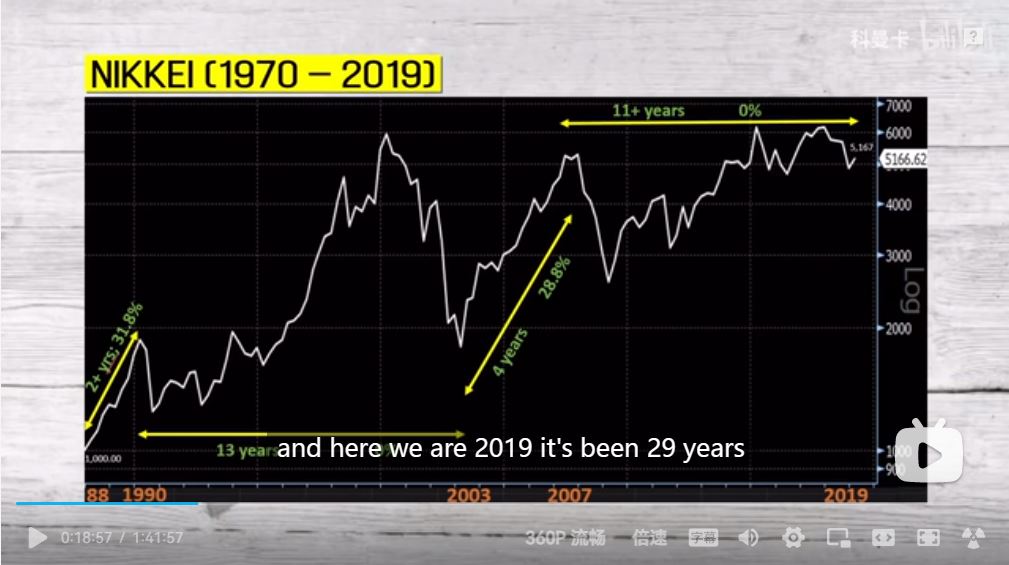

日本的指数在1999年达到峰值5166点,大起大落,这也是日本泡沫产生的原因。

所以可以想见,即便一个国家的经济每年增长2%~4%,折中如果取3%的话,那么累计25年经济总量会翻番(72法则),但是日本股市却29年得不到上涨。其泡沫之大是可以想见的,帝国大厦的不动产市值当时约等于整个加利福利亚的不动产市值。

如今在看当下的日本证券市场,他们可能是全世界最便宜的市场。从文化上讲,日本公司并不把股东放第1位,反而员工是第1位的,其次是大股东,小股东们是排在最后的,所以很多的日本公司的市值比其持有的现金还低。如果你知道净净资产(net net asset),净流动资产(net current asset)的话,基本上类似于本杰明格雷厄姆的时代,现金的价值没有得到释放。

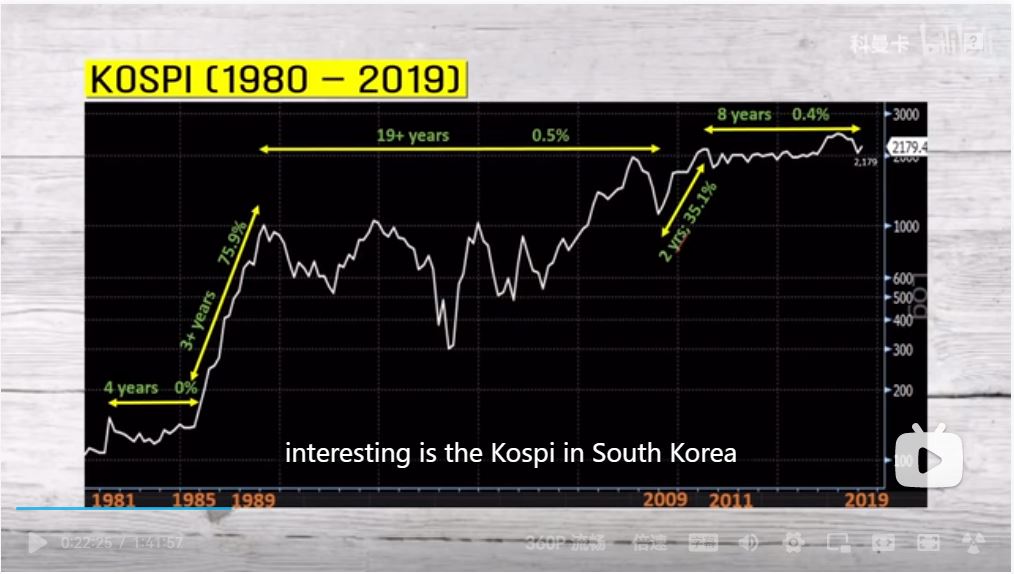

另一个有趣的市场是韩国市场,从1989年到2019年整个30年几乎没有上涨。而从1989年开始是三星时代的崛起,所以整个经济的增长是不可思议的,可是实际上证券市场就是没涨。我下个月会去拜访首尔和釜山,我有一个投资在韩国,可能是最好的点子之一。那里有很多的证券是三倍的市盈率。如果你想钓鱼的话,肯定去鱼多的地方,我想韩国是鱼比较多的地方。

证券市场是通常我们无法知道我们身处何处,除非是遇到极端情况。在极端情况下,市场就变得比较明显了,比如你看日本,很明显他们就比较便宜,或者你看韩国你也能看出来它很便宜。如果我看美国,我就很难以找出值得购买的资产,但这并不意味着他们市值虚高,也许只是刚刚符合其本身的价值。大多数的市场在大多数的时候并不处于极端,极端只会在每10~15年甚至20年出现一次。

约翰邓普顿曾经说过投资中1/3的投资可能是错的。所以即便是你去看巴菲特或者伯克希尔哈撒韦,过去50年的投资有约80家公司,其中有1/3,甚至40%表现并不出色,但是如果按权重折算成每美元回报就不得了,因为他们在大头上赌对了。但是如果平均折算,那么记录并不是非常出色。比如伯克希尔哈萨韦买了许多零售公司,许多家具零售公司,绝大多数的表现并不是非常好,零售的竞争是非常激烈的。但是你如果看巴菲特特定的领域,比如杠杆领域,例如银行,保险,大多数都表现的非常好,唯一的一个例外是爱尔兰银行(Irish Bank),有一些人在其中遇到了麻烦。因此我会说大家都有自己特定的能力圈,这就是我持续在学习去哪里打猎,然后避开哪些位置的原因。

持续的学习还有一个好处,就是点可以连成线,有助于你发现市场的机会。

我从巴菲特和芒格身上学到的几个非常重要的内容:

第一是好的投资者需要具备良好的耐心,极度的有耐心,这对于人类来讲非常有挑战。如果我们看着我们的手机,看着那些闪烁的屏幕,以秒为单位变化。富达基金曾经做过一个调查,对于所有在他们基金旗下开设账户的投资者,有一些投资者处于顶尖的10%,这些投资者可以分为两类,要么已经去世了,要么忘记了他们的账户。所以一般来讲,投资中太活跃对你是一种伤害,并不是一种帮助。( Activity in investing is likely to hurt you, not help you)。所以查理芒格阅读巴伦周刊50年,从1960年时代开始往后,大约在2003年才找到一个投资机会,也就是大约25,000个股票中才找到一个,名字为tentacle auto parts,他买入1,000万美金,三年的时间到2006年上涨了8倍到8,000万美金。拿着这8,000万美金第1次给了外面的一个管理者李录,截止到目前我估计已经变为8个亿美金。我不相信大家有这个耐心,每周有人丢10个主意给你,你能坚持这么久。查理芒格2003年是80岁,所以至今16年翻了80倍,其收益率才处于全球1%的位置。

第二是能力圈。以上极度的耐心是重要的特质,与此并列的是坚守能力圈,确保我们所投的对象是我们非常了解的。查理芒格有个朋友John Arriage, 是亿万富翁,他所有投的地产位于斯坦福大学一英里的范围内。所以能力圈的大小并不重要,而深度更重要,并确保在能力圈的范围内,不要越界。如果我们对目的业务有疑问,那意味着我们没有弄懂那个生意,应该要远离那个生意。

给学生们关于职业选择的建议:

第一,大家毕业不要选薪水最高的工作,即便是最热门的蓝筹股公司来聘请你,更重要的是你共事的那些人,你需要汇报的人应该是你敬佩,信任的人。生活中大多数人被那些大公司的名头吸引,因为你的朋友,家人往往会为你而骄傲,可是真正起作用的却是更深的东西。

第二,巴菲特经常建议学生不同的做法,因为这些学生常见的计划是为银行工作3年,然后读MBA,接下来自己开公司,巴菲特批评说这有点像保留性能力到老年,不是一个好选择。所以如果你已经有目标,直奔目标,不要拐弯抹角。

关于投资和生活中的困难时刻和方法:

第一, 克隆是一个非常强大的思维模型,但是人类却很缺乏克隆。所以即便是人们看见谁有好方法,但是总丢弃不用,另起一套方法。我刚创建私募基金时,把巴菲特合伙人的合同复印给律师,让他直接按那个费用架构。巴菲特合伙人的费用政策是前6%的收益是免管理费的,然后的额外收益25%归巴菲特,75%归投资者。我此后好多年才弄懂它的威力,因为它帮我抵御了其他所有的竞争者。如果两个基金,每年收益10%,其中一个的管理费1%,另外一个3%,20年之后,他们的差异不是20%-30%,而是80%,是因为复利的原因。价值投资不是一项团体运动,而是单人追逐。一旦有一个团体参与运作,通常结果会受到影响。约翰博格John Bogle 曾经说在投资中你并不为你的付出获益(in investing you get what you do not pay for), 因此是一个非常令人期待的行业(it’s a very desired industry)。80% 参与次行业的人没有产生任何价值,反而降低了价值(distract the value),所以该行业反而越小约好(the industry would be better off when it’s smaller), 因为参与的人少。

我接触过很多进入该行业的人,他们找人寻求设立私募基金的建议,我把所有的关键点都告诉他们,尤其是费率结构,可是实际上他们观察了一下,没有人采纳,没有人采用0费率的结果,没人是单人作业,而是团体作业,他们左耳进右耳出,尽管我煞费苦心告诉他们其中蕴含的竞争优势等等,但是最终毕竟克隆不是人类的基本基因,他们难以吸收。

李录白手起家从中国到美国,从大学开始投资等哥大毕业时已经有25万美金,而且持有哥大3个学位。我问芒格为什么他的钱会给到李录去管理,他说显而易见,没有其他人比他还厉害,看看他的记录就知道了。

我高中是有个朋友Desmond D’Souza, 成绩在中下水平,来美国上本科,此前在迪拜上高中,他的父母给他说4年的学费已经打到他账号了,之后就不要再烦他们了。他拿着这大笔钱,没有告诉他父母,在纽约买了一间房,5个房间,此后租个学生们,大约住40个学生,可以想象80%是贷款。因为房价上涨,他把钱取出,又买了2间房去租给学生们。我去纽约见他,告诉他我找到了一份好工作,他告诉我他对工作没有兴趣,那是给失败者们准备的。他和银行家们成为邻居,告诉他们他要取消贷款,然后请一些亚洲的合同工去整修被学生们损坏的房间,并说服银行家贷款给那些合同工让他们高价买那些房间,此后那些合同工们又带着各种亲戚去贷款买房,Desmond就把这台机器这样运作起来了。

通常的企业选择的路径是最大化,利润最小化风险,所以会有很大的下行保护空间,除了像比尔盖茨投资疫苗行业,那是福泽万家的计划,属于例外。而且一般企业它有良好的反馈机制,做得好的生意会得到客户的奖赏,而得以持续发展,而做的不好的生意则被淘汰。可是慈善行业却没有这种反馈机制,无论你是做的好还是做的不好很难测量。因此我的学校Dakshana从一刚开始的定位就不是慈善机构,相反我们对于它的运作表现有严格的测量。

假如我做一项慈善去给无家可归的人提供毛毯,我遇到人没有毛毯就提供毛毯给他,本身这项慈善非常难测量,可是如果我们让无家可归的人有房子住,那么这下看上去就可测量了,今年我们有多少人住进了房子,明年又有多少人住进了房子。可是实际上依然很困难,因为外面的人发现这个城市提供这么好的慈善,就会吸引更多无家可归的人来到这个城市,结果导致没有房子的人反而比之前更多了。所以对比提供毛毯或者是给无家可归的人提供住宿,两者到底谁更好我也没有答案。

芒格教育我们要反过来想(如果我们也希望得到不好的结果,我们就去学没有反馈机制的那种方法),我对比了所有的慈善方法,99%的都没有反馈机制,所以我们只选择了唯一的1%有反馈机制的。

请问您的日常时间安排?

我每天会睡一下午觉,所以我在我的办公室有一个小的卧室。我把我的时间计划的像巴菲特和芒格,所以我每周的日历上没有预定的工作日程,我希望每天有大量的时间可用于阅读,而且是广泛的阅读。我想在投资领域,如果每一年你能找到2到3个投资标的,你会做得非常好。

粤ICP备2022015479号-1 All Rights Reserved © 2017-2023

粤ICP备2022015479号-1 All Rights Reserved © 2017-2023