Views: 50

关键词:Fundsmith, 投资策略(buy good companies, do not overpay, do nothing), ROCE, 耐心,Apple, Facebook, 眼睛护理和听力设备公司,支付业务,新兴市场

关键段:

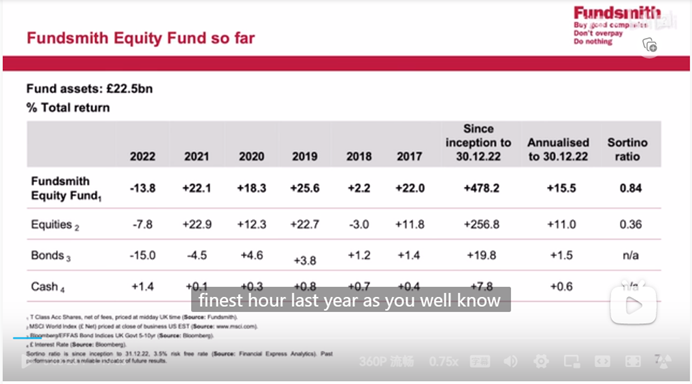

2022年Fundsmith表现不佳,对于期望任何时候投资任何资产都挣钱的投资者来说,我建议他们看看奈非上的4个纪录片(麦道夫丑闻)或者Madoff,我认为拍的非常不错,同时也认为是唯一能确保获得稳定的高收益的方法,直到突然之间失效(反嘲能力很强)。我在市场这么多年,很多人原本还拥有还不错的表现,但是尝试从所谓的价值投资股(value shares)转向成长型股票(growth shares)或者保留现金,又或者择时(market time),诸如此类的做法,但是我从未见过最终成功的,这个结局也是你唯一能确保的(this is one the result you can guaranteed)。

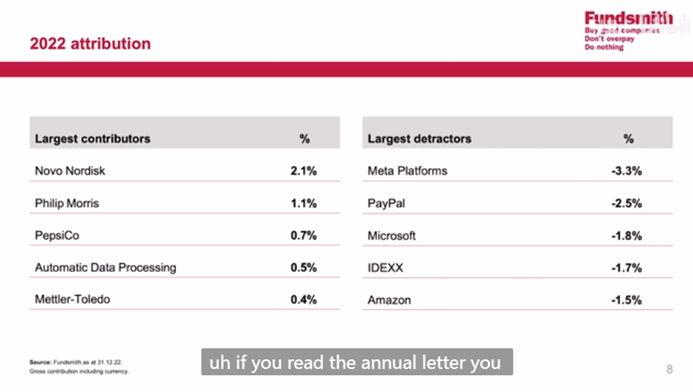

如果你问我取得正收益的股票的特点,我的回答是防御性强(抗跌,defensive),例如药品公司(drug company)和快消品公司(fast moving consumer goods companies),但是他们目前的平均价位比科技类公司要高,这点值得我们思考(潜台词是科技类公司价位较低?)。同时大家对取得负收益的股票可能第一感觉标签是科技公司,但是老实讲我并不认为在投资中给股票贴标签会有帮助。他们下跌的原因并不是因为是科技公司,其中一个原因是因为这些年持续上涨导致股价过高(highly valued),比如Indexx, 第二个原因是因为实际业务的负面因素(risk factors)。如果讲科技公司标签也是一个因素,可是在正收益贡献清单中排第一的novo nordisk却也是科技公司。

三个简单的投资策略是我们试图一贯遵守的(3 simple strategy is what we try to stick to).

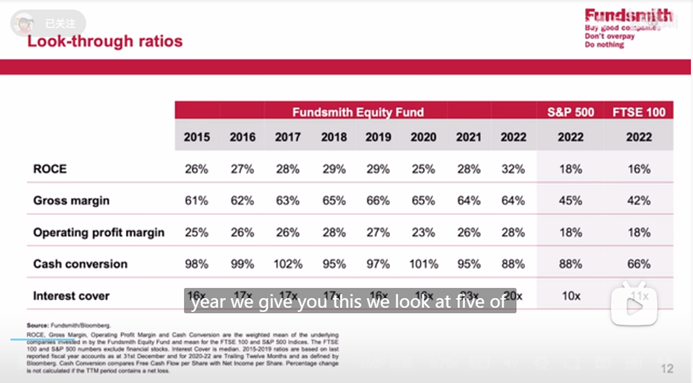

每一年(Year over year)我们都展示给大家这张图,我们关注与运营有关的5个关键指标,通过权重对所持的公司进行计算,同时与标普500指数进行对比。

已动用资本回报率ROCE(ROCE=扣非净利润/(股东权益+长期负债))为历史最高,但是没有什么根本性的错误。我们所投的公司几乎接近两倍标普指数的ROCE,但是这就是事实(nothing wrong there)。

【ROE和ROIC的区别:

1)用“现金及其等价物”是否能覆盖“有息负债”来判定ROE的质量;

2)用ROIC是否高于ROE来判定ROE的质量,如果ROIC低于ROE,则表明是高杠杆推动的。

大家比较熟悉的是ROE,因为这是老巴选股的一个重要指标,在《巴菲特的估值逻辑》这本书里,作者提到老巴常用的指标其实是有形净资产收益率(ROTAE)。在乔尔格林布拉特的神奇公式中,他用的是ROCE,也有翻译说是ROIC。在马克的《资本的秩序》,他用的是ROIC。

举例

1)贵州茅台

2022年扣非净利润:600亿(毛估)

股东权益:2134亿

长期负债:3.1亿

ROCE=600/(2134+3.1)=28%

2)格力电器

2022年扣非净利润:242亿(毛估)

股东权益:1013.52亿

长期负债:207.9亿

ROCE=242/(1013.52+207.9)=19.8%

3)乐普医疗

2022年扣非净利润:17亿(毛估)

股东权益:128.18亿

长期负债:50.13亿

ROCE=17/(128.18+50.13)=9.5%

3)乐普医疗

2022年扣非净利润:17亿(毛估)

股东权益:128.18亿

长期负债:50.13亿

ROCE=17/(128.18+50.13)=9.5%

(Your shasha 炼金女王 2022)】

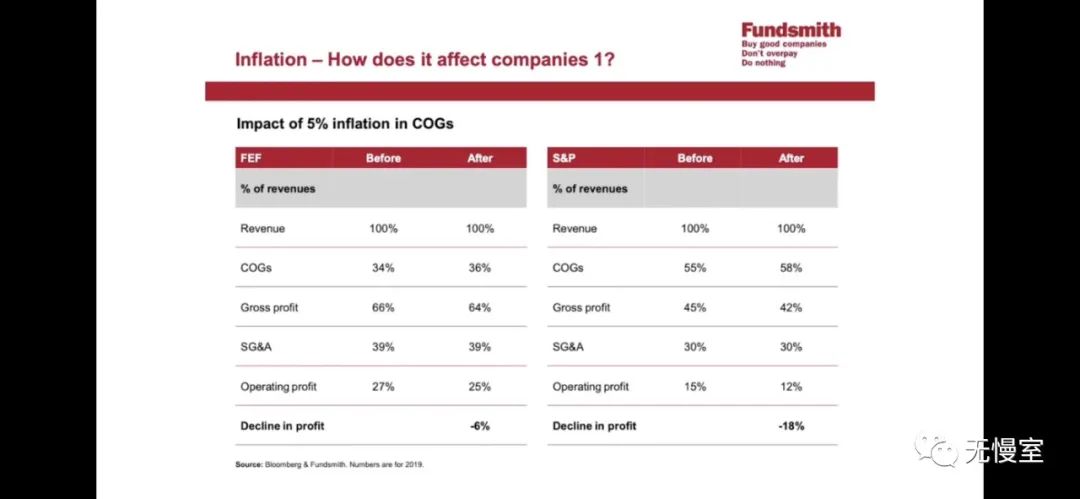

毛利润Gross margin 是经常被分析师们忽略的(often overlooked by analyst),64% 的毛利润率,非常坚固(rock solid basically),相比指数的平均水平45% 要高得多,这其间的差异其实暗藏的是对抗通胀时的威力,而且是面临数十年来长期的高通胀环境时。其次高的毛利润率也反映了公司的定价能力(Pricing power)强,以我们持有的消费类产品为例,定价能力高,提价的同时依然能维持销量。

【现金转换率(我们公司将每1英镑利润中超过100便士转换为现金,而市场大约为80便士,因为其企业需要更多的资本性支出和营运资金才能运作。现金转化率=(经营活动产生的现金流量净额-构建固定资产、无形资产及其他长期资产所支付的现金)/扣非净利润)(Your shasha 炼金女王 2022)

2021年股东会Terry 的解读:

通货膨胀是个更大的话题,特别在美国目前环境下,油价飙升、通胀高企,都让人联想到上世纪70、80年代的光景。通货膨胀对于投资的影响,至少在两个方面起作用,一个对于底层的公司运营,另一个对于整体市场的估值。这里Terry 举了个例子,强调毛利润的重要性,非常生动:

假设公司1(上图左边)的公司具有66%的毛利润率,而具有39%的费用率,因而其经营利润率为27%,而标准普尔整个市场具有45%的毛利润率,30%的费用率,因而经营利润率为15%。看起来公司1运营的不错。假设此时通货膨胀的影响,导致生产成本提高5%而售价不变,则公司1的经营利润率下降到25%,下降比例为6%;而标准普尔的经营利润率下降到12%,其降低比例却为18%!可见,高毛利、高净利润的公司,在通货膨胀的冲击下影响更小。

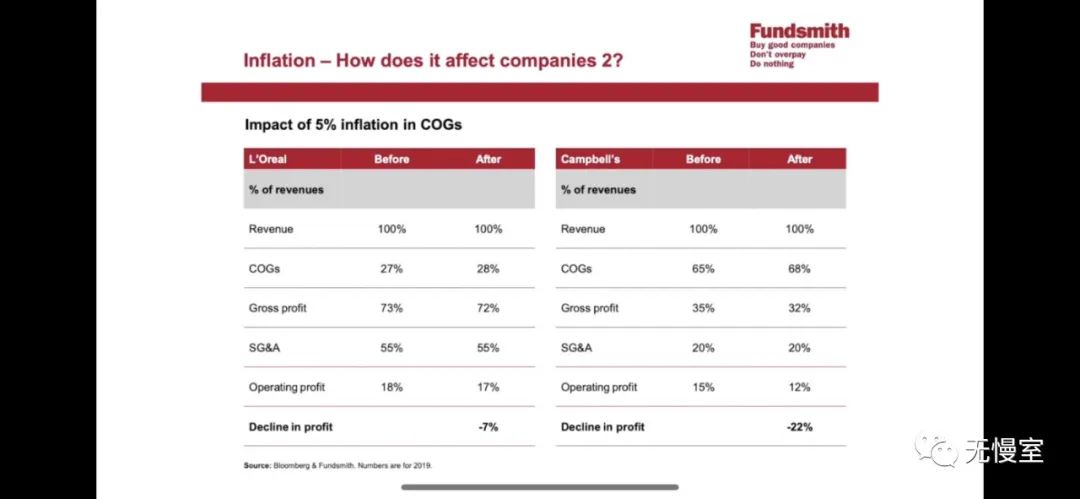

同样的分析,来到真实案例,左图为欧莱雅的财务指标,毛利润73%,费用率55%,净利润率18%,在5%成本上升的冲击下,净利润率仅降低1%,降幅7%;而坎贝尔公司毛利润35%,费用率20%,净利润率15%,在5%成本上升的冲击下,净利润率降低3%,降幅为22%,高下立现。可见,高毛利/高净利的公司在面对成本冲击保持收入不变的时候,对于利润的影响的是不同的,确实体现了不同行业之间生意特质的差别;其次,如果希望保持毛利率不变,对应两个生意收入都需要增长5%,同样是100块涨价到105块,是欧莱雅化妆品容易实现,还是坎贝尔公司的食品汤制品容易实现呢?比如即使坎贝尔希望涨价,还是得跟沃尔玛、costco协商,只有自营的高端渠道能实现自主提价,而这又引出一系列问题……因此,所谓公司的“护城河”和定价权,以及行业的特质,又再一次变成核心;再次,如果在不涨价的情况下,通过“节衣缩食”降低综合费用率来实现利润不降低,通过简单的计算可知,欧莱雅费用率需要从55%降低到53.5%,大概降幅2.7%,而坎贝尔费用率需要从20%降低到16.5%,降幅17.5%。而坎贝尔费用率空间本来就小,从占比更小的基础上,要求一个更大的降幅,难度可想而知。

我想,这个例子并不为了说明欧莱雅有多好,毕竟生意的判断是多个维度的,我也对化妆品完全没概念。至少,这个例子说明了不同生意的“抗压性”是不一样的,同时在成本冲击的情况下,希望恢复以往“好日子”的难度也是不同的,毛利率/净利率在面临“外部压力”时的重要性,往往比投资者想象的大。彼得张Peter无慢室 2022.07】

现金转换率是很好的酸性测试(acid test),但是它与财务统计方式例如递延利润(accrual profits)有关, 受疫情的影响,疫情其间公司无法采购到原料,在疫情恢复后公司全力采购,造成现金花费高于以往,反映到报表上现金流减少,因此现金转换率下降,他们从just in time (准时交付)变成了 just in case (以防万一)。

利息覆盖率,相比10倍的标普值,20倍的利息覆盖率是非常稳健的经营方式。

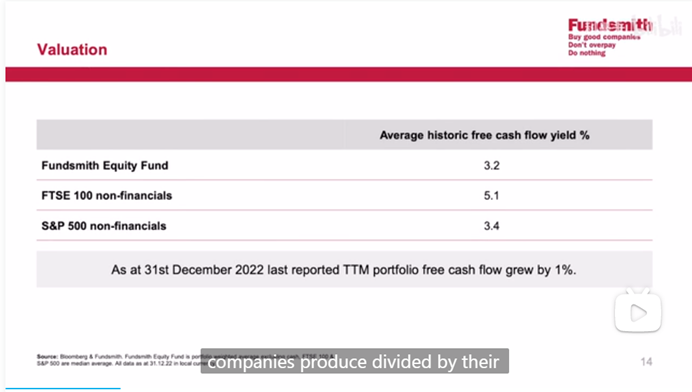

估值指标,低代表贵,高代表便宜,可以忽略FTSE100(放在这里仅供参考),真正可对比的是标普500,同时标普500也包含了我们投资的公司,因此可以对比。如果我们对比3.2% 和3.4%进行点值(spot valuation)估计, 两者看着相差0.2%,可是却在误差范围之内(error of margin)。

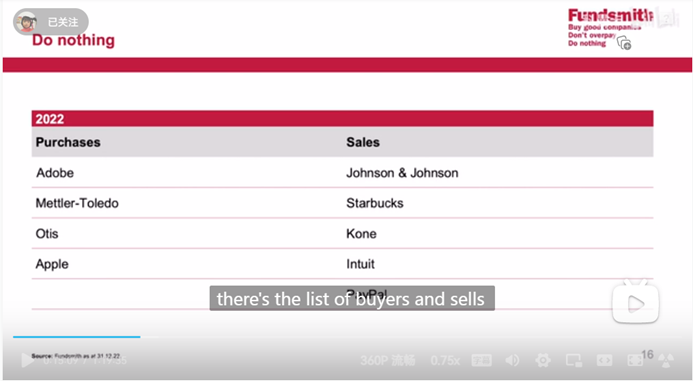

今年我们比往年要活跃,看起来我们买卖了很多公司,但是其实整体的周转率并不高(后面会介绍)。

卖出Johnson & Johnson的原因是因为药品专利的过期;Starbucks是因为买入的原因是Luckin咖啡欺诈门导致的下跌机会,而后上涨已经获利不少,而且原本的良好管理层被我们所不看好的第三代和第四代CEO接手;Kone 卖出但是我们买入了同行业的Otis; Intuit 是会计软件公司,但是他们奇怪的改变了会计准则,并且依此会计原则计价并购了其他软件公司(并且基于这个调整后的计价,以及股权置换方案导致出价可能比合理的计价贵了3~4倍),这个并购的业务我们认为不在他们能力圈内,通常一家公司只有1~2个最擅长的领域,一旦超出通常就出错。我们和他们的管理层交流他们出价可能太高时,他们的回答是“没关系,一半的价格是以股权计价的”,潜台词是他们自己都认为自己的股价偏贵了(overvalued);Paypal, 我们认为功败垂成(snatching defeat from the jaws of victory)。第一有基于疫情期间的表现推算出(extrapolating)的不现实(unrealistic, pie in the sky)的客户数量获取(customer acquisition)目标(预计疫情前3亿的客户,疫情后4.25亿,因此总计7.5亿的客户数),但是一年内又收回了目标,我们并不介意公司一年内收回目标(not keen on companies withdraw target within one year),可能他们没有考虑清楚目标。第二疫情前平均每个客户每周的交易量为约一周一次(40 or 50 times a year once a week),疫情结束时差不多一样,如果需要业务增长,你需要和客户交易的次数变多,而不是像店铺一样去增加数量。第三我们认为成本超出控制以及昂贵的并购。

买入Adobe,在科技股大跌期间趁机买入,但是存在一个问题是他们并购Figma业务可能出价过高,我对此并不看好;Mettler-Toledo 称重系统公司,我们拜访过他们,对他们的可视化项目进度管理软件和系统印象深刻,是我们所喜欢的那种公司,买入并等待(watch and buy);Apple 公司我们开始买入,但是比例依然很低,在新年期间(大约130美金,大跌期间)又有买入。

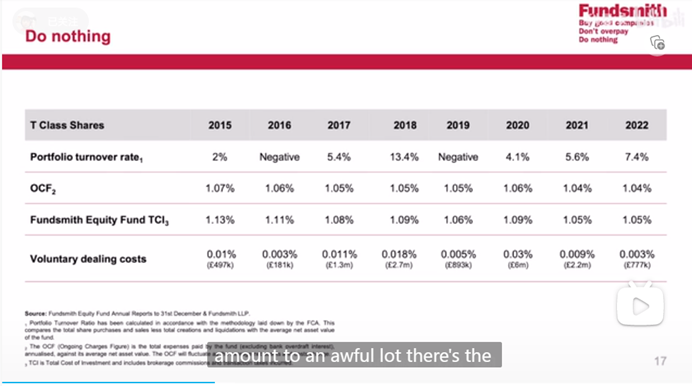

英国市场基金经理们的平均换手率为60%,我们去年只有7.4%,因此我们算相当非活跃。我们的交易费只有777K 英镑,相当于我们220亿英镑的资产只有0.003%。

问题1:关于市场中机会。

Adyen, 德国付款处理(支付业务)公司,我们看好,30%的资本回报率,但是目前的价格偏高(60X 市盈率);题外话,我们成功的关键之一在于耐心(patience),并且等待小毛病(glitches)比如等待了5~6年去买Indexx, 等待了4~5年买Color plus 这些优质公司,我们会等来机会,但是你必须要有耐心。Terry 补充一个查理芒格的笑话,查理芒格在一个电梯里面,对站在外面的老朋友(sidekick)说关于股市你唯一需要知道的三大诀窍之一是股市关门(此时刚好电梯门合上了),因此我希望查理其实想告诉大家公司的特征但是忘了提及具体名字(Charlie is trying to tell you all the characteristics of the company and forget to mention the name)。

问题2:关于Facebook。

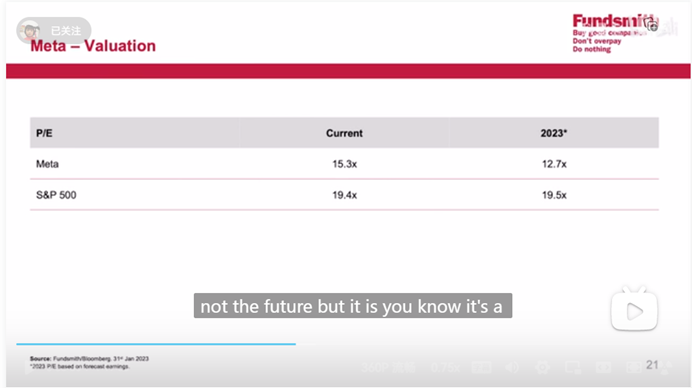

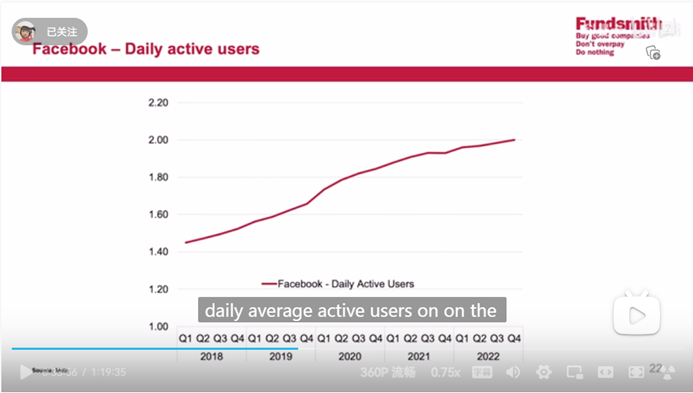

Meta Platforms, Terry (我)认为会是当下我们拥有的但是最便宜的公司,PE为15,依旧是全球领先的数字广告公司,拥有20亿客户,且数量还在增长,很多人会说我的孩子不用facebook,但是这个世界很大,在印尼的孩子在用。有些人被周围的噪音掩盖了。

共计1200万广告客户,

因为不允许在中国运营,因此其有效客户群体最大约50亿人,考虑很多非洲人还不能访问互联网,因此可以讲几乎所有人都在使用facebook,不可能还每年增长20%,用户年增长4%已经不简单了。就广告业务的竞争态势(landscape), 有来自Google的,IOS 苹果的,Amazon新发展的广告业务,但是我们还是持有信心。

问题3:关于公司是否转变了策略,变得交易更活跃了的新问题。

对于任何公司,长久来讲总会遇到傻瓜经营的时候。对于微软的某个CEO我没有见过,但是就市场反映来讲,即便是他的带领下,微软也依旧存活,尽管它不同于食品和消费类产品。另外一个点时在我们希望买入公司(inflow)时,我们需要卖出公司(outflow)以获取资金; 第三点是疫情的打击给我们创造的机会,如图美国F13报告显示的大量的价值投资基金也变得活跃。

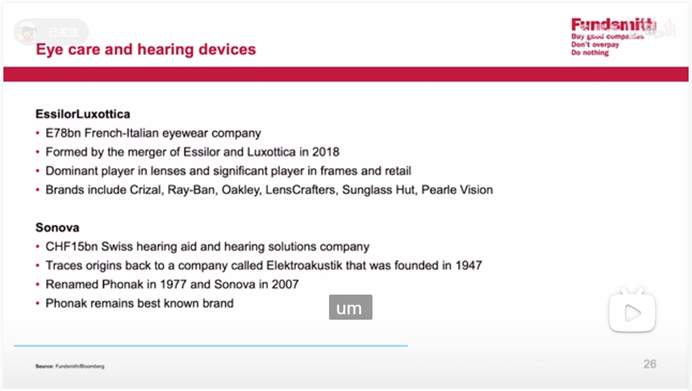

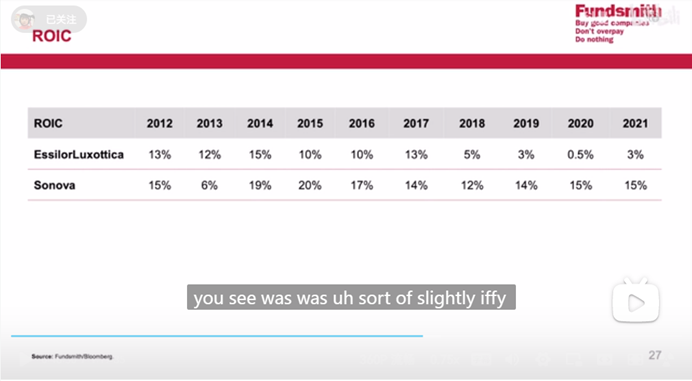

问题4:关于是否持有眼睛护理和听力设备公司?

Luxottica 在观望清单中,即便我们没有持有他们,但是我们基金的表现也不差。

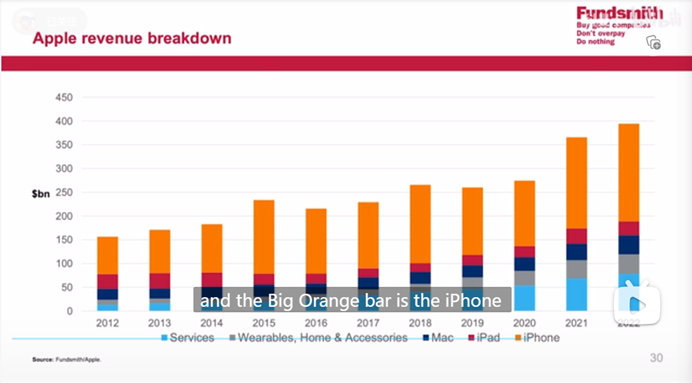

问题5:关于Apple。

Apple的软件业务已经占到整个收入的25%,而且利润率比硬件还高。我们去年年末买了一些,目标价是125美金/股,我们很耐心的等待下跌的机会。

问题6:关于新兴市场投资的问题:。

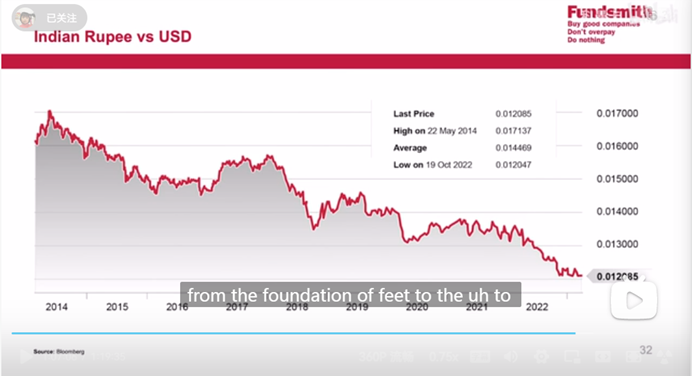

如果讲新兴市场(Emerging market),我认为印度的消费品行业会不错,但是毕竟是在印度,受印度宏观经济和卢比转英镑汇率的影响(如果采取对冲会有很高的成本),同时也如同我们没有投资在俄罗斯,我们无法预测。

我们有70%总资产的公司在美国上市,但是按市场销售额来讲美国境内收入占总的收入不到50%,实际上我们其中一家在美国上市,但是在美国的收入几乎为零。如果讲所占有的市场(market exposure), 我们主要的市场反而是在印尼,菲律宾,土耳其,从右侧的图也可看出来我们在新兴市场的销售额占比达30%,新兴市场的策略是本土制造本土销售(made locally and sold locally)。如果讲在发达国家提高销售额(selling more in developed countries)策略是卖的更贵(Getting people to pay more and drink and eat better),或者称为优质化,高端化(premiumization), 而在发展中国家则是市场挖掘(开发利用developing utilization),例如Julia 所接触的眼睛护理和视力矫正业务,大部分市场来自于发展中国家。从欧洲的3大航空公司的业务变化趋势,以及美国旅游公司的业务走势来看,亚洲大有潜力。

问题7:是否应该关心通胀?

对于伟大的公司,如果你列出其伟大的前5个原因,相信通胀率的高低肯定不会占有一席之地。历史上,事实上无论在利率走高或走低年间,标普指数均取得了不错的收益。

粤ICP备2022015479号-1 All Rights Reserved © 2017-2023

粤ICP备2022015479号-1 All Rights Reserved © 2017-2023