Views: 75

译者一朵喵注:此中译本的英文底稿来源为www.rev.com/blog/transcripts/warren-buffett-berkshire-hathaway-annual-meeting-transcript-2020,在此,我对可能产生的翻译错误及误解,致以歉意。欢迎读者在公众号后台留言批评指出。

第一部分 巴菲特:“永远不要赌美国输”

沃伦·巴菲特:这是伯克希尔哈撒韦公司的年会。不过这看起来不像是(一般意义上的)年会,因为我60年的搭档,查理·芒格,今天并没有坐在这里。我想大多数来参加我们会议的人都是来听查理演讲的。但我想向你保证,96岁的查理身体很好。他的头脑和以前一样好。他的声音一如既往地坚定,但让他来奥马哈参加这次会议似乎不是个好主意。查理,查理已经适应了新生活。他把Zoom添加到他的每日日程中。他每天都要和不同的人开会,在技术的理解上,他比我超前。但我想,这真的不是一个什么巨大的成就。但无论如何,我要你向你保证,查理身体很好,他明年会回来的。我们将努力在明年的股东大会中将一切恢复正常。

沃伦·巴菲特:负责保险业务的副董事长阿吉特·贾恩(Ajit Jain)目前在纽约。同样,对他来说,前往奥马哈参加这次会议似乎并不值得。但在我的左边,我们有格雷格·阿贝尔(Greg Abel)。格雷格是副主席,负责除保险以外的所有业务。因此,格雷格管理着一家收入超过1500亿美元、横跨数十个行业、拥有30多万名员工的企业。他已经干了几年了。坦白说,如果我没有阿吉特和格雷格处理的职责,我未必能够做到像现在(这么好),我现在的工作量只有两年前的1/4。所以我要感谢格雷格,随着会议的进行,你们会更多地接触到他。

沃伦·巴菲特:会议将分为四个部分,稍后我将进行发言。第一部分是我用幻灯片展示的“独白”。我以前从来没有真正用过幻灯片。从21岁到88岁,我也曾断断续续地教过大学课程,但我从来没有用过一张幻灯片。但谁规定的“你不能教一只老狗新把戏”呢?所以今天就让我们来看看。今天我有很多幻灯片,我想让你们看一看。我们将在一分钟后开始第一部分,然后我们将简要回顾伯克希尔第一季度的业绩。

沃伦·巴菲特:现在我们已经把这些放在10Q上了,我们是在今天早上发布在互联网和berkshirehathaway.com上的。这里面有很多很多的细节,所以我就不赘述了。不过,我会指出一两件你们可能感兴趣的事情,实际上我会讲一点我们在4月做的事情,而这对伯克希尔来说是新的。然后我们将举行正式会议,这可能需要15或20分钟。然后我们将去找贝基(BeckyQuick,CNBC主播),她会问我和格雷格几个小时的问题——我听说她是从她收到的一大堆问题中挑选出来的。卡罗尔卢马斯(Carroll Lumas)和安德鲁罗斯索金(Andrew Ross Sorkin)以及贝基都收集了问题,但为了简化流程,我们事先把贝基要问的问题都整理好了。就像我说的,我们会回答几个小时的问题,目前没有具体的截止时间。我们就等着看事情如何发展了。

沃伦·巴菲特:当然,在过去两个月左右的时间里,每个人都在思考美国的卫生健康状况如何?以及未来几个月甚至几年美国的经济状况如何?对于卫生健康知识方面,我真的没有什么好补充的。因为在学校里,我的会计成绩还可以,但我的生物学却一塌糊涂。我和你一样在学习正在发生的这些事情。

沃伦·巴菲特:我个人认为,能够聆听一年前我还不认识的福西医生(Dr. Fauci)的演讲,我感到非常高兴。但我认为我们非常幸运——就美国而言,能拥有这样一位79岁高龄的老人,他一天24小时都能工作,而且还能保持幽默、客观的态度,把一些非常复杂的事实简单明了的告诉公众,告诉你什么时候他知道什么时候他不知道——这是非常幸运的。在今天下午,我不会谈论任何政治人物或政治话题,但我觉得我需要对福西医生表达一个巨大的感谢。福西医生教育并提醒我们关于正在发生的事情——实际上还有我的朋友比尔盖茨。我从他们那里得到及时、正确的消息。所以谢谢你,福西医生。

沃伦·巴菲特:当疫情发生,当我坐在这个有17或18,000个空座位的礼堂里时——我最后一次来这里的时候,这里完全挤满了人——当时是克雷顿和维拉诺瓦比赛,这有17或18,000人。这曾经坐满了人,而现在一个人也没有。当时是在1月份,当时所有人都认为“疯狂三月”会如期举行。就整个国家所有人的行为和心理而言,这是一个巨大的转变。这很戏剧化。当我们开始这段我们并没有要求的旅程时,在我看来,无论在健康方面还是在经济方面,这都会造成各种各样的可能。在美国,一边是5级防御状态,另一边是1级防御状态。当然,没有人真正知道所有的可能性,他们不知道什么概率因素会有所影响。

沃伦·巴菲特:但在这种特殊情况下,在我看来,在卫生健康方面可能发生的事情非常多,在经济方面可能发生的事情也非常多,而它们之间相互交叉,相互影响。所以当事态继续前行的时候,它们会互相碰撞。我要再说一遍,关于疫情我不知道更多的情况,但我确实认为,在当前范围下各种各样的机会和可能性都越来越集中了。我们知道我们没有遇到最好的情况,但我们也知道我们没有遇到最坏的情况。这种病毒最初是很难发现的,而且后续也很难评估。关于病毒,我们学到了很多东西,也发现了很多我们不知道的东西,但至少我们已经了解了一些我们不曾了解的东西。我们有一些非常聪明的人正在努力工作,我们是边做边学。

沃伦·巴菲特:但这种病毒显然具有很强的传播性。但从积极的方面来说,它还没有像1918年的西班牙流感那样致命。1918年,我们遇到了西班牙流感,我父亲和四个兄弟姐妹以及他的父母都经历了这一过程,在3月15日的奥马哈世界先驱报上有一个很棒的故事,在omaha.com上可以看到,它也在谷歌的第一页可以找到。当时的报道写道,在奥马哈,在大约四个月的时间里,西班牙流感在奥马哈造成了974人的死亡,这占当时人口的0.5%。而这一数字与全国各地相比并没有太大差别。所以你想一下,如果现在人口的0.5%,大约1,700,000人,这就是最坏的情况。幸运的是,我认为你几乎可以排除它与西班牙流感一样致命的可能性。但它非常非常容易传播。我们当然遇到了问题,我们不知道到底有多少人现在被传染了,包括有症状的和无症状的。

沃伦·巴菲特:但无论如何,疫情在卫生健康的影响范围有所缩小,但疫情对经济的影响仍非常广泛,目前还不完全知道(影响的深度)。我们不知道当你自愿关闭和隔离你的整个社会的很大一部分的时候,经济会发生什么。在2008年和2009年,我们的经济列车脱轨了,目前有些行业也被从“轨道”上拉下来了。因此,银行和一些行业的表现不佳是有一些原因的。这一次我们把火车从轨道上拉下来,把它放在一边,我在这方面没有见过任何类似的情况——要知道,美国作为世界上最重要的国家之一,生产力最高,人口众多。实际上,疫情会使经济和很多劳动力靠边站,而且显然不可避免地会造成巨大的焦虑,并改变人们的心理和行为。可以理解的是,在经济和生活方面,已经有很多人有点迷失了方向。

沃伦·巴菲特:这是一个相当大的实验,我们可能很快就会知道大部分问题的答案。但一些非常重要的问题,我们可能很多年都不知道答案。所以它仍然有各种各样的可能。但即便如此,我还是想和你们谈谈这个国家的经济前景,因为我仍然坚信这一点——我在第二次世界大战中就确信这一点,我在古巴导弹危机、9/11、金融危机期间也确信这一点——我确信没有什么能够阻止美国前进。虽然我们还没有遇到过像这次疫情一样问题,但我们过去也曾面临过很多巨大的问题——事实上,我们在美国奇迹中遇到了很多更棘手的问题,但最终,美国都化危为机。这次,美国也将再次前进。

沃伦·巴菲特:我想带大家回顾一下我自己的案例。如果你要选择一个出生时间和一个出生地点,你不知道你的性别是什么,你不知道你的智力是什么,你不知道你的特殊才能或缺陷会是什么。但如果你能选择一次,你不会选1720年,你不会选1820年,你也不会选1920年。你会选择今天,你会选择美国。当然,有趣的是,自从1789年乔治·华盛顿宣誓就职时美国成立以来,人们都想来这里。你能想象吗?231年来,总有人想来这里。

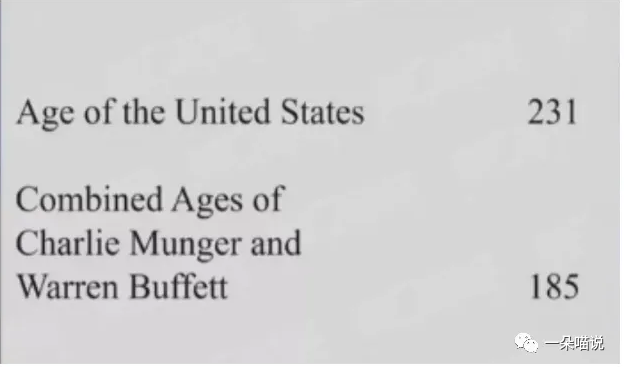

图1:美国成立至今231年,巴菲特和芒格年龄加起来185岁

沃伦·巴菲特:我的朋友,我想我只是有一点点操之过急。我正在放幻灯片。但我会在我们会议进行的过程中调用一些幻灯片。但是在幻灯片一上,关于这个国家有趣的事情是什么?我们来看看。这是一个非常年轻的国家。现在我把它和几个很老的人做比较,比如当你考虑到查理和我的年龄,我们的生活经历。然后我们再加上这个年轻人,格雷格·阿贝尔。我们的岁数加起来超过了美国,可见我们是一个非常非常年轻的国家。但我们所取得的成就是奇迹。你们想想,231年只是历史长河上的一小部分。

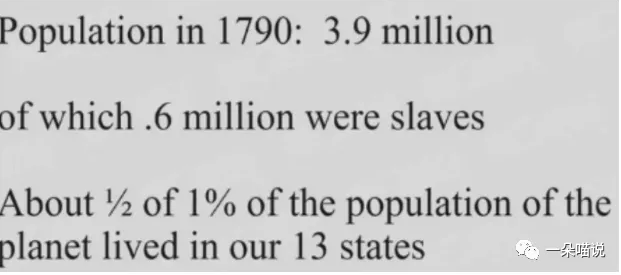

图2:1790年美国人口情况

沃伦·巴菲特:如果我们看第二张幻灯片,我试着估算一下……好吧,让我们倒回去。继续看第二页,但1790年的人口,我们全国人口有390万。有趣的是,当你查阅人口普查数据时,你会发现他们1921年在美国商业部大楼发生了一场大火,他们丢失了很多人口普查记录,所以可能有一些数据和事实有一些差距的。但是在1790年,美国有390万人。事实上有60万-70万的人是所谓的奴隶。而当时390万人,约占地球人口的0.5%。

沃伦·巴菲特:如果你问了这390万人中任何一人,他们都无法想象231年后的生活会是什么样子,哪怕是最乐观的人。即使他们可能喝了很多酒,吃了一点大麻,在他们最疯狂的梦想中,他们仍然不会想到,在查理、我和格雷格三人的有生之年中,能够看到有2.8亿辆汽车在道路上行驶;拥有把人从4万英尺远的一侧海岸送到另一侧海岸,却只需要5个小时的飞机——也许在今天坐飞机的人少了很多,但它们会再回来的;各种伟大的大学会在一个接一个的州存在;拥有完善的医疗系统;拥有以一种在18世纪90年代无人能想到的方式传递给人们的娱乐方式等等。231年来,这个国家超越了任何人的想象。

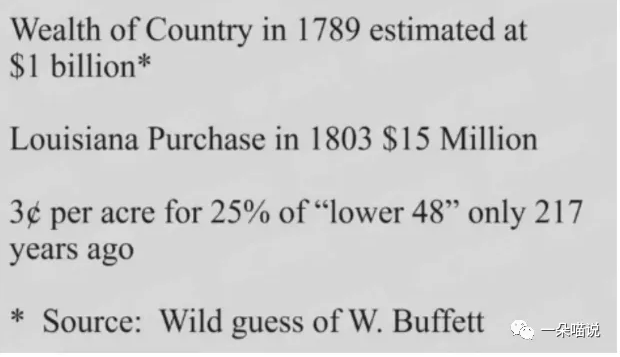

图3:200多年前的一些数据

沃伦·巴菲特:我上网做了一些准备,请看下一张幻灯片。我试图找出1789年,也就是我们国家的起点,美国的财富是多少。我以“美国财富”作为关键词进行了搜索。我搜索1789年、1790年的数据。我想搜索一个完整的年份来说可能会容易一些,但大概有400万的参考文献出现了。我没有看过全部的400万的文献,但我可以告诉你,那些早期在许多方面的数据收集与今天完全不同。你真的找不到我认为可靠的数字。你可以找出这个国家有多少骡子之类的东西,然后试着把它们加起来。但是在房地产领域,当你看房子,公寓或者办公大楼的价格,它们彼此之间都有一点点不同,但是它们主要看的是可比销售。

沃伦·巴菲特:所以,在很多数据都是估算的情况下,很难找到准确的全国性数据。但回过头来想想,1803年我们花了1500万美元买下了路易斯安那州,这很有趣。这比1789年晚了一点,但这是最好的对比,就像他们在房地产中说的那样。无论如何,这是我们能找到的最好的土地价值的数据。顺便说一下,当我们购买路易斯安那州的时候,大约800,000多平方英里,这相当于美国本土48个州的总面积的四分之一。因此,我们在1803年用1500万美元买下了全美国的四分之一。如果你住在德克萨斯,如果你的祖父即将去世,他可能会对他的子孙后代交代遗言说,“不要出售采矿权。”法国人在那笔1500万美元的交易中,顺带把采矿权也卖给了我们。所以我们得到了整个堪萨斯州,得到了基本上是整个俄克拉荷马州,自从购买以来,在那里我们生产了大约210亿桶石油,生产了大量的天然气。

沃伦·巴菲特:其中一个插曲是,我们为路易斯安那州的收购支付了1500万美元。其中的300万,也就是20%,我们以20万盎司的黄金,每盎司价值15美元进行支付。这就是法国人拿走的300万。作为路易斯安那州收购的一部分,我们得到了南达科他州,以及那里的金矿——在它关闭之前,生产了远远超过4000万盎司的黄金,总价值约为600亿美元。就像我说的,20万盎司的黄金占了我们购买总价的20%。因此,路易斯安那州的购买是一个很划算交易,当时800,000平方英里土地的价值,我猜,在那个时候,是每英亩3美分。所以,我通过研究不同的数字,比如上一张幻灯片中的数字,作为对1789年国家财富的合理估计。我想,当时国家总财富在10亿美元左右,并不会是一个疯狂的数字。现在,如果我是一个院士或什么的,我可能会得出当时的国家财富在11.074亿美元这样精确的数字,我会让它看起来很体面。但这都只是胡乱猜测。但我猜的10亿美元不是一个疯狂的数字。

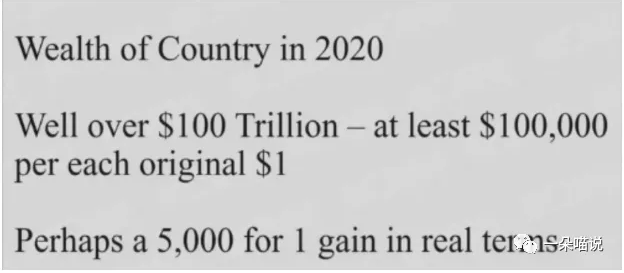

图4:2020年全美国财富

沃伦·巴菲特:那么发生了什么,让我们转到下一张幻灯片,关于自那时以来这个国家的财富?这里我们有一些经常定期出现的数据。这些数据确实定期出现在美联储,他们会定期出来估计美国人的净家庭财富,涵盖所有美国的家庭。你可以查一下。你会看到,我们现在有30万亿的股票。还有些什么?有8200万左右的自有单身家庭,可能还有4500万出租公寓等等各方面的数据。所以把所有这些加起来,美联储告诉我们,我请你们看一下数据。挺有意思的。我们现在在美国,在231年后,我们有大概超过100万亿的家庭财富,尽管股市自上一季度报告以来有所下跌。

沃伦·巴菲特:尽管你可能会说,“我们经历了很多通货膨胀”,但实际上,在美国,在我们几个人的前半生里,我们真的没有遇到那么严重的通货膨胀。我们经历了通货膨胀时期和通货紧缩时期,但总体价格水平并没有发生显著变化。但我在计算中,我再次假设一次20倍的通胀——实际上这个通胀涨幅程度比许多商品的价格变化都要低,不过很难衡量和讨论不同种类产品的等价收益以及成本。但我认为有理由说,美国的实际财富增加了5000倍以上,这真的是令人兴奋。在一个最初只拥有0.5%的人口和一大片未开垦的土地的国家里,以实际价值计算,有5000倍以上的财富增值,在231年里实现这一愿景,不可否认,这超出了任何人最初的想象。

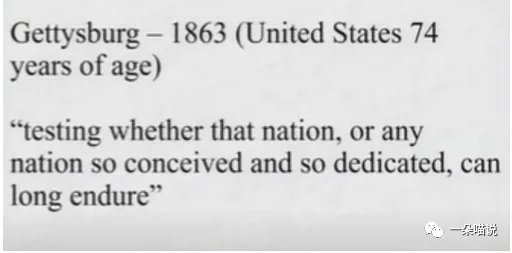

图5:1863年美国总统在葛底斯堡讲话

沃伦·巴菲特:但这还没完,这很重要,因为我们现在遇到了困难。这231年里,美国并不是一帆风顺,稳步发展。事实上,我们的这个国家一直处于成长过程中。72年后,在1861年,我们有大约3100万人。统计显示,美国当时大约有3100万人,其中400万人是奴隶。而1789年的建国后所涉及的未完成的事业(指黑奴解放和平权运动等),稍后我们将对此进行更多的讨论。但是我们有很多国家没有经历过的事情,如果你在1789年告诉人们,在72年后,你们可能会面临分裂的危机(注:指南北战争)——当时的美国总统(林肯)在葛底斯堡发表著名演说,“如今我们卷入了一场巨大的内战,以考验我们或任何一个受孕于自由和献身于上述理想的共和国是否能够长久生存下去”——想象一下,美国总统大声地想知道他所领导的国家是否能够长久存在,而这只在建国74年后。

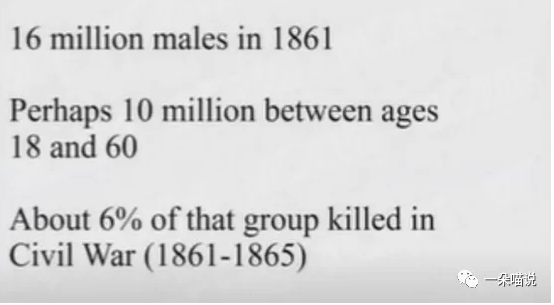

图6:南北战争期间的一些数据

沃伦·巴菲特:所以,当这个美国奇迹正在上演到大约三分之一的时候,我们面临着一个决定性时刻,我们进入了一个竞赛,如果我们看下一张幻灯片,我做了一个大概的估计。这实际上导致美国约6%的18岁至60岁男性的死亡。我假设战争中有60多万人死亡。我认为这是一个合理的估计,因为18岁到60岁的男性占了当时最大的人口比例。想象一下,一个国家6%的壮年男性在四年内死亡。所以当我们看到这个国家的进步,想到我们自己的问题时,我只是想你们思考一下,然后我们将进入下一张幻灯片。

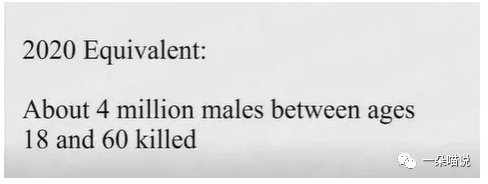

图7:相当于2020年400万成年男性的死亡

沃伦·巴菲特:这相当于在今天,在同一年龄组中有大概400万男性死亡。因此,这是一个令人难以置信的打击。尽管如此,这个国家在编纂这个世界奇迹之一的美国梦时,还是成功地解决了这个问题,从很多意义上说,这也许是世界上的奇迹之一。

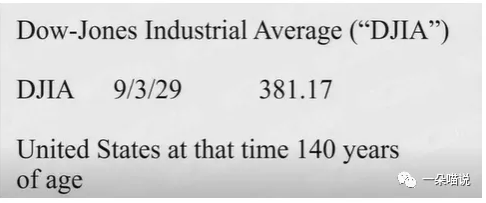

图8:1929年9月3日道琼斯工业指数

沃伦·巴菲特:让我们继续看另一场不同类型的危机,它袭击了这个国家,这当然就是1929年的大崩盘。这导致了大萧条。这里是道琼斯平均指数,我们会用到它。当时其实大家关注的就是这个。如果你看报纸,当时第二重要的指数,是纽约时报指数(the New York Times average),它现在已经消失了;当然,标准普尔指数(Standardand Poor’s)可能是一个更好的衡量标准。但道琼斯工业指数是一个完全合适的衡量标准。1929年9月3日,道琼斯平均指数收于381点。当时人们非常兴奋,都在用保证金购买股票,似乎一切看起来都非常好。

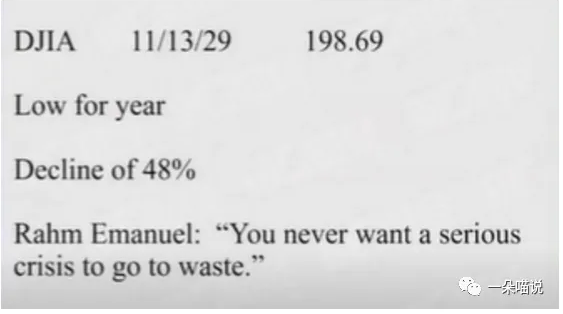

图9:1929年11月13日道琼斯工业指数

沃伦·巴菲特:不管你信不信,随着汽车时代的到来,航空旅行时代的到来,各种各样的新电器和电话得到了更广泛的使用,咆哮的二十年代给人一种很好的感觉。当时的市场是一个让人快乐的地方。但是,好戏就要开始了。然后,如果我们看下一张幻灯片,我们来看看在9月3日之后的几个月里发生了什么——道琼斯平均指数几乎被腰斩,这是相当令人印象深刻的。直到我们最近,我们的股市在更短的时间内,下跌了大约三分之一。但是这次危机,有一本关于这次大崩溃的书(写的很好),那是约翰·肯尼思·加尔布雷斯(John Kenneth Galbraith)写的《大崩盘》(The GreatCrash)。

沃伦·巴菲特:对了,让我插一句,奥马哈有很多小企业,我讨厌这次会议的做法,或者说如此戏剧性的改变对奥马哈的许多企业造成的影响,因为我认为我们之前股东大会的模式对奥马哈的很多小企业是有益的,我们是真正的受益者。这些小企业在伯克希尔的股东大会上获得了很多生意,虽然他们在未来也会恢复,但他们在这样一个时期遭遇了困难,而这也是一段可以载入史册的困难时期。

沃伦·巴菲特:好吧,如果你买了任何我推荐的书,考虑一下在奥马哈买吧。《大崩盘》是我推荐的一本精彩的书,约翰·肯尼思·加尔布雷斯在书里描述了1929年的大崩盘,但我也想谈一点个人的看法,这会和大萧条的股市有一些相关性,但不会太多。因为在1929年,我的父亲,当时26岁,受雇于当地一家小银行做证券推销员,他的工作是卖股票和债券,但主要是卖股票。

沃伦·巴菲特:当股票跌了48%的时候,如果在几个月前你把股票卖给别人,那么你真的不想再出去面对同样的人,所以我想我的父亲可能喜欢做的是——用现在的话说,“就地避雨”(shelter in place)——这意味着宅在家里,而当时我们的房子里真的没有那么多东西,我们只有一个小院子,那时候是冬天,我父亲也不会在院子里闲逛,那里也没有电视。所以当时他和我的母亲就相处得很好(注:巴菲特是1930年8月30日出生的)。

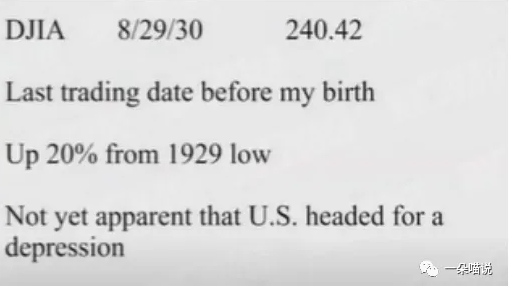

图10:巴菲特诞生时道琼斯工业指数

沃伦·巴菲特:所以在这种情况下——如果你翻到下一张幻灯片,我是在9个月后出生的。但在那个时候,我实际上是在8月30日出生的,但那天股市是闭市的,所以我用的是前一天8月29日的数字,但是在那之后的9个半月期间,股市实际上已经恢复了20%以上。

沃伦·巴菲特:在1930年的秋天,人们没有想到,他们正处于大萧条之中,他们认为这只是一次衰退,而这至少发生过十几次,尽管并不总是发生在股市很重要的时候。但在那段时间之前,美国已经经历了许多次衰退,所以,1929年大崩盘看起来并不像是什么不同寻常的事情。有一段时间——实际上是我出生后的10天左右,在那10天里,股市实际上上涨了1-2%,但那对很多人来说是“最后一天”了。

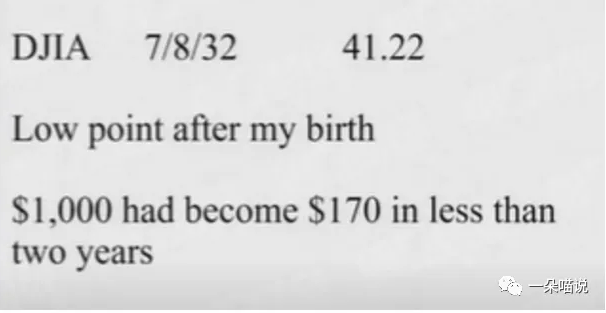

图11:1932年7月8日道琼斯工业指数

沃伦·巴菲特:好的,从那时候开始,如果你看下一张幻灯片,股市从240点下降到41点,这是一个明显的崩盘。因为如果有人在我出生那天给了我1000美元,我用它买了股票,买了道琼斯平均指数,我的1000美元在不到两年的时间里就会变成170美元,虽然我们可能偶尔会遇到一只股票是这样的表现,但当时的这种情况,是我们在座的人从来没有经历过的。美国股市在两年内下跌了83%,在1929年9月3日达到峰值后下跌了89%,这是非常不寻常的。

沃伦·巴菲特:在我出生不到一年的时间里,仅仅不到一年,我爸爸去他工作的银行取钱,发现银行有一个“倒闭”的标志,然后他就失业了。那时我的父亲有两个孩子,他的父亲开了一家杂货店——查理和我都曾为我的祖父工作。查理1940年在那里工作,我1941年在那里工作,所以我们彼此不认识,但我祖父对我父亲说,“别担心,霍华德,”他说,“我会支付你的账单的。”

沃伦·巴菲特:这正是我祖父的原话,他关心他的家人。当我回顾那段时期的时候——我认为经济学家一般不会认为联邦存款保险公司的重要性,但如果我们早10年有FDIC——联邦存款保险公司成立于1934年1月1日,它是罗斯福上台后进行的全面立法的一部分——但如果我们有联邦存款保险公司,我相信,在大萧条时期,我们会有非常非常不同的经历。

沃伦·巴菲特:我的意思是,当时发生了各种各样的事情,比如1929年的保证金要求,所有这些都导致了经济衰退,但如果你有4000多家银行倒闭,那在当时可是4000多个地区的人们储蓄的地方——人们把钱存起来,然后有一天他们去取钱,发现钱没了——这发生在当时本土的所有48个州,它发生在你的邻居身上,发生在你的亲戚身上,它显然对人们的心理产生了难以置信的影响。

沃伦·巴菲特:所以,在我看来,大萧条之后出现了一件非常非常好的事情,那就是联邦存款保险公司(FDIC)。我相信,如果不是银行倒闭席卷全国,如果不是那些认为自己是储蓄者的人发现自己一无所有的话,世界肯定会有所不同。可当时,当他们去那里的时候,银行门口只有一个牌子写着“倒闭”。

沃伦·巴菲特:顺便说一句,联邦存款保险公司——我想很少有人知道这一点,或者至少他们不欣赏它,但是FDIC没有花美国纳税人一分钱。我的意思是它的费用和它的损失都已经支付了,这都是通过对银行的评估来支付的。FDIC是一家由联邦政府支持的银行互助保险公司,它与联邦政府有联系,现在它拥有1000亿美元的规模,这是包括保费的投资收入,再加上一些经营费用,并支付了所有的损失后的数字。想想看,大萧条来袭时,这会让那些处境不同的人们得到了多么令人难以置信的内心平静。

沃伦·巴菲特:大萧条持续了很长一段时间,但它在人们心中持续的时间比它的实际影响要长得多。第二次世界大战爆发后,我们不由自主地采纳了凯恩斯主义,我们开始出现巨额的财政赤字,我们的债务占GDP的比例达到了前所未有的水平,是一个自那以后也从未曾达到过的水平。

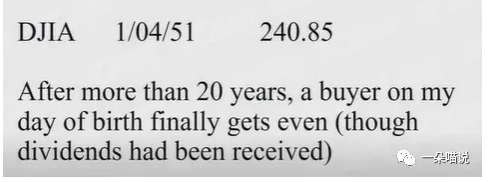

图12:1951年1月4日巴菲特大学毕业时道琼斯工业指数

沃伦·巴菲特:我们在那之后有一个巨大的经济复苏,但人们的心灵却已经伤痕累累。父母们会告诉他们的孩子,“1929年”成为了人们心中的一个符号。我的意思是,如果你说“1929年”,就像说“1776年”或“1492年”。我的意思是,每个人都确切地知道你在说什么,它以一种相当显著的方式影响着股票价格。如果你换到下一张幻灯片,这个1930年8月30日出生的孩子,直到1951年1月4日才读完大学,那时候股市才恢复到原来早些时候的水平。

沃伦·巴菲特:所以从1920年、1930年或1929年到1951年算起,或者从我出生那一年算起,整整20年——请记住,这个时候这个国家只有140岁——这是我们国家231年的历史中的20年,在很长一段时间里,经济没有增长,人们对国家财富、对美国经济的价值、对所有这些一天比一天做得好的公司没有任何反应。总之,花了这么多时间,股票市场才恢复到我20年前出生时的价格水平。

沃伦·巴菲特:所以,如果你考虑到我们已经忍受了几个月(疫情影响),而我们将忍受更多的几个月……我们不知道最后我们是如何走出来的,就像20世纪30年代的人们并不知道该如何走出大萧条。但最终,人们忍受着,坚持着,繁荣着,美国奇迹仍将继续着。有趣的是——我没有下一张幻灯片,因为昨天晚上我在准备好了所有的幻灯片之后我在想——我记得在1954年初,道琼斯指数只有280点左右。我清楚记得是1954年,因为那是我在股票市场上遇到过的最好的一年。

沃伦·巴菲特:道琼斯指数从年初280点左右,到了年底是400点多一点。当它到了400点的时候——它很快就升过了381点,这是1929年的著名数字——当它到400点的时候,有些人可能很难相信,但每个人都想知道,“这会是1929年的重演吗?”

沃伦·巴菲特:这似乎有点牵强,因为在1954年美国是一个完全不同的国家,但这是一个普遍的问题。它实际上反映了这样一种担心的程度,即我们是否即将跳下另一个悬崖,仅仅因为1929年的381点被超过了。当时的人们认为,比如阿肯色州的参议员比尔·富布赖特(BillFulbright)——他后来在外交关系委员会变得非常有名,但他当时是参议院银行委员会(Senate Banking Committee)的领导,他开展了一次被称之为“股票市场研究”特别调查。如果你通读这份调查报告,当时他真的在质疑我们是否又建了一个纸牌屋(House of cards,固定习语,字面意思是“用纸牌砌成的房子”。可以想象,纸牌砌成的房子是比较脆弱的,很容易倒塌)。在这个委员会中,有趣的是当你看到参议院财政委员会名单时,他们其中一名成员是普雷斯科特·布什(Prescott Bush),他是乔治·布什(George H.W. Bush)的祖父。这个委员会当中,有一些显赫的名字。

沃伦·巴菲特:他的委员会,在1955年3月,道琼斯指数为405点时,他召集了美国20个最聪明的人,来证明我们是否再次陷入疯狂的情景,仅仅因为当时道琼斯指数在400点。因为(在道琼斯指数达到400点之后)我们遇到了令人难以置信的麻烦,但这就是这个国家的当时的心态,这是难以置信的。

沃伦·巴菲特:我们很难相信曾经的美国是这个样子的。我之所以对此感到熟悉(这些内容在一本1000页的书中记载,而巴菲特当时在图书馆曾阅读过这些资料),是因为我曾在纽约为这20个人中的其中一位(即本·格雷厄姆)工作,这20个人被传唤在参议员富布赖特面前作证。而本就在伍德将军(General Wood)发言之后、在当时是美联储的负责人的比尔·马丁(Bill Martin)之前作证,他们的证词在当时都是非常非常重要。当然,比尔·马丁是美联储历史上任期最长的主席,他有一句关于美联储功能的名言,就是“在派对正变得越来越好时就要把酒杯收走”(the Fed was to take away the punchballs just when the party started to get really warmed up,意思是美联储需要试图避免在经济中制造货币泡沫)。

沃伦·巴菲特:但我的老板本·格雷厄姆(Ben Graham)派我去纽约的公共图书馆为他收集一些信息——这是他现在用电脑五分钟就能做的事情,我找到了一些东西,然后他去作证。在这本书的第545页,我记得的那句话——我之所以记得是因为本·格雷厄姆是我一生中遇到的三个最聪明的人之一,他是证券投资的奠基人,他在1934年写了经典的《证券分析》一书,他在1949年写了改变我一生的书《聪明的投资者》,他聪明得令人难以置信。

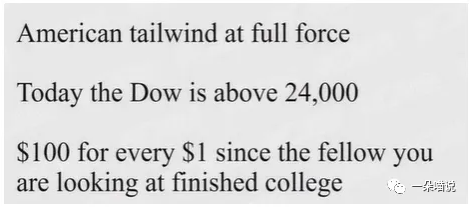

图13:如今,道琼斯指数超过24000点

沃伦·巴菲特:当他作证时,道琼斯指数为404点,他在书面证词的开头有一行字,他说,“股市很高,看起来很高,确实很高,但没有看起来那么高。”如果我们转到下一张幻灯片,从那时起,我们感受到了美国乘着顺风全速前进。道琼斯指数,让我们看看,尽管道琼斯指数在周五时有所下跌,但是当我们做这张幻灯片时,它大约是24000。所以你现在看到的是一个每1美元能够产生100美元回报的市场,你所需要做的就是你必须相信美国——你不需要阅读华尔街日报,你不需要查看你的股票价格,你不需要向任何人支付很多费用,你只需要相信美国奇迹一定会发生并继续。

沃伦·巴菲特:但是在1929年到1954年之间,确实有过一段考验时期,当道琼斯指数涨回380点的时候所发生的事情也说明了这一点。在当时,人们真的在某种程度上失去了信心,那时候他们只是没有看到美国所能做的事情的潜力。我们发现,只要美国一开始行动,其实就没有什么可以阻止美国,这句话一直是对的,虽然它偶尔可能会受到打击。

图14:永远不要赌美国输

沃伦·巴菲特:历史上我们经历了很多可怕的考验,比如南北战争;它也可能在大萧条中再次经受考验;现在可能在某种程度上我们也在经受考验,但最终答案是:永远不要赌美国输。在我看来,这句话在今天和在1789年一样正确,在南北战争和大萧条时期也是如此。

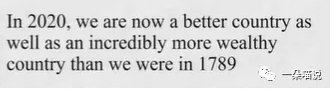

图15:2020年美国已经是一个比1789年更好的国家

沃伦·巴菲特:现在,我要说的是——请不要改变幻灯片——但我现在要说的是一些你们中的一些人可能会与我争论的事情,但我想说的是,虽然我们在很多方面都不完美,但如果你打开下一张幻灯片,与1789年相比,我们现在是一个更好的国家,也是一个更加富裕的国家。我们离我们应该成为、将要成为的样子还差得很远很远,但我们已经朝着正确的方向前进了。

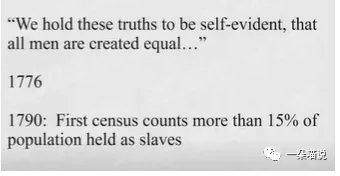

图16:1790年有15%的人口为奴隶

沃伦·巴菲特:有趣的是,在1776年,我们说我们认为这些真理是不言而喻的——“人人生而平等,造物主赋予他们不可剥夺的权利,其中包括生命权、自由权和追求幸福的权利”。然而14年后,1789年,我们正式建国一年后,我们通过了一部宪法,我们忽然发现这个国家有超过15%的人是奴隶,之后我们与之进行了斗争。但当你说“不言而喻”这个词时,这听起来就像你在说,任何该死的傻瓜都能认识到这一点。(对于独立宣言)你肯定会说,人们可能对关于生活和对幸福的追求进行一些争论,但我看不出世界上有谁能将自由与15%的人口被奴役的矛盾争论清楚——我们花了很长时间才至少部分地纠正了这一点。

沃伦·巴菲特:我的意思是,我们经历了一场内战,我们失去了6%的18到60岁的男性,但我们已经走上了正确的方向,虽然我们还有很长的路要走,但我们现在已经走上了正确的方向。此外,我们也再次回到1776年的独立宣言上:“人人生而平等,由他们的造物主赋予不可剥夺的权力……”。

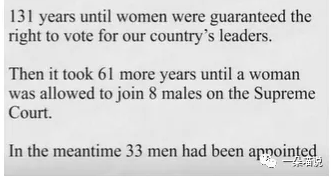

图17:1981年最高法院大法官迎来第一位女性

沃伦·巴菲特:我认为,对于50%的人口来说,他们在这个国家生活的大半辈子里都得到了公平的待遇,这是不言而喻的。然后我们花了131年才保证妇女有权投票选举我们国家的领导人。更值得注意的是,在我们采纳了这个建议之后,在1920年的第19条修正案后又过了61年,才有一名女性被允许加入最高法院那8名男性的行列。在我成长的过程中,直到我61岁的时候,在桑德拉·戴·奥康纳(Sandra DayO’Connor)被任命为最高法院法官之前,我一直认为最高法院必须是由9个男性组成。而这已经距离建国过去了192年,这是一个渐进的过程。

沃伦·巴菲特:在1920年,可能有一半的人口是女性,但没有一半的律师是女性,或者我认为可能只有10%的律师是女性。所以你可以理解这当中出现了一些延迟,但61年是一个很长的时间,而这当中我们的最高法院连续挑选了33名男性大法官。如果这完全是偶然的,那么这相当于抛硬币连续为同一面的概率,大约是80亿分之1。就像我说的,这是一个渐进的过程,但是我们花了很长很长的时间,直到现在都还没有完成。但我认为,这确实意味着我们要想发展成一个更好的社会,还有很大的发展空间。与1789年相比,我们拥有一个更好的社会。

图18:在成为一个更富裕、更平等的社会的路上,我们还要继续努力

沃伦·巴菲特:当你去威廉斯堡殖民地古镇(Colonial Williamsburg)时——事实上,我去过那里几次,我在1976年观看了吉米·卡特(Jimmy Carter)和杰拉德·福特(Gerald Ford)之间的辩论,那不是一个黑人的好时代,那也不是属于女性的好时机。在履行1776年《独立宣言》所做的承诺方面,黑人和女性这两个类别肯定仍有显著改善的潜力。这一关于我们如何相信人人生而平等的承诺是是不言自明的,而我们已经取得了进步,我们是一个更好的社会。如果你们看下一张幻灯片,随着岁月的流逝,我相信当你评估完所有的定性事实,会发现我们所做的一切都是为了实现我们在1776年的承诺——我们在1776年《独立宣言》里所写的不是事实,但它是一份有抱负的文件,我们已经朝着这些目标努力了,我们还有很长的路要走。但我要重复一遍,如果你移动到下一张幻灯片,那就是永远永远不要赌美国输。

图19:谈谈“什么是我不知道的”

沃伦·巴菲特:现在,让我们转到一个更广泛的主题——“什么是我不知道的”。我不知道的东西——也许是因为我带着一丝偏见,但我不相信任何人知道明天、下周、下个月或明年市场会怎样。我知道随着时间的推移,美国将会向前发展,但我无法确定(未来怎么走)。我们在2001年9月10日就得知了这一点;几个月前,我们又从病毒的角度了解到了这一点——就市场而言,任何事情都可能发生。你可以押注美国,但你必须小心你的押注方式。原因很简单,市场无所不能。

沃伦·巴菲特:在1987年10月11日,我记得是星期一,市场在一天内下跌了22%;在1914年,他们关闭了股票市场大约四个月;在9/11后交易所关闭了市场四天后,我们努力让它重新启动,但没人知道明天会发生什么。所以当他们让你下注美国的时候——我告诉你,自从我11岁买了第一只股票,我就下注美国(奇迹)并迎来了一个无比巨大的顺风——但它不会每天都朝着有利于我的方向吹,你不知道明天会发生什么。

图20:2015年6月17日山姆·纳恩于YouTube上传视频《病菌没有边界》

沃伦·巴菲特:我想结合当前的新闻,指出一些你可能会感兴趣的东西。如果你去YouTube,你会发现在2015年6月17日,大概四年多前,你会发现山姆·纳恩(Sam Nunn)——这是我在美国和世界上最钦佩的人之一,伟大的爱国者和了不起的参议员。在离开参议院后,他一直在做一些费力不讨好的工作,并领导了一项名为“核威胁倡议”(Nuclear Threat Initiative)的项目。你们大多数人都没听说过,但我稍微参与了一下,山姆·纳恩创立了它。

沃伦·巴菲特:“核威胁倡议”是一个致力于减少核化学、生物威胁的组织——无论是恶意的应用还是意外的应用,因为不管是什么,这都导致数百万美国人死亡。在山姆共同创立的组织中,他是组织的核心和灵魂。他谈到,几十年来,他一直担心大规模的流行病和核威胁,他参加过各种战争演习,包括恶意散播的流行病——可能是由在9/11前后发出炭疽信的同一类疯子在不久之后发动的。山姆在YouTube上做了这个演示——我相信他肯定看过很多其他的演示,我只是碰巧看到了这个——并谈到了流行病的危险,任何人在任何时候都应该听山姆·纳恩的话。所以他当时说,“病菌没有边界”,而这正是我们在过去几个月里学到的。当我点击YouTube时,我查了一下,我发现它只有831的浏览量,而这只是几天前的数据,但是我不知道这些浏览量是最近几天还是最近几个月的,也不知道这些浏览量是否是因为人们对流行病感兴趣而点击的。但人们真的很难想到还没有发生的事情。比如这次我们就可以体验到,当类似目前的大规模流行病发生时,其实人们很难将这种因素考虑在投资里。至少在我看来,这就是为什么你永远不想用借来的钱买入股票投资的原因。

沃伦·巴菲特:我们以这种方式经营伯克希尔,我们试着想象最坏的情况:不仅是一件事出了问题,同时还有其他事情出了问题,并且可能部分是由第一件事引起的,但也可能是独立于第一件事的。我不知道现在是几年级教的乘法——可能比我上学的时候还早,但是应该在五六年级的时候,你就学习到任何一系列数字乘以0——你只需要1个0,答案就是0。因此,没有理由用借来的钱参与美国的顺风,但应该有其他所有理由来参与。

图21:2019年10月约翰霍普金斯大学关于全球大规模流行病的报告

沃伦·巴菲特:现在,我忍不住要指出,在2019年10月,有一本300页厚的书——我这里刚好有一本——一本书出版了。这是由约翰霍普金斯大学——这是最受尊敬的机构之一,核威胁倡议组织(NTI)和经济学人的情报小组合作的,这本书评估了全球范围内大规模流行病预防的问题。

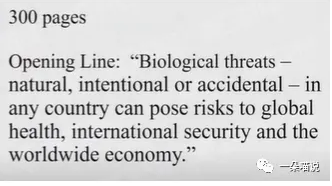

图22:300页报告的开头:“生物威胁会对全球健康、国际安全和经济构成威胁”

沃伦·巴菲特:我记得在11月,山姆和厄尼(Ernie)一起来见我,厄尼是前能源部长,现在是NTI的首席执行官。他和萨姆是联合主席,贝丝·卡梅伦(Beth Cameron)为这份报告做了很多工作,她也来见我。我相信,他们在去年11月给了我这份评估报告。如果你翻开这一页,第一行就是:“任何国家的生物威胁——自然的、有意的或意外的——都可能对全球健康、国际安全和全球经济构成威胁。”

沃伦·巴菲特:而这本书就是为了评估各国的预防情况并进行排名而编写的。我们的排名相当不错,但我们所有人都不及格……基本上所有国家都不及格。

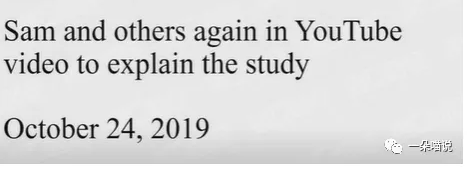

图23:报告视频上传油管获得1498次观看

沃伦·巴菲特:现在,你可能会想,以约翰霍普金斯大学和《经济学人》的声望,以及像萨姆和厄尼这样的人,这会得到一些关注。请翻到下一页。山姆和其他人的相关视频于2019年10月24日上传到了YouTube,截至几天前,他们已经获得了1498次观看。

沃伦·巴菲特:几年前,我的朋友比尔·盖茨(Bill Gates)在一次Ted演讲中发出了同样的警告。不过他得到了更多的关注。但它只是说明了这样一个事实,即虽然你可以从网络中获得这些信息,你也可以阅读关于它们的文章,你可以和一些人进行谈论未来将发生什么,就像他们过去那样——所罗门过去曾经告诉我,一些25西格玛事件(极端事件),然后他们会说这类极端事件在宇宙中只会发生一次。然后结果是,这类极端事件在一个月内连续发生了几次,然后他们就破产了。

沃伦·巴菲特:你只是不知道未来会发生什么。你知道,至少在我看来,美国的顺风并没有耗尽。如果你长期持有股票,你会得到很好的结果。认为股票不会产生比30年期国债更好的结果的想法(30年期国债目前的收益率为1.25%),是一种潜在的税收。美联储(Federal Reserve)的目标是每年2%的通胀率。而股票的表现将超过债券,它们的表现将超过国库券,它们的表现将超过你藏在床垫下的钱。

沃伦·巴菲特:我的意思是,股票是一个非常可靠的投资——只要它们是一种投资,而且它们不是赌博工具或你认为你可以安全地以保证金购买的东西——那么股票就是一种非常可靠的投资。

沃伦·巴菲特:有趣的是,股票提供了报价,但我们总是把股票看作是业务的一部分。我的意思是,股票只是企业的一小部分。如果在1789年,你存了一小笔钱——当时存起来可并不容易,你很可能会用这些钱买一小块地。

沃伦·巴菲特:也许你买了一栋可以租给别人的房子,但你没有机会和10个不同的人一起买房——因为这些人往往正在发展自己的生意,他们可能会把自己的钱投进去,而这样这些人就会迎来美国的顺风。在这10个人中,有相当高的比例会在某种程度上取得成功,并获得可观的回报,但这些都是各人选择。你必须对你的储蓄做点什么。

沃伦·巴菲特:他们最初开始提供债券。你得到了有限的回报。但当时的回报率可能只有5%或6%左右。但你不能买无风险的债券——我的意思是,我的衡量标准永远是美国财政部。当有人给你提供比美国财政部多得多的回报时,通常是有原因的。而这样往往风险要大得多。

沃伦·巴菲特:但回到股票上,人们往往会对它们抱有这样的态度——因为它们是交易活跃的的,每分钟都有报价,所以你每分钟都要形成对它们的看法,这对人们来说很重要。现在,当你仔细思考这种态度,你会发现这真的很愚蠢。这就是格雷厄姆在1949年教给我的东西。我的意思是,这就是一个简单的想法:股票是企业的一部分,而不仅仅是在图表上移动的符号——图表在那些日子里非常流行。

沃伦·巴菲特:想象一下,你现在决定投资,你买了一个农场。假设你买了160英亩,你以每股X或每英亩的价格购买。而这附近的农田——假设在你旁边的农民有160英亩相同的土地、相同的轮廓、相同的质量、土壤质量,两者是相同的。然后,假设你隔壁的那个农民是个很特别的人,因为每天他都会和你说,“让我把我的农场按照一定的价格卖给你,或者我以一定的价格买下你的农场。”。

沃伦·巴菲特:那他将是一个非常乐于助人的邻居。我的意思是,有这样一个人在旁边的农场肯定是件好事。现实生活中,你不可能从农场得到这些,但你可以从股票得到。比如,你想要100股通用汽车的股票,然后在周一早上,有人会向你报价购买100股,或者以完全相同的报价打算卖给你另外100股。这种情况会一直持续下去,一周五天。

沃伦·巴菲特:但想象一下,如果有一个农民这样做(会是怎么样)。当你买下农场的时候,你看的是农场能生产什么。你脑子里就是这么想的。你对自己说,“我为每英亩支付了X美元。我想我平均每年会得到很多蒲式耳的玉米或大豆,不过有些年份好,有些年份不好;有些年份价格会好,有些年份价格会不好”等等。

沃伦·巴菲特:但是你应该想想这个农场的潜力。现在我们看到这个白痴买下了你旁边的农场,更重要的是,他有点狂躁和抑郁,他可能喝一点酒,也许还抽一点大麻,所以他到处进行报价。现在,你唯一要做的就是记住,隔壁的这个家伙是来为你服务的,而不是来指导你的。你买下农场是因为你认为农场有潜力。你真的不需要关注这个家伙的报价。如果你面对的是约翰.D.洛克菲勒(John D.Rockefeller)或安德鲁·卡内基(Andrew Carnegie)或类似的人,那也不需要任何报价。虽然后来不断会有一些报价,但重点是你买入的生意。这就是你买股票时应该做的。但是你有一个额外的优势,你有一个邻居,你根本不需要听他的话,而他每天都会给你一个价格。他的报价会有起伏,也许某天他会给出一个他们愿意购买的价格,在这种情况下,如果你想卖,你就可以卖。

沃伦·巴菲特:或者他会出一个很低的价格,那么你可以从他那里买下他的农场。但你没必要必须这么做,你也不会想把自己置于一个你必须要做的位置。所以股票有巨大的内在优势,人们会一直向你喊出价格,而很多人把这变成了劣势。当然,很多人都能以这样或那样的方式从告诉你——他们会能告诉你这个农民明天、下周或下个月就会喊出什么价格。

沃伦·巴菲特:这涉及到一大笔钱。所以很多人告诉你,“你应该多关注他们关于价格变化的想法,这很重要。”但你应该告诉自己这并没有这么大的区别。事实是,如果你在病毒到来之前拥有你喜欢的企业,也许报价会改变,但并不会有人逼你做出卖出的决定。如果你真的喜欢这个行业,你喜欢你的管理层,而且这个行业没有发生根本性的变化,那么股票就有巨大的优势——当我汇报伯克希尔一季度表现的时候,我会讲到这一点,我很快就会讲到。

沃伦·巴菲特:你可以把赌注押在美国身上。如果你愿意并且在独立思考后决定你想要持有美国资产整体的一部分,那么你就可以把赌注压在美国上(指指数投资),因为我不认为大多数人有能力选择单一的股票。有一些人可能是具有这个能力,但总的来说,我认为,人们最好购买美国资产整体的一部分,然后忘记它。如果你这么做了——如果我在大学毕业后也这么做了,我就会赚100倍,然后在此基础上获得分红。并且分红将随着时间的推移而大幅增加。

沃伦·巴菲特:美国的顺风是了不起的——虽然它偶尔会有中断,你也无法预见到中断。你肯定不会想让让这些偶尔的中断影响到你——要么是因为你的杠杆,要么是因为你在心理上无法面对大额浮亏。

沃伦·巴菲特:如果你真的有一个农场,你有一个邻居,有一天他给你报价一英亩2000美元,第二天他给你一英亩1200美元,也许之后的一天,他给你800美元一英亩,你真的会觉得当你评估农场的产量时农场就值2000美元吗?你会让这个家伙的报价驱使你思考吗?“我最好卖掉我的农场,仅仅因为这个报价一直在下降”?要知道,用正确的心态去持有普通股是一件非常非常重要的事情。

沃伦·巴菲特:但我要告诉你,如果你把赌注押在美国身上,并保持这种状况几十年,你会做得更好。在我看来,这比持有美国国债要好得多,也比听从那些告诉你农民下一步要喊什么价格的人要好得多……人们为他们真的不需要的建议支付大量的钱,而那些提供建议的人可能是善意的并且坚信他们自己的预判。但事实是,你不可能通过让每个人围绕一项业务进行交易,最终来为每个人带来卓越的结果。

沃伦·巴菲特:如果你买入一家企业,它将提供企业生产的产品。而那种认为你会比你旁边的人更聪明的想法、或者只要听从了某人建议你就会比坐在你旁边的人更聪明的想法,其实是错误的方法。

沃伦·巴菲特:所以要么去寻找企业。或者去做指数投资。在我看来,对大多数人来说,最好的选择就是持有标普500指数基金。人们会试着把其他东西卖给你,因为如果他们这样做,他们会赚更多的钱——我并不是说这是他们有意识的行为。

沃伦·巴菲特:大多数优秀的销售人员都相信自己的胡扯。我的意思是,这是一个好的销售人员的一部分。我相信我在我的生活中也做了很多这样的事情,但如果你经常重复一些事情,那这是非常正常的。这就是为什么律师让证人一遍又一遍地说,当他们站在证人席上的时候,他们就会相信(自己说的是事实),不管这是不是真的。

沃伦·巴菲特:但在我看来,你现在面对的是从根本上只对普通股有利的局面。我会把我的余生都押注在美国身上。我希望我在伯克希尔的继任者能做到这一点。现在,我们用两种不同的方式来做。一种是我们通过购买整个企业,另外一种是我们购买企业的一部分(股票)。

沃伦·巴菲特:我想强调的是……好吧,我想给大家提供几个数字,这些数字将与我们第一季度的活动以及我们在4月份所做的工作相联系。我们确实试图选择我们认为我们了解的业务。我们不买标准普尔500指数。我们喜欢在收购时买下整个企业,但我们没有机会经常这么做。因为大多数最好的企业并没有全部出售。

沃伦·巴菲特:但我们丝毫不介意购买企业的部分股权。我们更愿意持有一家出色公司6%、7%或8%的股份,并将其视为我们在该公司的合伙权益。然后我们就有机会通过有价证券做到这一点。有时候我们比别人有更多的机会。

沃伦·巴菲特:就凭这一点,我希望我已经说服你把赌注压在美国身上了。我不是说现在是买股票的正确时机——如果你所说的“正确”是指股票将上涨而不是下跌。我不知道他们在接下来的一天、一周、一个月或一年里会怎么样。但我希望我知道的足够多,我想我可以买一个整体(指数),然后在20或30年内会做得很好。你可能会认为,对于一个89岁的人来说,这是一种乐观的观点。但我希望每个人买股票的时候,都抱着这样的想法:他们买的是合伙企业,而不是把它们当作只会向上或向下移动的筹码。

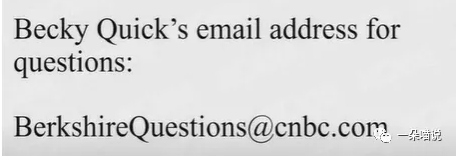

图24:贝基·奎克的email地址

沃伦·巴菲特:所以我们现在就快速地看一看。我看到屏幕上有贝基的电子邮件地址。所以,如果你对我所说的或其他事情有疑问,你可以通过电子邮件问这些问题。她现在在电脑后边,试图处理你们发送的问题,并挑选出她要优先考虑提问的问题。不过,到目前为止,如果对我到目前为止所谈论的任何事情有任何意见,请随时给她发一封信,我们也会在稍后举行正式会议时保留她的Email地址。

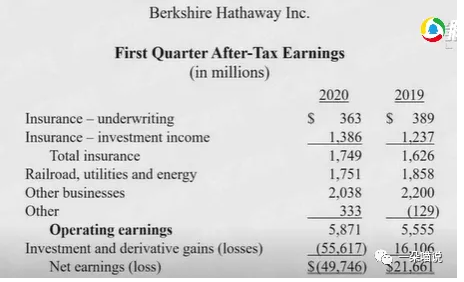

第二部分 伯克希尔2020年一季度经营情况说明

图25:伯克希尔2020年一季度运营利润情况

沃伦·巴菲特:下面我们会非常简短地说一下伯克希尔第一季度的情况,如果你愿意的话……我们有这方面的幻灯片吗?我们看到了。我们的运营利润是…在10-Q中有更多关于这方面的信息,真的不值得花任何时间在这上面。但是,第一季度的运营利润对于预测下一年将会发生什么没有任何意义。

沃伦·巴菲特:我不知道关闭美国经济的后果。但我知道无论我们做什么,最终都会成功的。我们可能会犯错误。我们会犯错误,在这次演讲和之后的时间里,我不会再去猜测别人的想法,因为没有人确切地知道任何其他的行动会产生什么结果,或者任何短暂的结果。

沃伦·巴菲特:但我们知道的是,在一段时间内——肯定是在今年的剩余时间内,但疫情可能会持续相当长的一段时间,谁知道呢——我们的运营利润将会减少,大大少于如果病毒没有出现的情景。我是说,事实就是这样。这对我们的一些企业伤害很大。我是说,(在疫情期间)整个企业关门了。我们的一些业务实际上已经关闭。

沃伦·巴菲特:它对别人的影响要小得多。我们的三个主要业务是保险、BNSF铁路和我们的能源业务,这是我们三个最大的业务。他们的处境还算不错。他们的费用支出将超过折旧。因此,随着折旧的进行,部分收益将用于增加固定资产。

沃伦·巴菲特:但基本上这些企业即使它们的收益有所下降,它们将产生现金。如果我们看第二部分,在伯克希尔,我们保持着非常强大的地位。我们会一直这样做——这是我们的根基。我们给予人们承诺。在某种程度上,我们是专家,也是行业领导者。这不是我们的业务的主要内容,但我们的确出售承诺给人们。这意味着如果有人遭遇了严重的事故,通常是车祸,他们需要10年、30年、50年的护理。

沃伦·巴菲特:在我们看来,一般他们的家人或律师都是足够明智的,与其采取一些大的现金解决方案,不如安排在个人的余生中支付一些钱来照顾他们的医疗遗嘱、账单或其他任何事情。而且由于我们规模很大,实际上我们有很多很多人把他们的幸福押在了伯克希尔的承诺上——就像我说的,在50年里甚至更长的未来需要伯克希尔来照顾他们。

沃伦·巴菲特:现在,在任何情况下,我都不会拿别人的钱去冒真正的风险。查理和我都有过合伙经营的背景。我在1956年开展我的合伙企业,为真正的七个家庭的成员服务。六年后查理也做了同样的事。我们中的任何一个人——我想,我知道我没有,我几乎可以肯定查理也是如此——我们中的任何一个人都没有在我们这里接受过任何一次机构投资。

沃伦·巴菲特:我的意思是,我们为他人管理的每一分钱都来自于个人——他们是真实的个人、实体、或者附属于他们身上的钱。所以我们一直觉得我们的工作基本上就是一个受托人,而且希望在我们想要努力实现的目标方面,我们是一个相当聪明的受托人。受托人(靠谱与否)一直非常重要。这对于那些有退休后资金安排的人来说很重要、对上有老下有小的投资人很重要、也对股东来说很重要。所以我们总是从“实力”的角度来运作伯克希尔的资金。

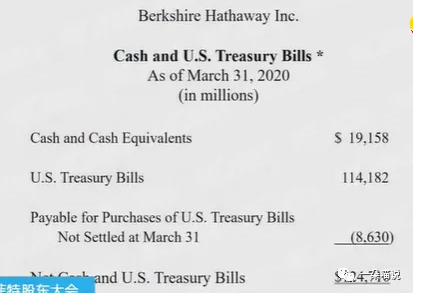

图26:伯克希尔2020年一季度现金情况

沃伦·巴菲特:现在,我在上面的幻灯片上显示,我展示了3月31日我们的净值、现金和国库券头寸。你可能会说,“好吧,你有大约1250亿美元的现金和短期国库券。”不过在那个时候,我们至少有大约1800亿美元的股票。

沃伦·巴菲特:你可以说,“与1800亿美元的股票相比,伯克希尔持有的国债是一个巨大的头寸。”但我们在股票上的头寸实际上远远超过这个数字,因为我们拥有很多业务。我们拥有许多企业100%的股权,对我们来说,这些股权与我们拥有的可上市交易的股票非常相似。(对于上市公司)我们只是不拥有他们所有股权而已。(对于我们100%拥有的子公司)它们没有公开市场报价。

沃伦·巴菲特:但是我们有几千亿的独资企业。因此,我们账面上的1240亿美元并不代表我们持有40%左右的现金头寸,(我们持有的现金比例)远远低于这个数字。在任何情况下,我们会一直留有大量现金。随着9/11的到来,或者如果股市像第一次世界大战时那样暂时关闭——我想这不会发生,但我在1月观看克雷顿队和维拉诺瓦队的比赛时,也没有想到我们会遭遇一场全世界范围的流行病。

沃伦·巴菲特:因此,我们希望在伯克希尔处于这样一个位置……好吧,你还记得《欲望号街车》(A Streetcar Named Desire,1951年的一部电影,讲述了一个美国南方美女布兰奇娇生惯养,秉性脆弱,有点神经质,在舒适优越的环境里度过了无忧无虑的青少年时代。后来由于婚姻的不幸、家庭的破产和亲人的死亡,突然坠落到生活的底层。她意识到自己青春已逝,周围的男人也不理想,但为了寻找赖以生存的精神支柱,她仍然以“柔情的色饰”为武器,以引人注目。然而,她总是摆脱不了自己身上那种不愿与世俗同流合污的清高品格,这就导致了她必然毁灭的悲剧命运)中的布兰奇·迪布瓦(Blanche Dubois)吗?这电影可能比你们所有人都老。但在布兰奇的例子中,她说她不想要依赖于陌生人的善意。而我们也不想依赖于朋友的善意,因为有时候现金是相当珍贵的。有趣的是,我们现在手中有一些资金。当然,我们在2008年和2009年也曾是这样。

沃伦·巴菲特:但就在3月23日前的一两天,我们非常接近出手了,但幸运的是,我们有一个知道该怎么做的美联储,但资金……当时,投资级公司基本上将被冻结在市场之外(拿不到资金)。

沃伦·巴菲特:全国各地的首席财务官都被教导要将股权资本的回报最大化,因此他们在一定程度上通过商业票据为自己融资,因为这种方式成本很低,并且获得了银行贷款等的支持。他们让许多公司的债务不断攀升。

沃伦·巴菲特:然后毫无疑问,他们被市场上发生的事情吓得魂不附体,尤其是股票市场。因此,他们匆忙跑去市场上企图增加自己信贷额度。但这让那些发放信贷额度的人感到很惊讶,他们感到非常紧张。3月中旬,华尔街吸纳流动性的能力已经到了极限,以至于美联储在观察这些市场行为后,决定必须采取非常大的行动。

沃伦·巴菲特:当时我们已经到了这样的地步,美国国债市场作为所有市场中最有深度的市场,其市场都已经变得有些混乱。当这种情况发生时,相信我,这个国家的每一家银行和首席财务官都知道,他们的反应是恐惧。恐惧是你能想象到的最具传染性的疾病,它使病毒看起来像一个小丑。

沃伦·巴菲特:我们非常接近于完全冻结了世界上所有大型公司的信贷,而这些公司都依赖于此。多亏了杰伊·鲍威尔(Jay Powell)——多年里,我一直把保罗·沃尔克(Paul Volcker,1979年至1987年任美联储主席)放在一个特殊的位置上,他作为美联储主席享有一个特殊的地位。我们有很多非常好的美联储主席,但保罗·沃尔克,我把他排在美联储主席名单的首位。但保罗·沃尔克在不到一年前去世了。我待会会提名另一个。

沃伦·巴菲特:但在他去世前不久,他写了一本书,名为《坚持不懈》(Keeping at it)。如果你打电话给我在“书虫”(Bookworm,一家书店)的朋友,我想你会喜欢这本书的。保罗·沃尔克在很多方面都是一位伟人。他也是个大块头。他和杰伊·鲍威尔,在品行上不能更好了。但杰伊·鲍威尔,在我看来,美联储董事会应该让他和保罗一起站在神坛上,因为他们在3月中旬采取了行动,可能在某种程度上受他们在2008年和2009年所见的教训。他们做出了规模空前的反应,基本上从那时起,一切都按照原样继续进行。

沃伦·巴菲特:然后是三月,当市场基本冻结,甚至到了月中后不久融资功能就关闭。但因为美联储在3月23日采取了这些行动——我相信,这是历史上企业债券发行量最大的一个月,然后接下来的四月是一个更大的月份——你看到各种各样的公司抓住一切机会进入市场进行融资,然后利差实际上缩小了。每一个在三月底和四月发行公司债券的人,都应该给美联储写一封感谢信,因为如果不是他们以前所未有的速度和决心采取行动,发行公司债券就不可能成功。

沃伦·巴菲特:我们将知道扩大美联储资产负债表的后果。你可以看看美联储的资产负债表。他们每周四都会公布。如果你像我一样,分析这些数据会很有趣。它们每周四都会在网上公布。在过去的六到七个星期里,你会看到一些非凡的变化。

沃伦·巴菲特:就像我说的,我们不知道这会有什么后果,也没有人确切地知道。我们不知道美联储前所未有的行动会有什么后果,但我们知道什么都不做的后果。这就是美联储在过去很多年里的倾向——不是什么都不做,而是做得不够。但是不管是他们做的是一些什么事情,美联储和欧洲央行都做出了前所未有不惜一切的行动。然后在3月,它们做了更多“不惜一切代价”的行动之后,我们欠它们一个巨大的感谢。

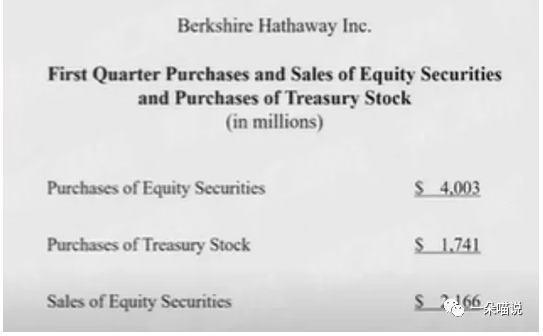

沃伦·巴菲特:但我们在伯克希尔准备好了。我们总是在最糟糕的情景假设的基础上准备——我们假设也许美联储不会有一个这样行事的主席。我们真的想做好一切准备。这就解释了为什么我们持有1240亿美元现金和票据的部分原因。实际上我们并不需要这多。 图27:2020年一季度伯克希尔股票投资及回购情况

沃伦·巴菲特:但我们从来不想依赖陌生人的善意,也不想依赖朋友的善意。现在,在下一张幻灯片中,我们看到了我们在股票方面所做的工作,当你看到这些数字时,你会发现它们很小——我的意思是,因为在年初我们拥有5000亿美元左右的市场价值,而我们只是回购了约17亿美元的伯克希尔的股票,另外我们的股票购买量比我们的股票出售量多出了十几亿美元。

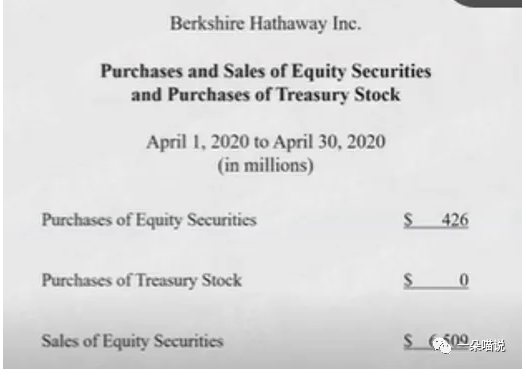

图28:伯克希尔2020年4月份股票投资及回购情况

沃伦·巴菲特:但正如你在上一张幻灯片中看到的,我们的运营利润为50亿美元,接近60亿美元。所以我们在第一季度做得并不多。然后在这里我又加了一个数字——通常我不会给你们看的。但我想确定的是,如果我和你谈论的投资和股票比我平时谈论的更多,那么我是想让你知道伯克希尔实际上正在做什么。现在,你会看到在4月份,我们净卖出了60亿美元左右的股票。

沃伦·巴菲特:基本上,这并不是因为我们认为股市会下跌,或者因为有人改变了他们的目标价格,或者他们改变了今年的收益预测。我只是觉得我在评估的时候犯了个错误。这是一个可以理解的错误。当我们购买时,这是一个概率加权的决定,当我们投资整个航空业的时候,我们得到了一个很有吸引力的出价。

沃伦·巴菲特:因此,我们购买了四大航空公司大约10%的股份,我们可能……这不是我们在4月份所做的,但我们可能为此支付了70或80亿美元,以拥有航空业四大公司10%的股份。我们当时认为,我们获得了大约10亿美元的盈利——不是说我们会得到10亿美元的分红,但当时我们认为,我们的潜在收益份额是10亿美元,而且我们认为,在一段时间内,这个数字更有可能上升而不是下降。航空业显然是周期性的,但就好像我们买下了整个公司。因为我们是通过纽约证券交易所购买的,我们只能最多购买这四家公司中的大约10%,但我们在精神上就像是在收购一家企业一样。事实证明,我对这一业务的看法是错误的,因为这绝不是四位优秀CEO的错。

沃伦·巴菲特:相信我,作为一家航空公司的首席执行官其实并不快乐,但我们买入的公司管理得很好。他们做对了很多事,但这是一个非常非常非常困难的生意,因为你每天要和数百万人打交道,如果人群中的1%出了问题,那航空公司的CEO就会很不高兴了。所以我并不羡慕任何人担任航空公司的首席执行官,但我尤其不喜欢在这样一个时期担任这一职务。现在,基本上没有人乘坐飞机……人们被告知不要坐飞机。有人告诉我有一段时间不要坐飞机了。但我很期待民航业务重新运行。虽然商业飞行可能不行,但那是另一个问题。对于航空业,我可能是错的而且我希望我是错的,但我认为它发生了重大变化,很明显,情况发生了变化,因为这四家公司每家都将大额借款——平均每家至少100亿或120亿美元。

沃伦·巴菲特:因此,航空公司必须在一段时间内从收入中偿还贷款。我的意思是,如果发生这种情况,你将损失100亿或120亿美元。当然,在某些情况下,他们不得不出售这么多金额的股票或出售购买股票的权利。这就使得股东和债权人的地位互换了。我不知道从现在开始的两到三年内,是否会有像去年一样多的旅客进行乘坐飞机——他们可能会,也可能不会,但未来对我来说不太清晰。今天所有的这些业务到底以后会发展成什么样的趋势,我们还是不知道,而这绝对不是航空公司自身的过错。疫情的发生这是一件发生概率很低的事情,但它尤其伤害了旅游业、酒店业、邮轮业务、主题公园业务,尤其是航空公司业务。当然,航空公司业务有一个问题,即使业务恢复了70%或80%,飞机也不会消失(注:巴菲特这里的意思是航空业供需不平衡,很可能票价会下跌)。

沃伦·巴菲特:所以到时候停机坪的飞机就会太多了,但是几个月前下订单的时候、安排航线的时候,并不是这样的。但航空公司的情况发生了变化,我希望他们一切顺利,但这也是我们的业务之一。我们直接拥有的企业将受到严重伤害。这次疫情会让伯克希尔损失惨重,也影响到我们其他的商业活动,它不会直接造成现金的损失,因为我们是持有股票——我的意思是,如果XYZ公司是我们的控股公司之一,我们把它当作一门生意来拥有,并且我们喜欢这门生意,那么如果股价下跌了20%、30%或40%,在那种情况下,我们并不觉得很糟糕。但就那些航空公司业务实际发生的情况而言,我们的感觉很糟糕,就好像我们没有百分之百了解它们一样。

沃伦·巴菲特:因此,这就解释了我们那些相对较小金额的股票卖出,但我想确保没有人认为这涉及到市场预测。这对伯克希尔来说是一个很好的总结。现在我们进入会议的正式部分,如果待会贝基有很多问题,那么接下来会有一个相当长的问答时间。当我们在做会议的正式部分时,它总不是太令人兴奋。所以不感兴趣的人请自便,如果你想向贝基提问,我们会在屏幕上保留她的联系方式;或者如果你想给自己做个三明治或者做点别的什么,我们现在就开始行动吧……或者你也可以关注会议的正式部分。但我们会开始会议的正式部分,这不会花太长时间,然后我们将会进入问答环节。

第三部分 常规会议流程

沃伦·巴菲特:现在,我将宣布会议开始。如果你听不懂我在说什么,其实这就是跟剧本一样。我是公司董事会主席沃伦·巴菲特,欢迎大家参加2020年股东年会。马克·汉博格(Marc Hamburg)是伯克希尔哈撒韦公司的秘书,他将对会议过程做书面记录。在这次会议上,Dan Jaksich被任命为选举监察员。他将证明在董事选举中所投的票数,以及在本次会议上所要表决的议案。

沃伦·巴菲特:本次会议的委任书持有人的姓名为沃尔特·斯科特(Walter Scott)和马克·汉博格。请问会议秘书,是否有一份关于伯克希尔发行在外、有投票权和出席会议的股票数量的报告?

马克·汉博格:是的。如本说明随附的委托书所示,本次会议的通知已于3月4日发送至所有登记在册的股东。2020年,即本次会议的记录日期,伯克希尔哈撒韦公司发行在外的A类普通股为699,123股。每一股份对会议审议的议案有一票表决权;另外伯克希尔哈撒韦公司发行在外的1,382,352,370股B类普通股,对会议审议的议案,每一股份有万分之一的表决权。其中,472,037股A类股票和834,802,274股B类股票由截至4月30日(周四)晚间的代理人代表出席本次会议。

沃伦·巴菲特:谢谢。这一数字代表法定人数,因此我们将直接开始会议。第一项议程是宣读上一次股东大会的会议记录。我认识黛比·博萨内克(Debbie Bosanek)小姐,她将在会议之前提出一些动议。

黛比·博萨内克:我提议不宣读上一次股东大会的会议记录,通过会议记录。

沃伦·巴菲特:有其他人有异议吗?

发言人3:我附议。

沃伦·巴菲特:动议获得通过。下一项事务是选举董事。我同意黛比·博萨内克女士向会议提出关于选举董事的动议。

黛比·博萨内克:我提议沃伦·巴菲特、查尔斯·芒格、格雷戈里·艾贝尔、霍华德·巴菲特、斯蒂芬·伯克、肯·陈纳德、苏珊·德克尔、大卫·戈特斯曼、夏洛特·盖曼、阿吉特·贾恩、托马斯·墨菲、罗纳德·奥尔森、沃尔特·斯科特和梅丽尔·维特默当选董事。

发言人3:我附议。

沃伦·巴菲特:沃伦·巴菲特(Warren Buffett)、查尔斯·芒格(Charles Munger)、格雷戈里·阿贝尔(Gregory Abel)、霍华德·巴菲特(Howard Buffett)、史蒂夫·伯克(Steve Burke)、肯·陈纳德(Ken Chenault)、苏珊·德克尔(Susan Decker)、大卫·戈特斯曼(David Gottesman)、夏洛特·盖曼(Charlotte Guyman)、阿吉特·贾恩(Ajit Jain)、提名已准备就绪,可以采取行动。Jaksich先生,当你准备好的时候,你可以宣读你的报告。

Dan Jaksich:我的报告准备好了。至上周四晚间,委托书持有人针对委托书的投票结果显示,每位被提名人获得的选票不少于543,203张。该数目超过所有发行在外的A类和B类股份总票数的大多数。特拉华州法律所要求的精确计票的证明将交给会议秘书,并与本次会议的会议记录放在一起。

沃伦·巴菲特:谢谢。Jaksich先生。沃伦·巴菲特、查尔斯·芒格、格雷格·艾贝尔、霍华德·巴菲特、史蒂夫·伯克、肯·陈纳德、苏珊·德克尔、大卫·戈特斯曼、夏洛特·盖曼、阿吉特·杰恩、汤姆·墨菲(Tom Murphy)、罗恩·奥尔森(Ron Olson)、沃尔特·斯科特(Walter Scott)和梅丽尔·维特默(Meryl Witmer)当选为董事。肯,如果你在看或听…肯·陈纳德,他是我们的新导演,实际上得到了所有导演中的最高票,好的,在我之前,我想说,所以恭喜你,肯。会议议程的下一项内容是对伯克希尔哈撒韦公司高管的薪酬进行咨询投票。我请黛比·博萨内克女士就这一项目向会议提出一项动议。

黛比·博萨内克:本人动议本公司股东以谘询方式批准根据SK规例第402项所披露支付予本公司具名行政人员的薪酬,包括薪酬讨论及分析、随附的薪酬表及本公司2020年股东周年大会授权委讬书中的相关叙述性讨论。

发言人3:我附议。

沃伦·巴菲特:有人提议并支持该公司的股东在咨询的基础上批准向该公司指定的执行官员支付报酬。Jaksich先生,当你准备好的时候,你可以宣读你的报告。

Dan Jaksich:我的报告准备好了。截至上周四晚间,委托书持有人针对收到的委托书进行了投票,至少有519750人投票赞成在咨询基础上向公司指定的高管发放薪酬。该数目超过所有发行在外的A类和B类股份总票数的大多数。特拉华州法律所要求的精确计票证明将交给会议秘书,并与本次会议的记录放在一起。

沃伦·巴菲特:谢谢你,Jaksich先生。以咨询方式批准支付公司指定高管人员薪酬的动议已经通过。议程上的下一项内容是就伯克希尔哈撒韦公司高管薪酬的股东咨询投票频率进行咨询投票。我请黛比·博萨内克小姐就这一项目向会议提出一项动议。

黛比·博萨内克:本人动议,公司股东应在咨询基础上决定以每年、每两年或每三年的频率,并就公司2020年年会委托书中规定的支付给公司指定高管的薪酬进行咨询投票。

发言人3:我附议。

沃伦·巴菲特:有人提议并附议,公司股东应决定他们对指定高管的薪酬进行咨询投票的频率,可选择每一年、两年或三年进行一次。Jaksich先生,当你准备好的时候,他可能会给你一份报告。

Dan Jaksich:我的报告准备好了。截至上周四晚间,受委代表持有人就已接获的代表委任进行的投票,共投出每年131,443票,每两年2,228票,和每三年419,984票,因此,通过每三年就公司指定高管的薪酬进行一次咨询投票。特拉华州法律所要求的精确计票证明将交给会议秘书,并与本次会议的会议记录放在一起。

沃伦·巴菲特:谢谢你,Jaksich先生。本公司股东已按谘询基准决定,彼等将就向本公司股东支付的补偿进行谘询投票。每三年任命一次执行官。现在我们已经完成了会议的部分常规流程。下一条更重要,我们已经在berkshirehathaway.com网站上放了一些关于这个动议的材料,我希望股东和其他人能读到,因为它很重要,我把它描述成剧本里说的。下一个议题是由纽约市雇员退休系统、纽约市教师退休系统、纽约市警察养老基金、纽约市火灾养老基金的董事会提出的议案,这些都被统称为系统。这项动议已在委托书中阐明。议案要求公司从证明董事会和高层管理人员的多样性中采纳这一政策。董事们建议股东投票反对这项提案。我想在这里打断一下,我想指出的是,当我们看到股东们不可能参加这次会议、不可能去奥马哈、也不可能聚集的时候,无论是州长,市长,还是公共安全人员,都认为这是明智的。

沃伦·巴菲特:我们希望主计长(注:主计长是美国市级政府公职,是城市的财政和审计主管,主要是监督和审计美国市级各个财政部门的财政运转和预算运转情况)办公室的人来提出动议,然后在赞成和反对的会议上好好讨论。因为这是一个非常重要的课题。我可以告诉你,就个人而言,我认为我与主计长在他希望世界如何发展方面是同步的。但我不同意这一动议的具体细节,因为它适用于更广泛的范围,特别是伯克希尔的董事会。这些年来我们一直直言不讳。我们写的关于董事资格的文章可能比我能想到的任何一家上市公司都要多。多年来我们一直保持一致,我们已经解释了我们立场的原因,我们知道很多人不同意这一立场。因此,我欢迎在我们的会议上真正展示的想法,让我们的股东听到他们说的话,评估我们的想法是什么。

沃伦·巴菲特:当我们不得不拒绝股东参加会议时,我们立即与主计长办公室取得联系,我们说,如果主计长办公室的任何人想要站出来提出主张或建议,并与我们进行接触,我们将破例。在我们讨论利弊的时候。正如你所料,他们没有能力派人来。我们很高兴有人能代表他们介绍这项动议,如果他们能提交一份支持性声明,我们也会这样做。我们很乐意让他们的实际代理人提出这项动议。我们很乐意让他们阅读支持声明,我们说,如果他们把时间限制在5分钟或更短,我们将非常感激。

沃伦·巴菲特:之后他们立即回信,或立即发电子邮件,说他们很乐意这样做,他们甚至会试着把时间控制在三分钟。所以他们发了一份支持性声明,马上就会读给你们听,我很高兴他们这么做了。我确实希望股东们会读,或者已经读了,其他人也会读。我们会听听支持声明是怎么说的,我们也会读一读他们在提案代理中提出的原始论点。他们会读到我们投反对票的理由……这表明我们投了反对票,因为这是一个重要的话题。我真的希望明年,如果主计长办公室的人想出来,我们很乐意对这个问题进行更深入的讨论。因此,我现在请汉博格先生宣读纽约市主计长为支持该动议而编写的一份声明。

马克·汉博格:谢谢。主席先生、董事会成员、各位股东。我是伯克希尔·哈撒韦公司的马克·汉博格,我在这里代表纽约市审计长斯科特·斯金格(Scott Stringer)和纽约市养老基金提出第四项提案。截至今年2月,这些基金的资产规模约为2,110亿美元,是伯克希尔哈撒韦公司的长期股东并持有2,500万股。我们的提案要求伯克希尔哈撒韦公司董事会采取多元化政策,要求从新任董事候选人和外部首席执行官候选人中挑选合格的女性,以及种族或民族多元化的候选人。

马克·汉博格:首先,我们要赞扬董事们增加了肯·陈纳德先生,而且董事会中有21%的成员是女性。我们还要认识到,行政管理层包括不同的候选人,其中包括另一名董事会成员阿吉特·贾恩先生。第二,我们赞扬秘书长的报告。巴菲特先生认识到,董事会中的女性历来很少,更重要的是,尽管妇女在一个世纪前赢得了在投票亭中发出自己声音的权利,在董事会中获得类似的地位仍是一项正在进行中的工作。

马克·汉博格:通过我们的股份所有人提案,我们寻求的是推动这一特定进程向前发展。第三,巴菲特先生提到的是,他只收购有三个标准的企业,其中第二个标准是有能力和诚实的管理者。董事会最重要的职责是找到并留住一位有才华的首席执行官。我们注意到,在回顾伯克希尔哈撒韦公司在股票市场上持有的最大的企业时,所有这10家公司的董事会都符合我们的董事会多元化要求。从本质上讲,伯克希尔哈撒韦认为适合投资的公司是那些董事会更多元化的公司。第四,我们希望澄清,通过这份股东提案,我们并不是要求伯克希尔哈撒韦董事会、我们的监事会,在其组成方面具有可量化的最终结果,但董事会席位的最初候选人应该包括一名女性和另一名种族或族裔多元化的个人。

马克·汉博格:我们相信,这些候选人如果合格,也将具有非常高的诚信度、商业头脑和股东回报取向,以及对公司拥有真正的兴趣。根据《哈佛商业评论》2016年的一项研究,在进入候选层的选手中应包括一名以上的女性或一名少数族裔,这有助于消除面试官之间无意识的偏见,并增加了多样化雇用的可能性。我们所要求的是朝着这个方向迈出一小步,在寻找的开始阶段就纳入不同的候选人。最后,我们要称赞伯克希尔哈撒韦公司强有力的内部CEO继任计划。我们的建议指出,CEO多元化政策只应适用于外部人的情况。纽约市审计长办公室感到可惜的是,我们从未有机会与董事或管理层讨论我们的建议,但我们对建设性接触持开放态度。在此期间,我们强烈敦促伯克希尔哈撒韦股东支持第四项提案。谢谢。

沃伦·巴菲特:好的,谢谢马克,也谢谢主计长提供的支持声明。该动议现已准备就绪,可以采取行动。Jaksich先生,当你准备好的时候,你可以宣读你的报告。

Dan Jaksich:我的报告准备好了。截至上周四晚间,委托书持有人针对收到的委托书进行了投票,其中65,925票支持该动议,485,824票反对该动议。由于反对该议案的票数超过就该事项适当投下的所有A类及B类股份的大多数票数,以及所有未投的票,动议失败了。特拉华州法律所要求的精确计票证明将交给会议秘书,并与本次会议的会议记录放在一起。

沃伦·巴菲特:谢谢你,Jaksich先生,提案失败了。

黛比·博萨内克:我提议本次会议休会。

发言人3:我支持休会的动议。

沃伦·巴菲特:该动议已经提出并获得附议。会议休会。谢谢你们。我刚刚看了看表,我说了很长时间,可能比我本来应该说的要长。这也不是第一次了。所以现在我们准备好接受提问了,贝基很快从直接发给她的邮件和发给卡罗尔·卢米斯与安德鲁·罗斯·索尔金的邮件中选择了一些邮件,格雷格和我,我们将会回答他们的提问。所以,贝基,该你上场了,我希望,所有的通讯技术——我希望一切正常。

第四部分 回答股东提问

1、巴菲特卖出了四大航空公司的股票贝基·奎克:是的,沃伦,我应该告诉你,自从你把我的Email地址放在屏幕上,我就收到了2500多封邮件。有很多股东想要进去问问题,我会问一些我们之前收集过的和一些现在正在收集的。不过,第一个问题来自刚刚收到的一个问题,这个问题是基于你所说的一季度情况的评论。这是一个来自威廉·刘易斯的问题。他说,“请问,我理解得对吗?巴菲特说,伯克希尔哈撒韦公司出售了其在四家不同航空公司的股权,如果是这样,你能说出它们的名字吗?能确定这些航空公司的名称吗?”

沃伦·巴菲特:是啊。我通常不会谈论它,但我认为这需要一个解释。这需要一个解释,这意味着我们对正在运营的业务和管理一点也不失望,但我们确实对航空业得出了不同的看法。它们是美国最大的四家航空公司,即美国航空公司、达美航空公司、西南航空公司和联合大陆航空公司。我认为它们加起来,至少占美国客运里程收入的80%。除了西南航空公司,他们都有重要的国际航班。所以我们喜欢这些航空公司,但我们不喜欢……对于航空公司来说,世界已经改变了,我不知道它是如何改变的。我也希望它能以合理迅速的方式自我修正。我不知道美国人现在是否已经改变了他们的习惯,还是会因为一段时间的社交隔离延长而改变他们的习惯。

我无法通过电话去了解人们的行为趋势——我是说,我已经七个星期没剪头发了。在过去7个星期的时间,我是第一次戴上领带。这么长时间没理发没戴领带,谁又会知道我们最后会出现什么情况呢?但我认为有一些行业——不幸的是,我认为包括航空业,都受到了严重的伤害——事实上这些行业受到了他们无法控制的事件的影响而被迫关闭。查理,噢不,格雷格,你有什么要补充的吗?

格雷格·阿贝尔:我没什么好补充的,沃伦。

沃伦·巴菲特:好的。我们这里有另一个查理。

格雷格·阿贝尔:我没打算用这句话当台词。但你处理得很好。

沃伦·巴菲特:顺便说一句,我们也会买入其他航空公司,但主要是四大航空公司。因为这些是我们可以投入比较多钱的项目,我们总共投入了七、八十亿。但我们并没有拿回七、八十亿美元。那是我的错。但投资总会有这样的问题,虽然概率比较低,但疫情还是发生在航空公司身上。(补充一下)我是做这个决定的人。

贝基·奎克:但是,沃伦,只是为了回答清楚他的问题。他问,“你卖掉了你在这四家公司的全部股份了吗?”

沃伦·巴菲特:噢,是啊。答案是肯定的。是啊。当我们卖东西的时候,通常我们指的是我们的全部股份。我的意思是,我们一般不会减少头寸。这不是我们的方式,比如我们收购一家企业的100%,我们会把它卖到90%或80%,这不是我们的方式。我的意思是,如果我们喜欢一家企业,我们就会尽可能多地买下它,并尽可能长久地经营下去。

但是,当我们改变主意的时候,我们不会半途而废或采取任何类似的措施。所以,坦白地说,我很惊讶……现在,我们以远低于我们支付的价格出售它们。但我对那里的交易规模感到惊讶。航空公司的交易量总是相对较大,但我们已经卖出了全部仓位。

2、巴菲特解释现在买入股票需要做好什么准备

贝基·奎克:好的。谢谢。下一个问题来自加拿大多伦多的罗伯特·托马斯(Robert Tomas),他说,“沃伦,为什么你建议听众现在就购买股票,但你的巨额现金头寸证明你现在的购买并不舒服?”

沃伦·巴菲特:首先,正如我先前所解释的,这个现金占比对伯克希尔而言并不是很大。当我考虑最坏情况的可能性时,我会说,有些事情我认为是相当不可能的。我希望它们不会发生,但这并不意味着它们不会发生。例如,在我们的保险业务中,我们可能会遇到这世界上,或者是这个国家有史以来最大的飓风,也并不排除一个月后发生超大地震的可能性。所以我们不会为任何一个单一问题做准备。我们为那些有时候会产生一连串的问题做好准备。我的意思是,在2008年和2009年,在次贷危机的第一天,你没有办法看到所有的问题,问题真正的开始是当房地美和房利美,这两家半官方机构于9月初进入托管状态。然后,当货币市场基金跌破1美元的时候……就会产生连锁反应,我们考虑的是最坏的情况,而这种情况可能比大多数人想的要糟糕得多。

所以我并不认为我的现金比例很高。我也不建议人们在今天、明天、下周或下个月买入股票。我认为这完全取决于你的情况,除非你预计,在我看来,你希望持有它们很长一段时间,你在财务上和心理上都做好了持有它们的准备,否则你不应该买股票。就像你持有一个农场,你从不看报价,你也不需要关注报价。因为你无法精确预测到底部,也没有人能帮你预测到底部。当你买入一只股票时,只要你对你所持有的股票感到满意,那么你必须做好下跌50%或更多的准备,并对这种情况的发生不会感到不舒服。

我在一年前,也许是两年前的年度报告中指出……就在最近的这份年度报告之前不久,我指出,在伯克希尔历史上,有三次伯克希尔股票价格下跌了50%。分别是三次不同的时间。现在如果你拿着借来的钱,你可能早已经被洗劫一空。这三次事件发生时,其实伯克希尔没有任何基本面上的问题。但如果你看着股票的价格(的变化),认为你必须采取一些行动,仅仅因为股价在上涨或下跌,或者仅仅因为别人告诉你,“(其他的股票都在上升)你怎么能忍受这一切”。(在投资中)你必须要有正确的心理定位。坦白地说,有些人在这方面做得并不好,有些人比其他人更容易感到恐惧。

就像病毒一样。它对某些人的打击比对其他人的打击要猛烈得多。我从来没有在经济上感到过恐惧,但我想查理也没有。但有些人能从心理上处理得很好。如果他们在心理上无法承受,那么你真的不应该持有股票,因为你会在错误的时间买卖股票。你不应该指望别人告诉你这些。你应该做一些你自己明白的事情。如果你自己都不明白,你就会被下一个和你交谈的人所影响。所以你应该了解自己所处的位置。我不知道今天是不是买股票的好日子,但我知道这(指现在买入股票的行为)将在20或30年内奏效。不过我不知道两年后会不会有结果。我也不知道在周一早上你买的股票会是涨还是跌。

3、伯克希尔4月份的股票购买情况

贝基·奎克:沃伦,下一个问题来自斯科特·凯利,他根据你刚刚给出的数字问了一个问题。他说,“你4月份在股票上买入4.26亿美元?是增加了现有的头寸,还是建立了新的头寸?”

沃伦·巴菲特:好吧,我也不太记得了,但有一件事你必须考虑……好吧,这些是伯克希尔哈撒韦的数据,其中包括托德·库姆斯(Todd Combs)和泰德·韦施勒(Ted Weschler)的。

托德·库姆斯和泰德·韦施勒都管理着大笔资金。所以这很可能是他们买的东西。也有可能是我买的。4.62亿美元对伯克希尔来说并不算多。就我们的头寸而言,这对托德和泰德来说比对我更重要。

但我真的不记得了。很明显我们没做什么大事。我们愿意做一些非常大的投资。我的意思是,你可以在周一早上带着涉及300亿美元、400亿美元或500亿美元的东西来找我,如果我们真的喜欢我们看到的东西,我们就会这么做,这总有一天会发生。

如果这种交易发生在市场上,我们不太可能把它都集中在一天、一周或一个月内。我们花了几个月的时间来建立我们的航空公司的头寸。花了很多个月。现在我们能够以比购买它们更快的速度出售它们,但我们以更低的价格出售了它们。因此,4.26亿基本上是没有意义的。它很可能不是我这边做出的。

4、为什么伯克希尔这次没有再次扮演08年的角色

贝基·奎克:好吧。下一个问题来自Leanne Dar,他的问题是,“在上一次金融危机中,伯克希尔为8笔不同的交易提供了贷款支持。尽管通过优先股和担保权证注入了昂贵的资本,这些公司实际上是在为伯克希尔在危机中表现出的信心买单,这是无价的。今天,尽管我们有量化宽松、无限、低利率和饥渴的对冲基金,但经济在过去几个月里迅速恶化。我们这次为什么不提供(类似于08年的)贷款支持呢?”

沃伦·巴菲特:嗯,我们还没看到什么吸引人的东西。坦白地说,我并没有预测到这一点,但是美联储做了正确的事情,他们做得非常迅速,他们应该这么做,我向他们致敬。但这意味着很多需要资金的公司可能应该更早一点进行融资,但它们是非常好的公司,在过去五周左右的时间里它们获得了大量融资的机会。

我是说,这(融资规模)是创记录的。一些公司已经进行了两次融资,有一些非常大的、实际上不需要借款的公司也增加了借款。伯克希尔实际上也筹集了更多的资金,不过我们其实不需要它,但我认为随着时间的推移,这仍然是一个好主意。

此外,还有一些相当边缘的公司也获得了资金。因此,在我们不愿意投资的利率下(注:巴菲特认为,此时伯克希尔作为贷款提供方,无法获得满意的利率作为回报),市场上的资金并不短缺。

因此,我们没有做任何事情,因为我们没有看到任何有吸引力的事情。现在,这种情况可能会很快改变,也可能不会改变。但在2008年和2009年,事实是我们买这些东西并不是为了向世界发表某种声明。(美联储)现在他们可能在某种程度上已经向世界发表了某种声明,我很高兴他们这样做了;但我们之所以这样做(注:指08年09年伯克希尔充当贷款支持方),是因为它们看起来是明智的事情,并且当时在市场上我们真的没有遇到太多竞争。现在回过头来看,如果我们再等四五个月再做类似的事情,我们的结果会好得多。

所以,在2008年或2009年,我的时机选择其实很糟糕,但当时可获得的东西是如此吸引人,即使我的时机很糟糕,我们仍然走了出来,甚至比预期的情况更好一点点。

但我们所做的并不是为了发表某种声明。我们这么做的目的,是以对我们非常有吸引力的条件进行投资——但当时没有人愿意提供这些条件,因为市场处于恐慌状态。我们也可以看到,当病毒在美国爆发或蔓延时,股票市场在短时间内处于恐慌状态——很明显,债务市场被冻结了,或者说处于冻结的过程中。而当美联储采取行动时,情况发生了戏剧性的变化。但谁知道下周、下个月或明年会发生什么?美联储不知道。我也不知道。没人知道。

可能未来还会出现很多不同的情况——而在一些情况下,我们会花很多钱;而在另一些情况下,我们不会。格雷格,你一直在关注伯克希尔发生了什么,说说吧?

格雷格·阿贝尔:我想谈谈你对美联储的评论。沃伦,有趣的是,当融资市场冰冻刚发生时,就有很多电话打进来,但它们都不是我们感兴趣的交易规模,也不是我们倾向于采取行动的公司。但当大家处于一个困难的时间点时,一般来说,我们会对此(提供贷款)感兴趣。而这时候,公司们都会看看它们的资产负债表,然后决定它们要做些什么。

但实际情况是,那些(我们感兴趣的)公司(对提升借债规模会延长债务久期)并不感兴趣,而且基本上在3月23日之前,这些公司就已经采取相关行动了。沃伦刚刚提到了,伯克希尔哈撒韦能源公司在美联储的行动之后,我们实际上发行了40亿美元债券。我们有一些到期的短期债务,我们明确希望将其延长,我们预先为太平洋公司(Pacific Corp. )的一个资本开支项目提供了资金,而我们认为现在是准备好替换资金的时候了——这对太平洋公司的客户、对伯克希尔哈撒韦公司股东来说都是一个绝佳的机会。

正如沃伦所说,我们已经在伯克希尔内部采取了行动。

沃伦·巴菲特:现在是借入资金的好时机,这也意味着现在可能不是对外借出资金的好时机。但对于整个国家来讲,这个时候是借钱的好时机。

虽然我们借了一些钱,但这对伯克希尔来说并不是一个特别好的事。而我们也已经说到做到了。

5、巴菲特为子公司们提供资金,并为伯克希尔储备了大量资金

贝基·奎克:这就引出了另一个来自伊利诺伊州芝加哥市的马克·麦克尼古拉斯提出的问题。他说,“伯克希尔本身就有一张像诺克斯堡(Fort Knox,诺克斯堡为美国最重要的军事训练基地之一,美联储的金库也设在这里)一样坚固的资产负债表,但它的一些运营公司可能会在疫情流行期间面临现金紧张。伯克希尔是否会考虑向其运营公司提供现金,一是确保它们能够度过疫情,二是让它们在竞争对手苦苦挣扎的时候增加市场份额?”

沃伦·巴菲特:嗯,我们已经给一些子公司寄了钱,我们有能力这样做。我们不会无限期地把钱投资到任何看起来不会有未来的地方。与大约一年前甚至仅仅六个月前相比,现在情况发生了巨大的变化。比如,我们在航空业中就做出了(退出)这个决定的。即使面临很大的损失,我们也会把钱从生意中抽出来,因为我们不会持续投入到一家我们认为未来会持续吞噬金钱的公司。

1965年,我们投资了伯克希尔哈撒韦的纺织业务,虽然这是伯克希尔的开端,但我们花了20年时间,去试图解决一些无法根本上解决的问题(注:指尝试拯救纺织业务)。因此,我们不会再考虑用股东的钱去资助任何公司。也许有的人想用自己的钱来继续做这件事,但我们不会代表他们去做。我们现在有充足的资金,我们也完全准备好了。

(让我们旗下的公司)赢得市场份额等等……这可能会发生,但对于需要资金的公司来说,市场份额可能不是他们的首要问题。我就说这么多吧。格雷格,到你了?

格雷格·阿贝尔:嗯,是的。当我们面对疫情、审视我们不同的公司时,会有一些有趣的事情。显然,我们的管理团队首先关注的是我们的员工,并需要有效地确保员工们和他们所处环境的安全,以使得业务可以继续运作。然后,我们迅速转向研究我们的客户在周期中的位置,即业务中的潜在需求是什么?值得赞扬的是,我们的管理人员根据客户的潜在需求及时调整了他们的业务。

因此,他们实际上是在与客户一起行动,这意味着我们很少有企业真正需要资金。有些公司——正如沃伦所说,我们已经向他们预付了资金,但企业需要真正的反应是,他们的应对方式是否能够与当时市场的情况一致。即,市场对其产品的需求到底如何。

沃伦·巴菲特:伯克希尔几乎肯定会继续产生现金。我的意思是,没有什么是百分之百确定的,但正如格雷格在伯克希尔哈撒韦能源公司提到的,我们有一些短期融资。不过,我们没有数量非常多的短期融资。因为我们永远不会让自己处于这样一种境地——即我们明天就会有一大笔钱到期。许多人用商业票据大量融资,然后忽然发现他们的业务停滞了。你已经看到航空公司发生了什么——我是说他们需要钱,比如邮轮公司,他们也非常需要钱。

有一些企业需要大量资金,但这只是他们所处行业的性质。而伯克希尔永远不会让自己处于需要资金的境地。就像我说的,我们把一些不太可能的事情考虑进去。我不打算详细说明各种情况,因为在某种程度上,一旦你开始详细说明各种情况,你反而可能会增加它们发生的几率。所以这一点不是我们真正想要过多谈论的,但我们的立场是,伯克希尔将保持像诺克斯堡一般的地位。

但我们不需要(更多的资金)。我们不需要有1000亿美元——现在比季度末高了一点,但我们不需要1300亿或1350亿在账面上,但我们需要随时可用的大量资金。这意味着我们只持有短期国债。我的意思是,我们从来没有拥有也从来没有购买过商业票据。我们不指望银行的贷款额度——不过我们的一些子公司有银行贷款额度,但我们希望伯克希尔能够度过任何难关。我们希望这种糟糕的局面不会发生,但你不能排除这种可能性——直到1954年或1955年,你才可以确定1929年已经过去了。任何事情都有可能发生,我们想为任何事情做好准备,但我们也想做一些“大事”。

如果价格有吸引力——正如格雷格所说,在美联储采取行动之前有一段时间,我们开始接到电话。不过它们不是有吸引力的电话,但我们的确接到了电话。然后,那些给我们打电话的公司在美联储采取行动后,它们中的一些公司就能够在公开市场上获得资金。坦率地说,我们可不会像美联储一样,把资金给它们。

6、疫情对伯克希尔子公司业务的影响

贝基·奎克:好吧。下一个问题是格雷格的,你实际上在某种程度上触及到了这个问题的答案,但也许你们两个可以再扩展一下。它来自亚利桑那州图森市的Richard Sourcer。他说,“伯克希尔的年度报告显示,截至2019年底,伯克希尔有391,539名员工。我们的哪些业务领域已经或将受到冠状病毒疫情的最严重打击?这些人的继续就业会有什么影响?”

沃伦·巴菲特:我们的员工受雇于几十个不同的行业。有几个行业,我们的就业可能会减少,但不是很大。

我只是边说边想,有一些生意我们没有涉及,比如酒店行业。但在旅游和娱乐的各个方面,所有这些都会受到疫情影响,发生很大的变化。

我还没有看到我们伯克希尔的就业情况。但我这么说吧,五年后,我认为伯克希尔将雇佣更多的人,我不认为我们什么业务会有大幅裁员。不过病毒可能会以某些方式继续蔓延(影响我们),例如在我们的一些制造业务中,下游需求可能会大幅减少。在这种情况下,我们会在某个时候裁员。格雷格?

格雷格·阿贝尔:我想补充的是,沃伦,我们正处于疫情的关键时刻,我们仍在对付它。所以我们的业务已经进行了调整,而有些业务不得不做出更多调整。

以伯克希尔哈撒韦能源公司(Berkshire Hathaway Energy)为例,你可以看到美国的电力消费下降了4%。实际上,这并不会对我们的业务产生重大影响。从长远来看,我们将继续发展这一业务。因此,即使在危机期间,对业务的影响也相对较小。

但正如沃伦所知,我们确实有一些零售商现在关门了,这包括我们的喜诗糖果,还有我们的一些珠宝商。在这个时间点上,我们确实会调整和适应环境。我们会调整我们的人员情况。但同样,我们也看到,在未来某一时刻上,我们的零售商店将重新开张。那时候,我们将重新雇用回我们的员工。

正如沃伦所说,总体而言,伯克希尔作为一个整体,五年后,我们的就业人数将远远超过目前的水平。我们在我们整体的运营业务中看到了巨大的前景。

沃伦·巴菲特:喜诗糖果是一个有趣的例子,因为我们自1972年以来就拥有它。这是一段很长的时间,我们爱它,我们继续爱它。我这里有一盒花生糖,还有一盒软糖,我可能会把它们都带回家,不会和格雷格分享。

但疫情正好处于复活节期间,而复活节是喜诗糖果的销售旺季。我们不知道疫情周期是否已经接近一半,但我们的糖果业务在这半年内肯定没法完成原先一半的业务量。我们的零售店基本上被关闭了,而且仍处于关闭状态。我们有220家左右的零售商店,我们有很多家具商场出售我们的糖果,但是家具市场也已经关门了。因此,喜诗糖果的业务停滞了,这是一个非常依赖季节性的业务。我们也有很多季节性的工人,特别是在圣诞节期间。我们也为复活节准备了很多糖果,而且复活节的糖果也是特别准备。虽然我们已经生产了相当数量的糖果,但我们没法销售。我们也没办法快递它,我们也不能把它放在商店里……这是正在发生的一些事情。

当然,格雷格在这种情况下承担了所有的工作,我们的经理人们当然也很棒。面对疫情,这是一个非常非常不寻常的时期。就像我说的,几年后,我认为伯克希尔将雇佣超过39.5万人。这么多年来,我们从2000人的纺织业务开始,我们仍然保持同样的用人策略。

7、因为疫情影响,伯克希尔退出了部分业务

贝基·奎克:下一个问题来自德鲁·约翰逊(Drew Johnson),他说自己是一名长期股东,参加过几次会议。他说,“在4月17日的一次采访中,查理提到伯克希尔旗下的一些小企业在疫情缓解后将不会重新开业。你能否详细说明哪些企业可能受到影响?”

沃伦·巴菲特:我们的子公司也有自己的企业或业务。例如,在美联集团(Marmon Group),我们不是有97个不同的业务吗?

格雷格·阿贝尔:没错。

沃伦·巴菲特:有些企业以前就做得不是很好,但是事实上,过去几个月发生的事情加速了它们的衰退,这些企业或其客户正在形成不同的习惯。(因为疫情)人们在零售方面形成了不同的习惯。这是毫无疑问的。但这并不意味着我们的零售业务不够好,但有些企业以前就有问题,现在它们的问题更大了。我们已经不再拥有自己的报纸,但我们正在为拥有报纸的企业提供资金。因此,我们实际上增加了对报纸业务的投资——我们把报纸业务卖给李公司(Lee Corp.),然后为它们的债务再融资。在(我们报纸业务的)买家出现之前,报纸业务在发行量和广告方面都已经存在很多问题了。

但每个地方的广告都在下降,并且衰退的速度呈现相当显著地加速。当汽车行业停止发展时,汽车经销商就不会继续做广告了,这使得一些原本艰难的行业现在变得更加艰难。已经不止有一家子公司的管理层和我们反映这点了。因此,一些企业将会发生一些变化,但它们都是的规模都非常小。

对于我们的主要的和中等规模的业务,我想不出有哪一些业务是不会重开的,但是对于那些世界确实改变了的企业来说,这一点也不好玩。你可以看到很多变化。

如果你拥有一家购物中心,你面临着的是有一群租户现在不想付钱给你。零售空间的供需可能会发生相当大的变化。写字楼的供求关系可能会发生重大变化。许多人已经认识到,他们可以在家里工作,或者有其他的方法来经营他们的业务,而不是像他们几年前所做的那样。当世界发生变化时,你要适应它。

格雷格·阿贝尔:好吧,我只是想补充一下美联集团的例子,我们在那里有97家公司。例如,我们有一个食品服务集团,它向各种餐馆出售设备。当这个行业表现非常好时,我们有一些业务实际上也受到了挑战。随着我们走出危机,他们的经济前景不会变得更好。公平地说,对于团队和员工来说,他们很清楚这一点,他们也正在努力解决这个问题,不过在美联集团内部还会有其他潜在的机会。关于这个问题,我刚刚提到的是一个非常具体的答案或例子。

8、伯克希尔的退出政策一直没有变&谈为什么卖出航空公司

贝基·奎克:下一个问题是关于这个问题的后续问题。它来自费城的克里斯·法里德。他说,“伯克希尔的长期政策是,只要业务前景不存在资金缺口,就不会出售或关闭任何正在运营的子公司。”他说,去年,伯克希尔哈撒韦媒体公司(Berkshire Hathaway Media)就被出售了。然后查理在采访中说,当冠状病毒解除封锁后,伯克希尔的几个子公司将不会开业。“那么,股东们是否应该认为,伯克希尔现在已经改变了其长期政策,不再继续保留业绩不佳的子公司?”

沃伦·巴菲特:我认为,这些政策的制定可能已经有30年左右的时间了。在年度报告的附录中,我们提到,如果一家公司,或者一项业务,如果我们认为它的前景是“它将在未来持续亏损”,那么我们将试图把它卖给别人。但无论如何,我们不会继续保留它。

这不是一项新政策,政策上也没有改变。你甚至可以说,实际上,我们在某种程度上对航空业采取了这种做法。如果我们现在拥有一家航空公司的所有股份,但在你不知道亏损会持续多长时间的情况下,要决定是否要继续承受数十亿美元的运营亏损将是一个艰难的决定。其次,你知道未来很可能会有太多的飞机。

我们知道,当客座率下降——即航空公司座位供应过剩时,航空公司的定价会发生什么变化。我们不必根据我们拥有的业务的经营情况来做这个决定,但我们的确做出了一个决定,那是一个非常艰难的管理决策。当然,政府也是面临和我们相同的状况,他们为航空公司提供了第一波融资。

但值得称赞的是,航空公司已经非常积极地筹集了资金。我的意思是,它们在这方面做得很好,这让我很惊讶。我认为其中三家——实际上是两家,但可能会有更多,它们也通过股权的方式筹集了资金。它们说,“债权人和投资者们,如果你们想让我们要继续下去,就必须投入更多的钱。”然后政府就这么做了(指政府救助)。私人部门也已经这样做了(指通过市场筹集资金),而这正是管理层要做的正确的事情。但这是否合理有意义,投资者最终会找到答案的。

9、精密铸件公司如何应对航空航天行业的严重放缓

贝基·奎克:下一个问题来自Eric Lafont,这个问题是问格雷格的。他问道,“精密铸件公司(Precision Castparts)如何应对航空航天行业的严重放缓?”

格雷格·阿贝尔:这与我们刚才讨论的内容非常一致。很明显,精密铸件公司的大部分业务是航空航天业,按照我们的分类标准,它实际上可以分为三个领域,但其中的两个领域正在受到影响。

精密铸件公司的国防合同业务仍然非常健全和强大,但如果你看看宽体飞机——即他们在支线飞机中使用的飞机,这个业务将直接随着需求的变化而变化。这些订单的周期变得更长了。因此,正如我们所说的,精密铸件公司正在继续调整他们的业务,以满足波音公司的需求。

他们将每周与波音公司进行电话沟通,确认那里的生产订单情况,并相应地调整业务。

沃伦·巴菲特:就在一两天前,波音公司筹集了250亿美元,而在此之前,他们筹集了140亿美元。一年前,他们觉得自己的现金状况良好。我也不知道发生了什么。

空客也遇到了同样的情况。他们在上周发表了一些听起来很合理的评论:事实是他们真的不知道他们的未来会怎样。我也不知道他们的未来会怎样。(不过)我们国家将会继续制造飞机,我们仍会继续飞行。

但真正的问题是,你是否需要大量的新飞机,以及你何时需要它们。(疫情)影响了很多人,当然也影响了精密铸件公司,它也影响了通用电气。而疫情是显然会影响到波音公司,这对它们来说是一个打击,因为疫情从根本上让你的需求枯竭,这些公司都是一条产业链上的。

而这一切并不是飞机制造商、航空公司、精密铸件公司、通用电气等自找的。这主要是因为我们关闭了这个国家的空中旅行,以及疫情对人们的习惯和他们未来的行为方式的影响。而这一切只是很难评估。

我不知道答案,但我们知道这将对精密铸件公司有影响。而影响的严重程度取决于(疫情)对波音公司造成的打击,两者面临的冲击幅度基本上是一致的。然后还有那些航空公司。航空业是个大生意,顺便说一句,这个国家也擅长于此。

我的意思是,如果你想想波音,它是一家非常重要的公司。它是一个巨大的出口商,它涉及到很多工作岗位,而其中一些和我们有关。我们希望(波音)一切都好,我们也祝愿每个人一切都好。很明显,我们希望自己在这方面做得最好,但其中一部分肯定不是我们所能控制的。

格雷格·阿贝尔:对的。

10、疫情对GEICO的影响

贝基·奎克:下一个问题是给沃伦的。“即使在给予客户15%的续保折扣后,你认为政府雇员保险公司(GEICO)会不会由于驾驶行为的减少,在2020年会取得一个异常高的盈利水平吗?”

沃伦·巴菲特:我们是全美第二大汽车保险公司,目前,不同的汽车保险公司正在以不同的方式给与他们的投保人更好的体验。

在GEICO,我们已经给我们的客户承诺,我们的计划是将返还25亿美元左右(的优惠给客户)。我们已经意识到,疫情将导致汽车事故频率降低——我们不知道的是这种情况会持续多久。我的意思是,未来人们仍然想开车,但现在的情况使得驾驶行为已经大大减少了。

现在,我们已经制定了一个计划,为人们节省六个月的保费。而到目前为止,其他保险公司基本上为客户节省了两个月的保费,他们中的一些公司在这两个月里给客户返还的钱比我们每个月返还的要多一些。不过,我们返还给客户的总金额是最大的,有25亿美元。

除此之外,我们还联合了这个行业的其他成员,不仅仅是GEICO,在很多情况下还有其他保险公司——我相信这对投保人是有利的——我们让人们有更多的时间来支付他们的保单;如果他们不支付,或者如果他们取消了我们的保单,或者如果他们最终没有支付给我们保费,那么我们实际上在这期间给他们提供了免费的保险。现在,延期付款的情况明显增加。

延迟付款——如果你有一个购物中心在收取租金,在这样一个时期租金的收取延迟了,那这将是对你而言一个重大的成本。我们不知道它会造成多大的影响。

未来,将会有更多没有投保的司机开车,而他们(可能)会造成严重的事故。这中间有很多变数。我们已经做了最好的估算:我们将采取一些措施,以反映我们收到的保费所对应的事故减少的情况,这会持续到明年。它适用于6个月的续保,而我们将在今年10月更新续保政策,我们会延长它的续保期。那么到了明年四月,由于我们已经对它进行了估算,我们届时将会看到它的结果。

11、疫情对伯克希尔保险业务的影响

贝基·奎克:下一个问题来自Steven Staller。他是佐治亚州亚特兰大市的股东,他说,“请您帮助我们了解COVID-19对我们保险业务的影响?其他保险公司报告称,由于新冠病毒,它们预计未来的保险索赔会增加,因此增加了准备金,从而蒙受了损失。然而,在伯克希尔今天上午发布的季度业绩报告中,我们似乎并未报告太多此类未来预期亏损。你能告诉我们为什么会这样吗?伯克希尔在承保什么样的风险,使得我们不受疫情的影响,或者反过来说,我们所承保的风险是什么?”

沃伦·巴菲特:从已经发生的事情中产生的诉讼数量将是巨大的,更不用说可能发生的事情了。现在,光是诉讼辩护的成本就很大,这是一笔巨大的开支,这取决于有多少诉讼。

现在,在汽车保险领域——这是我们的第一大领域,我们在保费方面有一定的优势,并且我们对赔付的定义更细致——但谁知道在诉讼方面会有什么结果。但在他们所谓的综合商业保险(commercial multiple peril,为商业活动设立的内容很广泛的一种保险)中,许多保单在合同条款中清楚的表明不会对业务中断情景(business interruption experience)进行赔付——这种综合商业保险往往涉及到财产损失,而其中有一些投保人原本投保的目的是针对可能发生的业务中断的情景。我想我知道一家公司的保单就是这样的,不过我不知道细节,但这家公司收了很多保费,在疫情引起的业务中断的情景是否应该理赔这点上,我想它们很可能会遇到一些争议。

它们所处的立场与标准合同上的非常不一样。标准合同内一般规定,只有在涉及财产的物理损坏所造成的业务中断情景发生时,投保人才能获得赔付。而且这还涉及到很多不同的保险(所以很难标准化)。对于伯克希尔,我们在综合商业保险上的规模并不大。

所以我的意思是,这不像我们的汽车保险业务或任何类似的东西,我们也会面临索赔。我们也会有诉讼成本,但与其他公司相比,我们的诉讼成本和它们不一样。其他公司在综合商业保险的承保上,往往更多的涉及到业务中断情景。

但一般来说,如果你的业务中断了,你不会自动获得理赔。我的意思是,例如,如果说通用汽车公司发生了罢工,——这是不寻常的,但确实发生了罢工,而且他们的保险的业务中断情景涵盖了罢工。伯克希尔可能是美国唯一一家在每年的年度合同中明确业务中断保险情景的保险公司。因为我们在法国曾经遇到过类似的情景——当时,我们承保的一处房产与另一处小得多的房产相邻,而这处小得多的房产发生了火灾,随后火势蔓延到了我们的工厂,造成了大量的财产损失,并相应的引起了业务中断情景。但如果我们承保的卖汽车零件的公司罢工了,我们承保的公司的业务就会中断,但(我们很明确)这不是我们承保范围的一部分,除非在合同里我们这点(指罢工属于业务中断情景的一种)。因此,(在疫情影响下)有一些理赔条件很可能将被触发;同时,也会有很多没有触发理赔条件的(模糊的)诉讼发生。

毫无疑问,一些保险公司——我知道有一家保险公司,相对于他们的规模,就他们所承保的保单而言——会为此而支付很多钱。我认为我们对此有所保留,我们的历史表明,我们通常会更保守,至少是足够的保守。这当然是我们的目标之一。我们不会告诉我们任何保险业务的经理,我们期望从他们那里得到什么数字或做任何这些事情”(注:指为了保费高增长而承保一些潜在亏损金额很大的保单)。我们保险业务经理会评估好自己的潜在损失,并为通胀做好准备;他们也会考虑其他各种各样的因素。总体而言,伯克希尔的准备金一直相当准确。而且,我认为现在我们的估计仍然是非常准确的。

12、伯克希尔未来是否会提供与流行病相关的保险?

贝基·奎克:来自亚特兰大的Steven Tedder的提问,他自称是伯克希尔的终身股东,他问,“你认为伯克希尔在未来的保单中会提供流行病相关的保险吗?”

沃伦·巴菲特:我的答案是,我们会承保很多事情。前几天,有人来找我们,希望我们承保一份100亿美元的保险,以保护一些非常不寻常的东西。不过,我们很可能不会达成那笔交易。事实上,我会说这笔交易已经结束了。但是,如果人们来找我们,并给我们提供我们认为是正确的价格,我们就会承保与流行病相关保险——虽然我们这样做可能是错误的。但是,对于非同寻常的事件或者条件很苛刻的保险,我们不会勉强——虽然我们以大额承保而出名。在某些时期,我们没有承保那么多,往往是因为价格不合适。

但是,如果你想来对几乎任何东西投保,如果你碰巧是一个已知的纵火犯,我们可不希望你投保火灾保险(注:这里巴菲特意思是要甄选投保人,保证承保质量)。但是,如果你带着任何不同寻常的保额来找我们,无论是保额的大小还是保额的性质,伯克希尔都是一个很好的选择。

所以,如果有人想买保险,在他们可以想象出的保险领域,他们都可以告诉我们他们愿意支付的价格,然后我们会考虑是否对此进行承保。

例如,我们在9/11之后就承保了很多业务。而世界上只有几家公司愿意做这个生意。伯克希尔和美国国际集团(AIG)就承保了很多业务,我们自己知道自己在做什么,但我们可能会对结果感到惊讶——我的意思是,可能会有一些我们不知道的9/11事件的后续事件。你永远不知道确切的答案,这就是人们购买保险的原因。但是,我们愿意以合适的价格提供与流行病相关的保险。

13、如果没有沃伦和查理,伯克希尔在危机时仍能表现优异吗?

贝基·奎克:下一个问题是给格雷格的,来自一位名叫托德·弗拉什卡的股东。他说,“我不认为伯克希尔哈撒韦在景气的时候能跑赢标准普尔500指数。然而,我仍然是一个长期投资者,因为在市场低迷时期,伯克希尔可以动用大量的资金。就像我们现在看到的。沃伦非常擅长与那些在经济低迷时期有紧急资金需求的公司谈判,然后达成对双方都有利的协议。这些机会可能十年才有一次。这些交易的时间窗口很小。它们往往都是同时出现,并且当交易开始出现时,你也无法判断当时是否处于市场底部。(我想知道的是)当沃伦和查利不再掌舵时,伯克希尔还能继续这种做法吗?”

格雷格·阿贝尔:从根本上说,即使未来没有沃伦和查利的领导,我认为伯克希尔的文化也不会改变。我认为伯克希尔足够睿智,其中很大一部分反映在我们具有优秀的商业头脑来对经济前景进行理解和交易,并且我们具有快速行动的能力。我真的不认为这会改变,因为我们——好吧,听着,没有人比沃伦和查理更好。但同样,我们在伯克希尔有一支才华横溢的团队,无论是在伯克希尔层面,还是在我们的经理人中,他们都能很快地发现机会。但是,事实就是,这是我们现在拥有的巨大优势,我们希望能够保持这种优势地位。沃伦?

沃伦·巴菲特:是的,我们会维护我们的优势地位。而且,在某些情况下——不是在所有情况下,我们的经理人们偶尔会提出一些相当有吸引力的想法。格雷格、托德和泰德三者,某种程度上,他们在分配资金方面就非常优异。我和查理可能偶尔会接到一个电话(得到一些投资想法),仅仅因为我们20年前认识的某个人;但他们认识的人更多。他们有更多的精力,他们的思维方式和我们过去一样。所以我觉得他们三个人在考虑资金分配的时候,很可能对伯克希尔而言是一个巨大的改善,比我和查理现在做得更好。

14、伯克希尔或其下属公司没有申请美联储或财政部的任何救助

贝基·奎克:下一个问题来自内布拉斯加州奥马哈市的Max Rudolph。他问道,“伯克希尔或其下属公司是否申请了美联储或财政部的任何救助呢?”

沃伦·巴菲特:据我所知,我们的下属公司并未申请。也许你会提到我们曾拥有的航空公司,不过我认为你的问题是关于我们全资拥有的子公司是否有申请相关补救助。我记得它们都并未申请,对吗?格雷格?

格雷格·阿贝尔:我们对我们的下属企业说的很清楚了,我们的企业了解伯克希尔是如何运作的。因此,我们非常明确,我们不会参与任何此类计划或救助。

15、伯克希尔对疫情的发展做好了准备,但疫情仍存在太多未知因素

贝基·奎克:这是一个类似的相关的问题,来自Seth Frieden,他说,“作为伯克希尔B类股的长期股东,我想知道沃伦对伯克希尔所持有的规模较小的公司的看法,特别是总部设在你的家乡奥马哈的东方贸易公司(Oriental Trading Company)和内布拉斯加州家具市场(Nebraska Furniture Mart)。”他认为,这些较小的公司受到了新冠病毒所致的社交隔离的不利影响。因此,他想知道伯克希尔的东方贸易公司或其他小一点的公司是否申请了PPP贷款或参与了这些救助?如果他们不符合贷款条件或没有参与,那么,伯克希尔将如何支持那些规模较小的企业,以确保它们能够继续雇用员工?

沃伦·巴菲特:据我所知,它们中没有一个家接受了政府的钱。你提到了两家公司——我不喜欢谈具体的公司,但我可以向你保证,内布拉斯加州家具市场和东方贸易公司在我看来有一个良好的未来。但是,我不想谈论我们伯克希尔的每一家公司,因为对于其中一些公司,我也不知道答案。我们实际上在一段时间前就决定,如果我们的报纸作为一个集团整体来经营,将有比我们分开来独立经营,有更好的生存机会。而且,正如我之前所说,实际上,我们投入了相当多的资金……在过去的6个月里,我们在报纸业务上投入的资金几乎比全国任何人都多。因为我们提供了一笔贷款(指之前卖报纸业务给Lee集团时给其提供的贷款),而这笔贷款在今年或明年可能会成为问题——不管是什么问题。不过,我们让它们只与一个放款人(即伯克希尔)打交道,而不是与一个银团打交道。(总的来说)它们在报纸业务方面做得比我们更好。

这一直是我们的偏好。如果我们手中的业务看起来不会随着时间的推移而维持下去、如果我们能找到其他我们认为会做得更好的人,我们很乐意让他们来经营。所以如果我们的生意有问题,我们更希望找到那些认为自己能做得更好的人,他们可能比我们在经营方面做得更好。但有些企业,就是“天生丽质”。

我们从纺织品生意开始,我们成立了一家名为多元化零售的公司,然后它并入了伯克希尔,成为伯克希尔的一部分,之后我们在巴尔的摩开了一家百货公司。百货商店在1966年看起来很好,但后来整个世界都在与其背道而驰。我们曾经有过做印花交易的公司(即蓝筹印花公司),(在这方面)我们比任何人都做得更久,但(随着世界的发展)印花交易就被抛弃了。这些事情将发生在一些企业身上。这就是资本主义。未来10年和未来50年,伯克希尔的一些业务也会发生这种情况。而我们认为我们会找到更多的会生长的树。

伯克希尔将会继续增长。但我们并不认为,如果你拥有很多企业,那么每家企业都能够注定成功。这就是为什么我建议人们购买指数基金。除了伯克希尔,我不会把我所有的钱都投到任何一家公司——尽管有一些公司,我不会介意把我自己的大部分资金投入在内。但是,在这个世界上,你永远会遇到惊喜——会有我们认为很好的企业,但实际结果却不那么好;也会有一些其他的企业,实际结果比我们认为的要好,这取决于我们的击球率水平。

格雷格?

格雷格·阿贝尔:好吧,我做点补充。当涉及到PPP贷款时,我们没有任何子公司接受了它们。正如我所说,如果他们有这样的想法,我们很欢迎他们和我们总部对话,我们也没有任何子公司有这方面贷款的需要。我还想补充一点,当外部环境陷入危机的时候,你审视我们的子公司时,他们的状况其实非常好。沃伦刚刚也谈到了这一点,我们的大型企业、中型企业,甚至是小一点的企业,在疫情期间,他们的状况都非常良好,而且他们现在也进一步在为疫情做准备。

所以他们会评估疫情的情况。现在(因为疫情),他们将面对和过去不同的客户、和过去不同的消费行为,甚至我们的员工的工作状态和过去都不一样了。现在很多人都在家里工作,这能长久吗?我们现在面临的经营环境发生了巨大的变化。但我们确实是从“好的,我们正在度过危机”的角度出发,在认真规划我们该如何重启。这就是我想补充的,我们的业务正处于一个非常健康的地方。

沃伦·巴菲特:我们不知道这段时间会持续多久,也没有人确切知道。大多数人认为——他们比我更了解——这种病毒在夏季的几个月里,在某种程度上,它的传播将会减少。同时,很多人认为,它也会在未来的某一天重现。此外,如果美国公众的希望未达预期——夏天可以延缓病毒的传播,公众们会如何反应?他们该如何应对第二次病毒的袭击?病毒将在某种程度上决定我们的行为。

(针对疫情)我们正在做很多聪明的事情,我们也有很多非常聪明的人,但我们还面对许多未知因素。而健康方面的未知因素也造成了经济中的未知因素。我们必须在疫情发展的过程中不断评估。我非常希望,一旦疫情被控制,它不会回来,我们也可以重新出发。但你知道,事情并不总是完美的。

我说这些,并不意味着我有更好的行动方案——我不会到处批评人们的所作所为或任何事情。我只是觉得面对疫情,有太多太多的未知因素。我认为在过去的几个月里,疫情对世界的影响程度、对人们习惯的改变程度,以及对企业的危害程度都表明:你最好不要对自己在未来的六个月或一年里会发生什么太过自信。

16、巴菲特谈指数基金与主动管理基金

贝基·奎克:沃伦,刚才你提到你仍然建议人们投资标准普尔500指数基金。让我来问这个问题,这个问题来自凯文。他表示:“过去几周,我们一直从积极管理的基金经理那里听到,被动投资的时代已经结束。长期投资指数基金的历史安全性已经不复存在。能否请您就这一话题,特别是针对10年的投资时间跨度,谈谈您的看法?”

沃伦·巴菲特:我可以告诉你,我并没有改变我的意愿,这表明我的遗孀将把我的遗产中的90%投资在指数基金中(除所持有的伯克希尔股份以外),我认为这比人们通常从那些获得高薪的人那里得到的建议要好——因为他们为标准普尔500指数基金做顾问并不会赚很多钱。如果你说“在美国投资的好日子结束了。”那我非常不同意这点。另外你说,“指数基金是一种可怕的投资方式”,我认为这很难找到证据。我的意思是,如果指数基金能够(正确)反映市场,如果一方收费高,认为可以挑出股票(指指数基金);而另一方收费低(指主动管理基金),那么,随着时间的推移,我知道哪一方会赢。

你必须认识到,说服你相信他们(主动基金)能做些什么是符合很多人的利益的,他们甚至很可能相信自己能做到。他们中有一定比例的人会靠运气,少数人会靠技巧。这就是为什么它如此诱人,你甚至可以找到吉姆·西蒙斯(Jim Simons,文艺复兴基金管理者,年化复合回报率惊人)或那些将产生非凡回报的人。吉姆和他的团队充满了智慧,但这是非常不寻常的——顺便说一句,他们会向你收取很多的钱;实际上,他们可能会封闭他们的基金,如果他们确实这么做了,那么这是因为他们无法在管理大规模的资金背景下实现与过去相同的回报率。

你必须认识到,你所处的行业很适合一个优秀的销售人员。如果你是一个优秀的销售人员,而且你确实能给客户带来点什么,那么你就会得到更好的报酬——通过做好销售你能赚很多钱。但事实上,如果你看一下投资管理的本质,你就会发现,销售赚到的钱比投资管理赚到的钱多得多。

17、伯克希尔保险、能源业务的竞争优势和劣势

贝基·奎克:关于下一个问题,我收到了很多不同的提问,其中一些比其他的更有礼貌。下面是其中一个提问。这是从俄克拉荷马州塔尔萨的Mark Blakely提出的,他说,“和许多人一样,我也是一名自豪的伯克希尔哈撒韦股东。然而,将伯克希尔过去5年、10年或15年的业绩与标准普尔500指数进行比较,我对伯克希尔的表现不佳感到失望。即便是年初至今,伯克希尔也落后标普500指数8%。你认为伯克希尔表现不佳的原因是什么?虽然我无法想象在某个时候我会卖掉我的伯克希尔股票,但这的确涉及到钱(money is money)。”

沃伦·巴菲特:事实是,我向人们推荐标准普尔500指数。而我相信,就长期赚取合理回报而言,伯克希尔和任何单一投资一样可靠。但是,我不愿拿自己的生命来打赌,赌我们是否能在未来10年里打败标准普尔500指数。我认为,伯克希尔有一个合理的机会做到这一点——我们曾有过一段时期,我不知道在50到55年的时间里,我们曾打败标准普尔500指数多少次。我之前提到1954年是我管理获得回报最好的一年,但不幸的是,(在其他时间里)我的投资完全是在浪费时间(注:此处巴菲特谦虚的表示伯克希尔的表现一般般)。而且,我认为,如果你只是管理少量资金,我认为的确有一些人能够获得很棒的回报率。

但我认为人们都很难去识别(这类能带来优秀回报率的人)。我认为,当他们开始管理大型资金时,情况会变得更加艰难。对我们来说,随着资金规模的扩大,情况肯定会变得更加艰难。我不会向任何人承诺我们会比标准普尔500指数做得更好。但我要向他们保证的是,我99%的钱都投在伯克希尔了。我的大多数家庭成员,可能不是那么极端,但他们也很接近(我的做法)。我确实关心伯克希尔在很长一段时间里会发生什么,就像任何人都会关心它一样。但关心并不能保证结果。而伯克希尔确实有很强的关注度。

格雷格?

格雷格·阿贝尔:我同意沃伦的说法,没有什么是绝对的。但当我看着我们现有的资产和团队时,(作为股东)你们对伯克希尔很忠诚,但我们也有忠诚的团队,他们肯定会每天尽最大努力致力于使得伯克希尔变得越来越好。而且,当我审视我们的资产和团队的时候,我认为我们有——我们无法保证——我们有很大的机会并肯定会付出很好的努力来超越它(标准普尔500指数)。

沃伦·巴菲特:很难想象伯克希尔会有糟糕的结果,但任何事情都有可能发生。我所知道的是,目前伯克希尔在一季度末的净资产,是3700多亿,这个数字是在下降的,但它仍高于美国任何一家公司的账面净值——也许有一些国有企业的净资产更大,但在某种程度而言,伯克希尔可能是世界上最大的。我不太确定这一点。这也使得我们的投资在某些方面变得困难。

格雷格·阿贝尔:没错。不过我们的经营业务的潜力是很大的。你可以想想,我们刚刚谈到了能源,其基础设施正在持续变化。我们已经为1000亿美元的投资机会做好了准备。如果我们只看未来10年的业务和所需的基础设施及其将来的巨大投资,这些都告诉我,伯克希尔会有很好的前景。我们有很好的条件去抓住这些机会。对我来说,当你看我们的核心业务时,比如伯灵顿铁路、保险业务和能源业务,我们几乎没什么下行风险——这是我们拥有的三个真正伟大的核心业务。

沃伦·巴菲特:是啊。我们在能源行业的地位比任何人都好,因为我们没有分红要求。我们在20年中保留了280亿美元的收益,如果你经营一家正常的上市公司,你是无法做到这一点。我们有巨大的野心,这个国家需要它,这个世界也需要它。我想说的是,我们是一个非常有逻辑、组织结构良好、管理良好的团队——它不需要我的参与,我们的能源公司现在正在全球范围内参与到巨大的能源需求中。不过这些需求往往释放的比较缓慢,而且中间涉及到州政府,还有很其他事项。这项业务不会有什么戏剧性的变化,而伯克希尔将大力参与其中。

在保险领域,我们可以做别人做不到的事情。很多时候,这并不意味着什么,但偶尔它可能很重要——在规模和承保力度上有一些优势。但规模也会带来一些缺点:如果我们能找到10亿美元能让我们的资金翻倍的好机会,那就是10亿美元的税前利润和7.9亿美元的税后利润;而当我们的市值到了4500亿,不幸的是,这点利润算不了什么。不过如果可以的话,我们还是会努力去做的。

18、阿吉特不从事资本分配业务,他只负责保险业务

贝基·奎克:我想问这个问题,因为我认为有些人可能对你几分钟前说的话有误解——这是能够实时获得这些问题的好处。几分钟前,你谈到了公司里的接班人,他们将在你和查理不再做这件事后负责配置资本。你提到过你会让托德、泰德和格雷格都这么做,但我收到了一些类似的问题。这是来自纽约的Edward Popula,他说,“亲爱的沃伦,我注意到你没有提到阿吉特·杰恩,当你列出未来管理层的名单时,他已经出局了吗?”

沃伦·巴菲特:嗯,阿吉特不从事资本分配业务。不过他有世界上最好的头脑之一。我是说,在他为我们工作了几年之后,我给他父亲写了封信——前几天我又给他写了封信。但20年前,我写信给他说,“如果你有另一个这样的儿子,请把他从印度送过来,因为,在这个世界上,阿吉特是独一无二的。”任何人都会告诉你,只要和阿吉特有任何接触——尤其是在保险行业的人,只要他们很了解他,他绝对是独一无二的。但他的工作不是资本配置;他的工作是评估保险风险,这是十分罕见的才能——他是一个罕见的人才,而且他有巨大的资金支持来做这件事。所以他是伯克希尔的一个不可思议的资产。

而格雷格、托德和泰德在资产配置业务上已经做了很长时间。这是属于他们的游戏,而阿吉特的游戏就是保险。所以这就是为什么我提到这三人的原因。顺便说一句,当查理和我在的时候,我们自己也喜欢资本配置——所以之前伯克希尔的一些投资,不是查理和我直接做出的,而是他们三人做出的。

顺便说一句,查理的身体很好,我的身体也很好。

19、如何理解伯克希尔能源公司的重资本投入

贝基·奎克:格雷格,让我问你一个关于资本配置的问题。这个问题来自Matt Libel,他说,“伯克希尔将2019年46%的资本支出拨给了伯克希尔哈撒韦能源公司,你能给我们一些具体的数字吗——关于你如何看待资本支出、经济折旧以及会计折旧方面的差异?并请解释一下在不同的投资期内,我们是如何确定这些大型支出的ROE水平?就像我们股东在伯克希尔哈撒韦能源公司所做的那样?”

格雷格·阿贝尔:当我们看伯克希尔哈撒韦能源公司和他们的资本开支计划时,我们试图从几个不同的角度去真正地了解它——正如我们一直强调的那样。第一,在未来10年、20年、30年维持现有资产的实际需要是什么?——这里它不是指增量的投资,而是指需要有效地维持现有资产(的经营需要多少资本),(某种程度上)贬值反映了这点。而且,我们的目标始终是清楚地了解我们所拥有的业务,我们是否有业务需要的资金超过我们的折旧、还是相等或更少?很高兴地说,鉴于我们现有的资产以及我们维持能源资产(以保持其现有的经营)的方式,我们通常认为,我们仅仅依靠现有的折旧金额(注:并没有实质的现金流出),将其重新做为资本以配置,便足以维持现有资产的经营了。现在,在我们的能源企业中,最独特的事情是,尽管我们其中的83%受到了政府监管,但我们投入到该业务中的资金仍能获利。但这不是一种传统的分配资金的模式,确是一种可以有效的维持现有资产盈利状况的模式。所以这(和传统投资的原理)并非完全不同,而我们确实从这些资本中获得了收益。 但我们确实花费了大量的时间,沃伦和我思考了大量的投资机会,我们认为这是一个真正需要增量资本的新的机会——它就是建立风能发电站、电力传输设施以服务于风能或其他类型的可再生能源,比如太阳能。这对我们的能源业务来说都是增量,并推动了我们能源业务的增长。这确实需要资金(投入),但它确实推动了能源业务的增长。所以这件事涉及到两个方面(注:即维持原有经营水平及带来一定回报的增量资本开支)。我想我们的投资会比折旧的金额稍微低一点。我们对业务能够维持在该水平感到放心,而当我们需要在水平之上新带来一些增量时,我们会将其视为增量资本投入或成长性资本投入。

沃伦·巴菲特:是的,我们有大概400亿的这类资本投入。我们还有什么要补充的,格雷格?

格雷格·阿贝尔:所以,正如沃伦刚刚强调的400亿美元,在接下来的9年或10年时间里,我们将把其中的大约不到一半视为以维持我们现有资产经营情况为目的,另一半多是真正的增量资本投入。这些都是我们要推进的已知项目。我很高兴地告诉大家,我们可能还会继续有300亿美元的这类资本投入,而这是这个行业的真正机遇所在。 不过正如沃伦所说,这需要很多时间,这工作量很大。例如,我们将于2020年完成的输电项目,是在2008年收购太平洋公司时所启动的。我记得当时我在做这个输电项目规划时,考虑了一切之后,我想着,“6到8年后,我们会让这个输电项目投入运营。”直到12年后、直到当它投入运营时,我们才从这些投入资本中开始赚到了钱,并且把我们投入的资本都赚回来了。所以我们对这个机会非常满意,这么说吧,我们现在埋下了很多种子。

沃伦·巴菲特:是啊。这些并不是什么超级高回报的东西,但随着时间的推移,它们会有不错的回报。我们在资本分配方面几乎是独一无二的。当然,除了让私营企业做这类投资以外,你可以让政府实体也这样做。不过,这类投资花了很长时间,但却获得了还不错的回报。我一直在说,能源行业,它不是真正致富的途径,却是真正保持富裕的途径。 我们将以可观的回报——而不是超额回报,来配置大量资金。你也不应该在这类事情上(注:指公用事业)获得超额回报。我的意思是,私营企业有权做政府授权的某些事情,但他们不仅应该保护消费者的利益,也应该保护提供资本的人即股东的利益。我们伯克希尔能源公司已经运行了接近20年,未来还有很长的路要走。

20、巴菲特谈对西方石油公司的投资

贝基·奎克:(03:22:04)好了,下一个问题来自新泽西州的杰森。“作为伯克希尔和西方石油公司(Occidental)的股东,我很高兴看到你们对该公司的投资,但过去几周,事情变得很明显,你的投资帮助西方石油公司管理层避免了股东对收购阿纳达科石油公司(Occidental )的投票,而这是一个非常不利于股东的结果。从西方石油公司的角度来看,这笔交易被证明是不负责任和昂贵的,最终对西方石油公司的股东价值是非常有害的。在我看来,这也永久性地损害了伯克希尔在市场上的声誉。请对这一不幸的结果发表评论,并告诉我为什么西方石油公司的股东和其他市场观察人士不应该有这种感觉。”

沃伦·巴菲特:好吧,我们从一开始就说过,不过我们并没有预料到它的进展程度。我们说过,本质上,当你购买一家大型石油生产公司的股票时,它的表现将在很大程度上取决于油价——它不会是你在地理问题上的“本垒打”或“超级错误”或类似的东西——这是一项取决于油价的投资。当5月份的合约油价跌至负37美元时——就像前几天发生的那样,那原本是不可能发生的。如果你持有石油,那么只有在你预计油价将大幅上涨时,你才应该持有石油,而我并不知道它们是否会大幅上涨。 我们做了一笔交易。我们的交易是在一个周日做出的,当时阿纳达科石油公司的管理层很看好雪佛龙(Chevron),并且雪佛龙当时已经获得了10亿美元的分手费。意外的是,有一些人(注:指西方石油公司)在偶然的情况下,在花了好几年的时间来研究它(注:指阿纳达科石油公司),并在当时盛行的油价下,它很有吸引力;但在每桶20美元的情况下,这显然没戏,在每桶负37美元的情况下,它更不会起作用。但只要油价在每桶20美元或更低的情况下,它就不会有吸引力了。石油公司所做的一切,无论是埃克森美孚、西方石油公司还是其他公司,在当前的油价下都不管用。这就是为什么石油产量将在未来几年大幅下降,因为石油公司都没钱去支付新的钻井了。 这在过去的其他时候也发生过,但现在的情况是,你不知道要把新生产的石油储存在哪里,同时石油需求急剧下降,不久前,俄罗斯人和沙特人都试图在石油产量上超过对方。当你的石油库存特别高的时候,石油公司的投资就行不通了,它们离可投资的标准越来越远。现在,美国的石油产量将大幅下降。它也不支付钻井和各种勘探费用,石油的价格与一两年前的价格差距也很大。从这种意义上说,如果你是西方石油公司的股东或任何石油生产公司的股东,那你们和我一样,到目前为止,在油价走向及其未来走势方面上犯了一个错误。

21、伯克希尔的石油方面的投资可能出现永久性资本损失

贝基·奎克:那么让我接着问这个问题。这是阿尼什·鲍尔(Anish Ball)的问题,他说,“伯克希尔的石油投资是否存在永久性资本损失的风险?”

沃伦·巴菲特:嗯,当然有。这是毫无疑问的。如果油价保持在这个水平,就会有很多资金受到影响——这其中大量的资金和中间环节涉及到银行贷款,而这会对银行业产生了一定的影响。这虽然不会摧毁它们,但是,有很多的资金进行了投资,它们可并不是基于WTI油价(即西德克萨斯中质原油)为17美元、20美元或25美元的基准情况开展的。 但在采矿业,你也会遇到类似的情况,你也可以在一些制造业产品中遇到类似的事情。但在大宗商品方面,情况尤其严重,比如农民的农产品价格一直很低,而在某种程度上,政府对他们进行了补贴。事实上,我完全赞成这点。 但如果你是一家石油生产商,你就得希望石油价格在未来会有所表现,除非你卖出了大量的远期期货(注:此时产品价格下跌,持有远期期货的空方将获利)。实际上,西方石油公司每天卖出30万桶石油,同时他们实际上还买进了看跌期权,并卖出了与之相匹配的权力和义务——他们在每天30万桶的石油上得到了10美元一桶的保护。 但当你购买石油时,你是在长期押注油价(上涨),而油价始终是存在风险的,正如我们所说,石油生产商已经意识到了风险。如果油价一直处于这个水平,那么将会有大量的能源贷款的坏账产生。如果能源贷款出现了坏账,你可以想象股权持有人会发生什么。所以,是的,我们的确会面临永久性资本损失的风险。

22、伯克希尔卖出的指数看跌期权的情况

贝基·奎克:这个问题来自鲍勃·科尔曼。他说,“沃伦,你能给我们你卖出的股指数看跌合约的最新的情况吗?我在2019年年度报告的第60页上发现,2019年的公允价值负债似乎略低于10亿美元。如果该指数下跌30%,负债将飙升至27亿美元。因此,如果指数下跌60%,那么伯克希尔的潜在负债将接近55亿美元。这个数字合理吗?”

沃伦·巴菲特:从2004年到2006年,我想我们签订了差不多是48到50份类似的合约,合约期限最短的是15年,最长的一份是20年,我记得我们为此收到了大约48亿美元,而我们可以自由地(使用这笔资金)来做我们想做的事情,并且我们同意根据四个指数中的一个或多个指数在到期时的卖价来进行结算,即它们是所谓的欧洲期权,只在一个特定的日期结算。除了一份小规模的合同以外,我们不需要为此提供抵押品,这也是这笔48亿美元交易的一部分。 这些合约最初的名义价值可能超过300亿美元,也许是350亿美元。而如果一切都归零的话——我的意思是,道琼斯指数跌至零、日经指数跌至零等等——其中一些合同已经结束了,我们现在有大约140亿美元的名义价值,这已经是原来的一半不到。而我们还没有为它们做出任何较大规模的结算。我们还买回了几份合约。 现在,如果所有指数归零,我们将损失140亿。如果所有的指数都以3月31日的价格结算,我认为我们的损失将比我们在资产负债表上的潜在负债要少一些。到目前为止一切都很好。我的意思是,我们已经很好的利用了这些合约带来的权利金进行投资,并且随着市场的大幅上涨,这些投资都拥有突出的潜力。同时,我们也不需要再支付任何费用。而如果指数继续下降,我们必须支付超过(现有潜在负债)几十亿美元的费用,而我们已经为此计提了偿付责任准备金。 但到目前为止,一切都很好,这并没有给我们带来任何问题。我认为最后一份合约将在2023年的某个时候结束。我认为,今年晚些时候可能有其中20%或25%的合约将到期。除非那些不同期限的看跌期权在同一时点到期(按照合约,这不可能发生),我们的潜在负债不可能翻倍。就像我说的,这些看跌期权已经被削减了一半多,我们在这方面做得很好。 关键是,除了几个小金额的合约以外,我们不同意提供更多的抵押品——当我们做交易的时候,我们永远不会让自己处于那样的境地:我们永远也不会使得伯克希尔在一个特定的日期,面临一些无比巨大的偿债义务。

23、伯克希尔不会分拆

贝基·奎克:你几分钟前提到,你非常担心伯克希尔的“长期健康情况”,这个问题来自亚特兰大的德鲁·埃斯托斯,他说,“已经有人猜测伯克希尔哈撒韦在巴菲特之后会被拆分,人们应该认真对待这种猜测。许多长期股东认为这种观点是愚蠢的。伯克希尔250亿美元以上的现有盈利水平,为我们和您遗产的投资提供了很大的灵活性。您能更有力地说明维持伯克希尔现有架构的理由吗?如果你不做说明,那么这一责任将落在一群不知名的人身上,而他们的可信度要比您低得多。”

沃伦·巴菲特:如果你要出售伯克希尔的各个子公司,在向股东分配之前,你将在公司层面迎来一笔巨额税收。你确实可以分拆一个特定的公司,但要在不涉及税收的情况下去拆分一家多元化公司——在1986年之前,“通用公用事业原则”(general utilities doctrine)在当时非常流行,很多人在评论公司分拆的时候,并没有考虑到这点。在一些情况下,在某些特定类型的交易里,人们可以通过一些富有想象力的方式来避税。如果你要拆分伯克希尔,税收这将是一个因素。 此外,如果没有我们的子公司的收益或资本贡献,我们就没办法将这些资本进行再投资,也没办法在保险领域有所作为。伯克希尔的资本配置有巨大的优势。所以伯克希尔的股价并没有很大的折扣。实际情况是,尽管我所有的伯克希尔股票,每一股都将按照我14年前制定的计划捐赠给慈善机构——今年7月,我将捐赠价值30亿左右的股票,但这仍然涉及一个很大的投票比例——包括包括巴菲特家族以外的其他人在内。因此,分拆伯克希尔这事儿是不会发生的。 顺便说一下,分拆还涉及到巨额费用——你不会从华尔街得到公正的建议,特别是当一个行为可能可以大量收费,而另一个行为却无需收费的时候。现在,我会告诉你,有很多人会来到这里,提出一些建议,说“分拆对股东来说是很好的”……而可以肯定的是,我已经考虑过这一点。我会告诉你们,你们可以指望伯克希尔将以目前的姿态持续很长一段时间。不过,我不能告诉你一百年后会发生什么,我也不能确切地告诉你,如果某些财富税或基金会税收发生了变化的话会发生什么。但我现在的遗产处置计划已经酝酿了很长时间——它不仅确保了所有伯克希尔赚到的钱,随着时间的推移,所有这些钱最终都能够被捐给各种慈善机构,而且这样也能使得我们远离华尔街。 格雷格,你对此有什么想法吗?

格雷格·阿贝尔:我认为关于资本分配的评论是至关重要的,我们有能力在我们子公司或保险公司之间重新进行资本配置,而这对我们的股东没有任何影响。这就是伯克希尔独特结构的价值驱动力,它创造了巨大的价值。我想这就是我要补充的。

24、巴菲特如何应对负利率贝基·奎克:好的,这个问题来自华盛顿特区的Rob Grandish,他说,“欧洲大部分地区的利率为负,日本也是如此。沃伦曾多次撰文指出,伯克希尔的保险公司的价值来自于保单持有人预先支付给保险公司的保单费用,从而伯克希尔哈撒韦可以利用浮存金赚取投资收益。那么,如果利率为负,那么预先筹集资金将是昂贵的,而不是有利可图的。如果利率为负,那么保险浮存金就不再是一种收益,而是一种负债。能否请您讨论一下,如果美国利率为负,伯克希尔的保险公司将如何应对?”

沃伦·巴菲特:利率将在很长一段时间内都是负的。因此,你最好持有股票,或者持有其他的东西。过去10年发生的事情是值得注意的。我一直错误地认为,在没有通货膨胀的情况下经济很难取得发展。但我们仍有1200多亿美元,其中占比较高的是短期国库券,另外一些是现金,而这些短期国库券现在几乎没有给我们任何回报。随着时间的推移,这是一项糟糕的投资,但当机会出现时——它会在某个时候出现,到那时候,你能指望抓住这些机会的唯一东西,就是你所拥有的这些短期国库券。 现在世界其他地方可能(因为疫情)而停滞了——我们也需要停滞经济来保护生命安全,(在这种情况下)我们一定要确保我们能够支付我们的债务——主要是随着时间的推移,我们对我们的保单持有人的责任。我们非常重视这一点。 因此,如果世界变成一个你可以发行越来越多的货币,并随着时间的推移出现负利率的世界,我必须亲眼所见才能相信,而我已经见过一点点。这让我感到很惊讶。所以,到目前为止我都错了。如果你要实行负利率、大量投放资金,并产生相对于生产能力而言越来越多的债务,那么,我想世界会在几千年前就会发现这一点,而不是直到现在才发现。 我们将拭目以待。这可能是我在经济学领域见过的最有趣的问题,你能继续做我们现在正在做的事情吗?或者世界能够继续这样十几年吗?但我们可能会面临一个时期,即我们会继续这样做,甚至力度会比我们已经做的要大得多的时期。 格雷格,你对此有什么想法吗?我希望我知道答案。也许你知道。

格雷格·阿贝尔:不,我认为正如你所说的,我认为它也在年度报告中里有提及。我的意思是,我们不知道答案,但正如你所说,相对于负利率,现在的一些基本面情况非常有趣。但我不想谈论它,我没有什么要补充的。

沃伦·巴菲特:如果我知道我可以继续以负利率筹集资金,那么我想成为财政部长,这会让生活变得很简单。我们正在做的事情,我们真的不知道最终的结果,我认为总的来说这是正确的事情,但我认为他们会造成某种后果——我认为他们可能是将一种极端的后果不断地推后;可如果我们不这样做的话,后果会很严重。因此,总有人需要在这些问题中寻找到平衡。

25、为什么伯克希尔投资许多资本密集型企业贝基·奎克:这个问题来自佛罗里达州迈阿密的亚当·施瓦茨(Adam Schwartz),他说,“伯克希尔是他的合伙企业中持股最多的公司。这也是他们大部分净资产的来源。”他说,“伯克希尔这些年投资了很多资本密集型企业,比如铁路,你如何看待这些资本密集型企业面临的通胀甚至通缩风险?这会不会是一个关乎生死存亡的问题?特别是考虑到你刚才说的,美国发行的债务最终会到期,它最终会通过对公司征收更高的税率或提高中下阶层的工资来应对吗?”

沃伦·巴菲特:嗯,我认为,未来增加公司税的可能性要比降低公司税的可能性大得多。因此,我认为我们作为一家公司,我们从政府那获得了一部分利润。这在一定程度上取决于哪个政党当选、他们是否控制了两院和总统职位等等。但是,我们可以很容易地提高企业所得税,也许在某个时候会大幅提高企业所得税。就资本密集型企业的业务而言,它们就没那么好了。如果你能找到一家在运营方面同样优秀的企业,并且不需要新投入资金。喜诗糖果就从来不需要新的资本,但它没有很快的增长,它也不需要钱来扩大它的规模,却给我们带来了巨大的回报。 因为它是我们伯克希尔公司的全资子公司,所以我们将赚到的资金重新部署到其他地方并不需要太多的税收支出,无论是在公司层面还是在个人层面。所以你真的想要一家企业,每个人都想要一家企业——一家不需要任何资本投入的企业,并能够保持增长。它的成长并不需要更多的资本。 我们伯克希尔能源企业,随着能源行业的发展,它需要更多的资本。我们的铁路业务在某种程度上如果不增长,甚至需要更多的资本。因此,资本密集型企业就其性质而言,不如那些人们在银行里直接付款、并不需要新资金投入的企业好。如果你看一下我们30万亿美元的股票市场的最高市值在哪里,如果你看看前四、五家公司,它们可能占了30万亿中的4万亿左右,基本上你会发现,他们不需要太多的增量资本投入。 这就是为什么他们值很多钱,因为他们赚了很多钱,他们在生意中不需要太多的钱。我们拥有一些类似的业务,但肯定不是铁路,也不是能源业务——他们是很好的生意,我们也爱他们,但如果他们不拿任何资本,他们更会表现的令人难以置信。这就是我们从50或60年的经营企业中学到的,如果你能找到一个不需要增量资本投入的伟大企业,当它成长的时候,你会受益无穷。 在某种程度上,保险业务就是我们无论如何都想拥有的资产——我们的保险业务并不需要太多的资本投入。但它需要有可用的资本,但我们能够把这些钱大部分投资在我们想要拥有的东西上。因此,我们特别适合保险业务,这确实是我们多年来增长的最重要因素,虽然我们也有很多其他的因素做出了贡献。 格雷格,你做的是资本密集型业务。跟我们说说吧。

格雷格·阿贝尔:嗯,我认为毫无疑问,我们显然更愿意从事资本密集程度较低的业务,但在资本密集程度较高的领域,那里有独特的机会——当我想到通货膨胀的时候我会提到它,当我们经历这场危机的时候可能会提到它——这或许是一场漫长的危机,取决于恢复时间的长短。 我的意思是,当我们谈到能源或铁路时,我们是独一无二的,我们确实有一定的定价权,这是通过我们的监管规则、或者我们与客户的安排来实现的。因此,如果我们进入通货膨胀时期,这并不是完美的保护,但这些企业一般都能收回很大一部分成本,即使在通货膨胀的环境下,仍然有合理的回报。 正如沃伦说的,他们不会有很好的回报,但即使在通胀时期,他们仍将获得合理的资本回报。在这类事情上可能会有一些滞后,但仍然会有非常稳健的投资。

沃伦·巴菲特:是的,如果极端一点,我们假设一个10倍的通货膨胀率,那我们会很高兴我们拥有这条铁路。嗯,我们已经在这个领域投入了大量资本,在我看来,在未来几十年里,这一业务对很多很多人来说都是非常非常可靠的业务。我会这么说,我们最初的购买是站在100年的时间跨度的视角来做出的,现在我把这个时间跨度延长了,所以如果出现很大的通货膨胀,它将赚取更多的美元。按实际中,谁知道会怎么样呢?但它会赚到更多的美元和获取更多的能源项目,但如果我们没有通胀,那会更好;如果我们不需要投入增量资本,那也会更好。如果我们能找到并不是那么资本密集型的、同样的业务,那我们就能赚取很多资本。 我的意思是,我们现在的定位非常适合于资本密集型企业,而其他人在这方面筹集资金将面临困难。但这类资本密集型企业仍然可以带给我们客观的回报。

26、巴菲特不担心美国政府债券的违约贝基·奎克:好吧。这个问题来自Charlie Wang,他是旧金山的股东。他表示,鉴于经济和债务水平处于前所未有的水平,美国政府债券违约会有风险和后果吗?

沃伦·巴菲特:不。如果你用自己的货币发行债券,货币会发生什么呢?这可能是一个问题,因为你不会违约。美国已经足够聪明,人们也足够信任我们,使得我们可以用自己的货币发债券;阿根廷现在有一个问题,因为债务不是以他们自己的货币来计算的,很多国家都有这样的问题。很多有能力的国家将来都会遇到这个问题。欠别人的钱是很痛苦的,但是听着,如果我可以发行货币——比如叫做巴菲特元,如果我有一台印刷机,并且我可以以巴菲特元作为货币进行借钱,那么我永远不会违约。但就购买力而言,你最终能得到什么是值得怀疑的。但就美国政府的情况而言,在几年前针对美国政府信用评级的降级,我认为这是毫无意义的。 你怎么能认为会有一个公司的评级,能够比一个能印钱并将其付给你的人,拥有更强大的信用评级呢?我真的不明白这一点。所以不用担心政府违约。 顺便说一句,我觉得对政府债务设置上限、或限制政府举债等诸如此类的事情是有点疯狂的,我们应该提高政府债务上限。因为政府的这笔债是不会真正偿还的。任何认为他们需要降低政府债务的人,其实他们可以对这些政府债务会进行再融资。我的意思是,历史上曾有一个短暂的时期,我想是在90年代末左右,当政府债务有所下降时,美国发行了更多的债券。美国的偿债能力将会增强,但诀窍是继续以本币借款。

27、巴菲特对公司回购股票的看法贝基·奎克:这个问题来自大卫·卡斯。他是马里兰大学(University of Maryland)的金融学教授,他说,“伯克希尔已经投资了很多有股票回购计划的公司。最近出现了对回购的强烈反对。你对这个问题有什么看法?”

沃伦·巴菲特:嗯,现在反对回购在政治上是非常正确的。关于回购有很多疯狂的说法。回购就是这么简单——我的意思是,这是向股东分配现金的一种方式。这么说吧,你和我还有格雷格我们三个人决定买下一家汽车经销店或麦当劳的特许经营权或其他什么东西,我们每个人都投入了100万美元或其他什么数目。有一种情况可能是,我们相处得很好,业务也增长了,但我们中的一个人真的想花掉属于自己股份的那份盈利,而另外两个人却想把钱留在公司里继续发展。假设只有我们三个面临这种情况,而我们是唯一的股东,我们不会给每个人100%的股息支付,我们也不会不让那些想要退出的人离开。 不管这个人每年想从收入中花多少钱,合理的做法是回购他所持有的一部分股票,这样子另外两个人就发现他们在公司的持股比例增加了,而第三个人的仍能继续在公司持股分享未来的收益;但他们也可以直接分红,从公司发展中拿出一些钱。你把资金从生意中抽出来,不管是哪种情况,一种是你叫红利,你可以把它发给每个人,不管他们是否想要;而通过回购,你可以把资金给那些需要的人。 自从2006年以来,我一直遵循捐赠股票的政策,未来我也将捐赠大量股票。但收到我捐赠的慈善机构,他们需要在当前股价水平的基础上,非常迅速地花掉这笔钱。因此,(今年)他们将获得价值30亿美元的伯克希尔的股票。实际上,我减少了我对伯克希尔的持股比例,但伯克希尔保留的资本仍比我放弃的多。这样我就有了更多的美元,但我的持股比例下降了,而那些需要现金来进行慈善工作的人,他们会将(我捐赠的)股票套现。 我也不会强迫我妹妹或其他什么人,拿一大笔她不想要的钱(注:即分红),因为她想把这些钱(在伯克希尔)再投资,她想让属于她所有的钱,再投资到生意上。而那些不想要自己所持有公司的股票的人,往往公司最终也会陷入同样的境地。我们已经(在伯克希尔内部)转移了一些不需要用于增长的资本。 现在,公司是否应该进行回购取决于几件事:一是公司应该保留他们所需的资金,用于明智的增长前景,这很好。其次,这一点从来没有被提到过,他们应该以低于他们认为的价格买回来。现在公司的回购往往会在这方面犯错误,但公司也往往在很多业务中会犯错误。不过这(注:指以低于内在价值的价格回购股票)应该是指导原则。据我所知,JP摩根的杰米·戴蒙德说过一次——我们也在不同的时候说过,“只要对继续持有我们股票的股东有利,我们就会回购股票。”而你现在看到很多这些企业的回购的问题是,“我们将花50亿美元或100亿美元进行回购。”好吧,这就像是说,“我今年要花50亿美元去收购一些企业,而不知道你会从这笔钱中得到什么。” 公司的回购应该对价格敏感,显然它应该是敏感的。但当条件合适时,回购股票也应该是显而易见的,不应该有丝毫的怀疑。回购就像分红一样——不过人们现在已经开始抱怨公司回购股票的时机是多么的糟糕——很少有人说给他们分红对他们来说是糟糕的。现在,很多公司有更多的资金了,他们当时的回购做得很明智,我希望他们继续这样做下去。格雷格?

格雷格·阿贝尔:不,沃伦,我只知道你在过去评论过一件事,我认为这是我们正在看到发生的一件事:我们显然支持回购,但有些公司可能在回购上过于极端了——很多公司利用资产负债表上的每一分钱进行回购股票的时候,他们却没有为他们的业务创造任何应对极端事件或颠簸的缓冲。我想,我们将会看到一些非常不幸的结果。因此,公司的回购遭到了一些反对,但仍有很多公司像沃伦说的那样,在进行明智的回购?

沃伦·巴菲特:采取行动增加剩余股份的价值并没有什么错。但如果他们买回去是因为“大家都这么做”或因为“这个想法真的很不错”——我曾看过一些回购案例,这些案例真的很愚蠢,但我不认为这是不道德的。我只是觉得他们这么做是很愚蠢的。另一方面,正如格雷格所说,我们喜欢那些能满足我们的增长要求,并保持良好的资产负债表、为你可能会感到惊讶的事情留下误差幅度的公司。如果他们发现自己的股票价格低于企业的内在价值,我认为,如果他们不回购他们的股票,他们就犯了一个大错误。 但这肯定是个政治话题。就像我说的,如果你是一个政治家,当在这个国家做一些事情变得政治正确时,最好的办法就是赶紧跟着一起做。而伯克希尔将继续做我们认为对股东有意义的事情。我们也喜欢投资于这样想的公司,要知道并不是所有公司都这样做。

28、A类股可以转换为B类股

贝基·奎克:这里有一个来自佛罗里达州博卡拉顿的卢·博加特的问题。他说,“我是一个长期股东,虽然我知道,拆股对股票的价值没有任何帮助,但在我即将退休的时候,我有一个担忧:由于A类股价格极高,当我希望在退休时从我的投资组合中抽出一些钱时,我将面临着一大笔税。比如说,今年的平均价格约为30万美元,那么我每股将有潜在20万美元的资本利得的负债。如果我在退休期间需要60,000美元的额外现金,那么我需要出售全部股份,并承担200,000美元的纳税义务。如果你将股票拆成10股一股,我可以卖出两股3万美元的股票,并将我的纳税义务保持在更可控的4万美元。我还可以维持我在伯克希尔的更多股份。他说,你有没有想过这点?现在回想起来,我当时应该买B类股,但是当时没有考虑到。”

沃伦·巴菲特:你可以把A类股转换成B类股,这正是我在7月份把我的股份捐给五家基金会时发生的事情。我实际上在捐赠之前就把它转换了。所以他们得到的是B类股,事实是B类股对那些想要放弃他们所拥有的一小部分的人非常有用。所以你可以把A类股转换成B类股,这正是我14年来一直在做的事情,因为我把它捐赠出去了,B类股解决了这个问题。我记得,我们一度将B类股拆分,只是为了让它更便于人们管理,这样人们就可以处理较小面值的股票。 A类股拥有不同的投票权。但我认为,无论如何,我们永远不会让A类股比B类股更有优势。A类股过去在我们的股东指定捐赠计划中有优势,我们在最初设立B类股时就加入了这一点。但那是很久以前的事了,现在已经不存在了,所以随着时间的推移,B类股和A类股会得到完全相同的待遇。这是真的,A类有更多的投票权,大多数时间里A类股和B类股是平价的。所以我会说,如果你想在筹集现金方面做点什么,如果你有很多A股,那么就拿一两股A类股转换成B类股再变现吧,我认识的很多人都这么做了。

29、巴菲特谈疫情对银行业的影响

贝基·奎克:这是来自台湾的Thomas Lin的提问。他说,“沃伦曾经说过,如果不在资产端做蠢事,那么银行业就是一门好生意。鉴于疫情可能会给贷款带来很大压力,银行们过去几年做的蠢事很可能会爆发。通过阅读年报、10Q和其他公开信息,你在寻找什么线索来判断一家银行是否由真正的银行家运营,而他不会做蠢事?”

沃伦·巴菲特:这是个很好的问题。但我要说的是,这次让鲍威尔主席的工作比2008-09年要轻松一些的一个原因是,银行今天的状况要好得多——在2008年和2009年时,美联储除了需要考虑如何应对能对经济有利以外,还需要考虑具体银行的具体情况,而这些银行在2008年和2009年都深陷其中,他们当时做了一些不该做的事情。其中一些银行,他们的财务状况肯定与现在大不相同。因此,在这次疫情中,银行系统不是问题所在。我的意思是,我们决定大规模地关闭经济的一部分以应对疫情,这不是任何人的错。这个世界上确实会发生一些(预想不到的)事情,地震发生了,飓风发生了,这次只是不同的事件发生了。 但银行需要监管。我的意思是,他们受益于联邦存款保险公司,但想让政府站在你的存款背后,需要银行自己表现良好。我认为银行的表现非常好,我认为他们的状况非常好。这就是为什么联邦存款保险公司积累了我所说的1000亿美元的原因。FDIC最近几年对银行进行了评估和计提,在某些时期加大了评估计提的金额,他们甚至对大银行进行了区分,FDIC建立了巨大的准备金储备。然后他们还夯实了自己的资产负债表,目前他们不是鲍威尔主席面临的问题的一部分。而在2008年和2009年,它们是伯南克面临的问题的一部分。 如何发现那些做蠢事的人并不容易,不过有时候这很容易,但我并没有遇到太多让我困扰的事情。但归根结底,银行是大量利用他人资金运作的机构,如果经济中的问题变得足够严重,即使是强大的银行也会承受很大的压力。我们将非常高兴我们有联邦储备系统站在银行身后。我现在没有看到银行业有什么特别的问题。我可以想到各种可能性,杰米·戴蒙德在摩根大通的报告中提到了这一点。你可以想象疫情会给银行带来很大压力的情景,它们并不是完全不可能的。我认为,总体而言,银行体系不会成为问题。我不会百分之百肯定地这么说,因为在这个世界上,存在着银行可能出现问题的某些可能性。 银行在能源贷款方面会有问题。他们会遇到麻烦的。对于一些银行来说,他们会在消费信贷方面遇到额外的问题,他们会遇到的。但他们知道这一点,而且他们很保守。嗯,他们为此已经准备了充足的资本。他们在第一季度已经开始计提准备金了,他们可能需要计提更多的准备金。但它们根本不是我主要担心的问题。我们拥有很多银行。或者说,我们持有很多银行股。 格雷格,你有什么想法吗?

格雷格·阿贝尔:你之前也谈到了,总的来说,我们不知道这场疫情会持续多久。我们不知道是否会发生第二次爆发,这是目前真正未知的风险,银行将不得不像企业一样继续管理这些风险。但你显然已经强调过了。

30、为什么巴菲特不在3月股价下跌时回购伯克希尔的股票

贝基·奎克:这个是Andrew Wenky的问题。他说,“你能不能问问沃伦,当伯克希尔股票价格下跌到比他在1月和2月回购的价格低30%的时候,他为什么不在3月回购股票?”

沃伦·巴菲特:在非常非常非常短的一段时间,股价下跌了30%。但我并不认为,伯克希尔现在的股票价格相对于价值的折让,与我们之前以更高的股价回购时所面对的折让有很大区别。我们面临的现实已经改变了,所以我改变主意了。我们一直在思考回购股票的问题,但我不认为现在回购伯克希尔的股票,会比三个月、六个月或九个月前更有吸引力。但回购总是有可能发生的。让我们看看未来会发生什么。 格雷格,你考虑回购股票吗?

格雷格·阿贝尔:不,我认为沃伦的方法,是正确的。除了“沃伦的方法是正确的方法”之外,我无法补充任何其他内容。当我们看到我们的股东回购股票是正确的事情时,我们就会采取行动。这并不意味着我们会一直进行回购,或者我们关于回购的观点有所变化。

沃伦·巴菲特:未来可能存在一个相对于当时价值的价格,和一年前的实际价值不一致——我的意思是,(我们持有的)某些东西的价值降低了,比如我们在航空公司的立场就是个错误。伯克希尔今天的价值降低了,因为我持有了这方面的头寸,还有一些其他类似的决定。因此,现在回购股票并不比我们当时回购股票更有吸引力。现在的价格没那么好——价格还没有达到一个水平,或者说还没有达到一个让我们感觉比其他东西更好的水平。这其中还需要考虑到货币的期权价值,以应对潜在的长时间的经济停滞。

31、巴菲特提醒人们慎用信用卡

贝基·奎克:这个问题来自以色列的三位投资者。Lidars,Yossi LUF和Dan Gorfung。他们想了解信用卡业务。他们说,“你如何解释近年来信用卡平均利率相对于联邦基金利率的上升?你认为有哪些力量可能使其保持在当前水平或在当前水平附近,又有哪些力量可能使其在未来走低?”

沃伦·巴菲特:很明显,它在某种程度上影响了美国运通。它会影响我们拥有的银行,但信用卡利率会受到竞争的影响,显然,也会受到潜在损失的影响。在过去的几个月里,潜在损失明显地上升了——尽管它可能比过去的某些时期有所下降。在这个问题上,我真的没什么好说的。事实是,我们的家具公司,他们中的一些有发行自己的信用卡,或者他们和别人的信用卡有很多业务往来。 我一般会给人们说,我们对信用卡感兴趣。但我认为,人们应该避免把信用卡当作存钱罐。不久前,有个女人来找我,她带了些钱来——不是很多,但对她来说很多。她是我的一个朋友,她说,“我该怎么办?”我说,“你的信用卡欠了多少钱?”她说,“好吧,我欠X。”我说,“好吧,你应该做的是……”我当时不知道她支付的利率是多少,但我想我问过她,她自己是知道的——大概是18%左右。 我说,“我可不知道怎么赚18%。”我的意思是,如果我欠了利率为18%的钱,那么,我要做的第一件事就是还清。这比我想到的任何投资点子都要好。而这不是她想听到的。然后在后来的对话中,她谈到了她的女儿,她的女儿有1000美元或2000美元左右现金。她说,“好吧,我该怎么打理我女儿们的钱呢?”我说,“让她借钱给你吧。”我的意思是,如果你愿意支付18%的利息给你女儿,她不会找到更好的交易。(在这种情况下)我也会借钱给你的。” 这根本说不通。你不可能以这样的利率借钱度过一生,你也不会因此而过得更好。所以我鼓励所有人(不要透支信用卡),而在某些情况下,这有悖于伯克希尔的利益,可全世界都爱信用卡。但我想建议任何人,他们在生活中不要以12%的利率向任何人借钱——这对资金出借方而言太划算了,如果他们真的拥有一个很好的信用,那么可以来见我本人谈谈,我会以那样的利率借给你钱。 格雷格,你怎么跟你的孩子说的?

格雷格·阿贝尔:我会给出同样的建议,这是很棒的建议。我有三个孩子,他们使用他们的信用卡非常谨慎。显然,当人们进入数字世界和电子商务世界时,他们会更多地使用它,但最终他们必须偿还它。在那些场景里,信用卡交易并非必要的——反而很容易造成透支。现在,信用卡业务的风险正在增加。

沃伦·巴菲特:这对某些人来说,这只是一种方便的支付方式。

格雷格·阿贝尔:是啊。

沃伦·巴菲特:但如果我以12%的利率借入资金,这不是一件好事,我会因此遇到很多麻烦。在伯克希尔,你可不会看到我们为此付出代价。

32、巴菲特赞成针对疫情的工资保障计划

贝基·奎克:沃伦,这个问题来自林赛·舒马赫。

沃伦·巴菲特:贝基,我们也许应该在15分钟内结束这一切。你能选出最好的提问吗?

贝基·奎克:好的,没问题。我还有几个问题要问你。这是林赛·舒马赫的问题。她说,“沃伦,你对工资保障计划(Payroll Protection Plan)有什么看法?”

沃伦·巴菲特:嗯,我一般不想涉足政治,但我认为这是一个非常好的主意:在这样特殊的时期,可以照顾那些面临严重生活困难的人。如果政府告诉很多企业“你们需要在很长的一段时间里放弃做任何生意”,这对我来说是一件小事,但对那些靠薪水过活的人可是一件大事。我完全赞成(工资保障计划)。虽然这管理起来一定很麻烦——这是一个大型计划。我永远不会批评别人做这做那,因为我自己在管理一些大事情上也存在问题。你知道,要解决如此巨大的问题并不容易。 显然,这中间会有一定程度的欺诈。并不是每件事都进行得很完美,但是我百分之百地关心那些因为一些与他们无关的事情而受到伤害的人。谁知道疫情会持续多久呢?有成千上万的人在担心他们在几个月前不担心的事情,他们并没有做错什么——他们准时上班,他们取悦与他们打交道的人——而现在他们没有工作,或者被解雇了。 所以,我完全支持这个想法,但我认为这是非常困难的。我们(很可能)不能完美地执行这个计划。但政府已经尽力而为,而且做得很及时。我对国会就此问题所采取的迅速行动给予真正的信任。我认为,他们从2008年和2009年中吸取了一些教训,我认为政府正在努力做我认为非常正确的事情,这是值得肯定的。我不会坐在那里想着如何能做得更好。格雷格?

格雷格·阿贝尔:我同意这些评论。

33、巴菲特对奋战在疫情一线的人表达感谢

贝基·奎克:沃伦,这个问题来自演员比尔·默里,他也是伯克希尔的股东。他说,这场疫情将一些人推向了前线,比如在医疗行业、食品供应行业、快递配送行业和社区服务行业的许多人。这个国家欠这些人很多。那么,我们伟大的国家怎么会如何照顾他们呢?

沃伦·巴菲特:嗯,实际上,我们没有办法。他们就像在诺曼底登陆的人一样——我的意思是穷人、弱势群体,他们一直在受苦,一直在遭遇一种难以想象的痛苦。同时,他们还在做所有他们该做的工作——他们一天工作24小时,我们甚至不知道他们的名字。因此,如果我们在某件事情上做得太过火了,我们应该做一些能够帮助这些人的事情。我们是一个非常非常富有的国家,而那些做着比尔所说的工作的人,他们所做的贡献比那些出身名门的人、那些幸运的人、那些知道如何套利债券的人要多得多。 在很大程度上,我就是这样的人。所以你真的努力创造一个环境:在一个人均GDP超过6万美元的社会里,任何一个每周工作40小时的人都应该有体面的生活,他们不需要第二份工作,他们能够养育几个孩子……虽然他们不会像国王一样生活——我也没那个意思,但任何人都不应该被(我们的社会)落下。实际上,在某些方面,一个更好的公民甚至比一个在商业上做得最好的人(对整个社会而言)更好。但仅仅依靠资本主义的市场配置功能,不能很好的解决这一点。因此,(如果把美国比作一个企业的话),我不认为一家非常富有的公司应该完全遵守自18世纪建国以来的资本主义方式。 我欢迎朝着这方面发展的想法,我们已经朝那个方向走了。我们在30年代提出了社会保障。我们取得了一些进展,但是,我们应该继续这样做——我的意思是,作为一个国家,我们已经变得非常、非常、非常富有,底层20%的人的情况也有所改善——你可以看到各种统计数据。但我宁愿现在是底层的20%,而不是100年前或50年前的底层20%。 但真正改善的是,全国最富有的1%。我希望我们作为一个国家,能够朝着比尔所说的,让更多的人得到更好待遇的方向前进,这不会造成伤害。这不会损害美国的经济增长,而且我们早该如此了。我仍然会说我们的社会比100年前更好。但难道你不认为,随着我们的繁荣,我们应该要求自己以更高的标准来照顾她的同胞,尤其是当你看到像今天这样的情况——看着那些你不知道名字的人进医院(为疫情而战),然后看着他们变成尸体出去?格雷格?

格雷格·阿贝尔:是啊。我想要强调的是另一个群体——我认为这将是非常有趣的,那就是老师们。我们一直很尊敬老师,但我们认为我们没有照顾好他们。最近,我们听到这么多我们不认识的人的评论,这是值得注意的——比如我家里有个8岁的小孩叫Beckett,孩子在家的这段时间,对妈妈来说有很多挑战,所以突然间你就对学校、老师和周围的一切有了尊重。 然后当我想到我们的公司和我们拥有的快递员工时,他们所做的一切绝对令人惊叹,他们是真正的前线战士。我们面临的挑战就是如何保持他们的健康和安全。然后你可以再看看我们的铁路工人们。你在我们公司看到的最好的视频是当我们的员工积极从事运输物资,食品,医疗产品,他们非常自豪,他们意识到他们正在做出改变。我们需要对他们表达巨大的感谢。沃伦,你也提到过,我们也许可以用更长的时间来补偿他们,但是我还是要感谢他们,我想我对他们的感激之情是前所未有的。

沃伦·巴菲特:我们正在全国各地朝着正确的方向前进,但进展非常缓慢。

格雷格·阿贝尔:是啊。

34、资本主义的优缺点

贝基·奎克:先生们,我把这个作为最后一个问题。它来自菲尔·金。他说,“许多媒体和政界人士都在质疑资本主义的有效性,你能对他们说些什么,让他们对资本主义有更积极的看法?”

沃伦·巴菲特:好吧,资本主义的市场体系创造了奇迹,如果完全放任不管,它也是残酷的。如果不允许市场体系发挥作用,我们就不会成为今天的国家。在某种程度上,你可以说世界上其他国家在某种程度上模仿我们,资本主义极大地改善了他们的生活方式。因此,市场体系在许多方面都是了不起的。但它需要政府,并且资本主义是一种创造性破坏——对于那些被摧毁的人来说,这可能是一场非常残酷的游戏;对于那些在这些行业工作的人来说,这可能是一场非常残酷的游戏。因此,我不想提出任何不同于资本主义的东西,但我当然也不想要不受任何约束的资本主义。我不认为我们会远离资本主义,但我认为我们资本家——我是其中之一——我认为,如果我们再次能够再次选择一次我们在市场中所擅长的技能会发生什么,我们应该进行更多思考。 很久以前,有人发明了电视,但这不算什么,然后他们发明了有线网络,再然后他们发明了支付系统等等;在1941年,一个击球成功率在0.406的球员1年能赚2万美元,甚至还比不上现在的一个MBL联盟的边缘球员——这是因为观众的规模从体育场的3万到5万人,增加到整个国家。市场制度、资本主义接管了一切。而这是非常不平衡的,我认为某某某(注:录音听不清)应该赚的钱比我多得多。 但是,市场制度会朝着“赢家通吃”的局面发展,无论如何,我们不想打击人们努力工作和努力思考的积极性。但仅凭这一点还不够。因为资本主义制度中有很多随机性,包括继承的财富等等。我认为,我们可以保留我们市场体系和资本主义最好的部分,我们可以更好地确保每个人都参与到由此产生的繁荣中来。 格雷格?

格雷格·阿贝尔:是的,不,我认为它总是保留了它最好的部分。如果我们看看我们目前所处的环境,在疫情过后,只有当我们的子公司能够正确应对并有能力重新投入运营时,我们才会这么做。但从某种程度上说,对人们来说最好的情况是,当我们恢复正常工作时,整个资本主义系统又能正常运转了。这是显而易见的。还有,沃伦,你强调了,资本主义有很多不完美的地方,但它绝对是最好的社会模型,它只是需要一些微调。

35、聪明并不一定等同于智慧

贝基·奎克:我能再提一个小问题吗?我忘了这个。这是有人早些时候提出的。谢谢。AndersonHaxton写道,“沃伦提到本·格雷厄姆(Ben Graham)是他见过的最聪明的三个人之一,我想问他另外两个人的名字。”

沃伦·巴菲特:好吧,我可能不是最聪明的人之一,但我想我够聪明,我不会说出另外两个人的名字,这样会让大家都开心。本·格雷厄姆是三个最聪明的人之一。我认识一些非常聪明的人。但聪明也不一定等同于智慧。本·格雷厄姆,他说他每天都喜欢做一件非常有创造力的、非常慷慨的事,但是有的时候在别人看来是非常愚蠢的。他说他很擅长后者。但这也很不错。事实上,这是惊人、并充满创意的想法。但有趣的是,智商高并不总是转化为理性、行为上的成功、以及智慧。所以我知道一些非常聪明的人在智商测试中不会排在前三名。 格雷格,你对此有什么想法吗?

格雷格·阿贝尔:不,我同意你提到的那个人。

沃伦·巴菲特:贝基,最后我只想再说一遍,对于疫情,我希望我们不会、但我们可能会遇到一些令人不快的意外。我们要对付的是一种以某种方式、以非常不可预测的方式传播的病毒。我们美国已经对此做出了反应。但的确还有各种各样的可能性。但我在权衡了所有这类事情之后还是会得出结论:永远不要赌美国输。

格雷格·阿贝尔:是啊。

贝基·奎克:谢谢。我很感谢你们今晚的时间。

沃伦·巴菲特:我们明年再见,我想我们会填满这个地方的。

粤ICP备2022015479号-1 All Rights Reserved © 2017-2023

粤ICP备2022015479号-1 All Rights Reserved © 2017-2023